您的位置:首页 >投资创新 > 投资创新

2017:被动指数型基金又一春?

![]() 2017-07-07 18:54:31

来源:互联网

2017-07-07 18:54:31

来源:互联网

简介:在资本市场整体走强的背景下,基金公司有很大的动力推出大量的被动指数型基金,但这些基金随后的表现往往不能让人满意。本刊记者 齐岸/文最近,关于

在资本市场整体走强的背景下,基金公司有很大的动力推出大量的被动指数型基金,但这些基金随后的表现往往不能让人满意。

本刊记者 齐岸/文

最近,关于“投资者该买被动指数型基金还是主动管理型基金”的话题,再一次引爆财经媒体圈与大大小小的投资论坛,而争论并无结果。

有趣的是,在这个过程中,市场做出了不无巧合的回应。

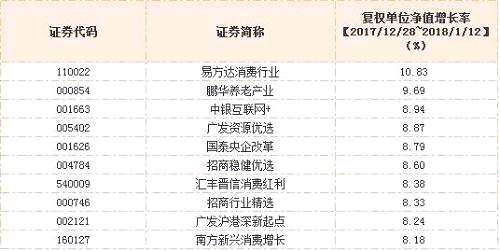

2017:成立潮

Wind资讯显示,截至6月30日,2017年成立的被动指数型基金已达到48只,比上年同期增加36只,同比增长300%。其中,有发行份额数据的基金有32只,发行份额规模总计90.12亿份,同比增长102.97%。2016年同期成立的12只同类基金,发行份额规模为44.40亿份。

另外,截至6月30日,2017年还成立了11只增强指数型基金,发行份额规模为17.98亿份,上年同期则只成立1只,发行份额规模为5.47亿份。

在2017年上半年成立的股票型基金中,指数型基金占了很大的权重。

截至6月30日,2017年成立的股票型基金共计90只,被动指数型、增强指数型、普通股票型分别占比52.22%、12.22%、35.56%。在新成立的90只股票型基金中,有发行份额数据的是71只,发行规模共计251.04亿份,上述三类基金分别占比35.90%、7.16%、56.94%。

根据Wind资讯,2016年同期成立的股票型基金共计35只,被动指数型、增强指数型、普通股票型分别占比34.28%、2.86%、62.86%;发行份额共计106.55亿份,上述三类基金分别占比41.67%、5.13%、53.20%。

Wind资讯显示,截至2017年第一季度末,市场上有数据可查的716只股票型基金,资产净值共计6460.18亿元,其中被动指数型、增强指数型、普通股票型分别为4644.92亿元、342.95亿元、1472.31亿元,分别占比71.90%、5.31%、22.79%。

2015:发行井喷

根据Wind资讯,自2010年至2015年,各年份上半年成立的被动指数型基金分别是13只、23只、21只、14只、16只、109只,同期成立的增强指数型基金分别是3只、0只、3只、2只、1只、4只。

从成立数量上看,2015年是被动指数型基金的第一春。

事实上,2015年,被动指数型基金共计成立161只,增强指数型基金共计成立10只,在同年成立的264只股票型基金中,分别占比60.98%、3.79%。

在发行份额方面,2015年成立的股票型基金中,有发行份额数据的是258只,发行份额规模共计3328.21亿份,其中被动指数型、增强指数型、普通股票型分别共计936亿份、19.55亿份,2372.66亿份,分别占比28.12%、0.59%、71.29%。

显然,2015年,同时也是普通股票型基金的春天。

在很大程度上,这一局面应是2014年牛市行情的结果。

Wind资讯显示,2014年,上证综指涨幅达到52.87%,有数据可查的290只股票型基金,股票投资收益为302.04亿元,净利润则达到1656.13亿元。其中,211只被动指数型基金实现的股票投资收益为251.51亿元,占比83.27%;实现的净利润为1402.61亿元,占比84.69%。

这里需要强调的是,前述所谓“2015年是被动指数型基金的第一春”,仅是就被动指数型基金的成立数量而言。在发行份额总规模方面,2015年只能排名第二,排名第一的年份是2009年。2009年成立的被动指数型基金虽然只有25只,但发行份额规模达到1294.87亿份。

巨额管理费贡献者

被动指数型基金贡献管理费收入的强大能力,应是基金公司大力推出该类基金的重要动力之一。

公开资料显示,被动指数型基金的管理费率区间为0.2%-1.00%,增强指数型的区间为0.50%-1.20%,普通股票型的区间为1.00%-1.50%。不过,虽然被动指数型的管理费率相对较低,但因为该类基金规模庞大,其贡献的管理费收入在三类基金中最巨。

根据Wind资讯,2016年,有数据可查的659只股票型基金实现的管理费收入共计63.78亿元,其中被动指数型、增强指数型及普通股票型分别贡献了30.66亿元、3.58亿元、29.54亿元,占比分别为48.07%、5.61%、46.32%。

2015年,有数据可查的558只股票型基金实现的管理费收入共计72.71亿元,上述三类股票型基金分别贡献了38.16亿元、4.86亿元、29.69亿元,占比分别为52.48%、6.68%、40.84%。

2014年,有数据可查的290只股票型基金实现的管理费收入共计26.25亿元,上述三类股票型分别贡献了14.86亿元、5.05亿元、6.34亿元,占比分别为56.61%、19.23%、24.16%。

在管理费收入最高的10只股票型基金中,2016年有6只是被动指数型基金,增强指数型、普通股票型分别有1只和3只;2015年则分别是7只、1只、2只;2014年分别是6只、2只、2只。

稳牛出业绩

投资者往往认为,就业绩表现而言,指数型基金要优于普通股票型基金,至少在稳定性上是如此。基金公司大力推出被动指数型基金,原因是否在此并无定论,不过从数据上看,上述结论有些似是而非。

根据Wind资讯,在股票投资收益及交易效率等指标上,被动指数型基金不一定比普通股票型基金更优秀。

数据显示,2016年,股票型基金的股票投资收益共计-511.32亿元,其中被动指数型、增强指数型、普通股票型的股票投资收益分别为-348.71亿元、-1.84亿元、-160.77亿元,占比分别为68.20%、0.36%、31.44%。

同期股票型基金的交易佣金共计15.62亿元,上述三类基金分别为5.12亿元、0.64亿元、9.86亿元,分别占比32.78%、4.10%、63.12%。在股票投资收益与交易佣金之比——在某种程度上可以代表交易效率——这一指标上,股票型基金均值为-32.72,被动指数型、增强指数型、普通股票型分别是-67.99、-43.28、-16.31。

2015年,股票型基金的股票投资收益共计702.80亿元,其中被动指数型、增强指数型、普通股票型基金的投资收益分别为407.80亿元、201.78亿元、93.22亿元,分别占比58.03%、28.71%、13.26%。

同期股票型基金的交易佣金共计30.64亿元,上述三类基金分别为15.14亿元、1.16亿元、14.34亿元,分别占比49.41%、3.79%、46.80%。在股票投资收益与交易佣金之比这一指标上,股票型基金均值为22.94,被动指数型、增强指数型、普通股票型分别是26.93、173.95、6.50。

2014年,股票型基金的股票投资收益为302.03亿元,其中被动指数型、增强指数型、普通股票型的股票投资收益分别为251.51亿元、-0.25亿元、50.77亿元,分别占比83.27%、-0.08%、16.81%。

同期股票型基金的交易佣金共计6.53亿元,上述三类基金分别为3.58亿元、0.80亿元、2.15亿元,分别占比54.83%、12.25%、32.92%。在股票投资收益与交易佣金之比这一指标上,股票型基金均值为46.25,被动指数型、增强指数型、普通股票型分别是70.25、-0.31、23.61。

上述数据说明,在股票型基金的投资收益结构中,被动指数型基金所占权重最大;同时,当市场呈现稳牛行情时(例如2014年:上证综指涨幅为52.87%,振幅为59.78%),被动指数型基金表现出很高的交易效率,体现为以相对较低的交易佣金博得相对较高的股票投资收益,效率明显优于均值(70.25/46.25=1.52)。但是,当行情震荡或呈现下行趋势时(例如,2015年上证综指涨幅为9.41%,振幅为71.95%;2016年上证综指涨幅为-12.31%,振幅为25.44%),它在交易效率上的优势明显下滑(2015年与2016年分别为1.17、-2.08)。

在后一点上,被动指数型基金在2015年下半年的表现或许更能说明问题。

Wind资讯显示,2015年下半年,上证综指涨幅为-17.26%,振幅为34.28%,同期股票型基金的股票投资收益共计-1285.53亿元,交易佣金共计15.79亿元,股票投资收益与交易佣金之比为-81.41。其中,被动指数型、增强指数型、普通股票型的股票投资收益分别为-996.02亿元、19.49亿元、-338.99亿元,交易佣金分别为7.37亿元、0.33亿元、8.09亿元,股票投资收益与交易佣金之比分别为-135.15、59.06、-41.90。从中不难看出,被动指数型的交易效率明显低于均值,普通股票型则明显高于均值。

无论如何,对基金投资者来说,被动指数型基金未必一定是比普通股票型基金更明智的选项,相对于基金类别的选择,对入市时机的判断似乎更加重要。对基金公司来说,2017年下半年会否延续上半年的趋势,仍是一个考验。

(:何一华 HN110)

相关文章

- 2017:被动指数型基金又一春?

- 上投摩根基金:GDP稳定增长金融监管加强 关注绩优股和债市

- 适当性管理办法正式实施 购基体验全面升级

- 央行发布金融稳定报告:把防控金融风险放到更加重要的位置

- A股下半年预计维持震荡 蓝筹白马股仍是投资主线

- 从零开始讲投资:买基金要交哪些税

- 三家基金公司同日下调乐视网估值 对基金意味着什么

- 销售冰点 汇安基金三度延募

- 人工智能应用场景加速落地 公募积极布局增持个股

- 三季度委外赎回形势料好于预期

- 有的吃紧有的充足 沪港深基金人员配置参差不齐

- 华南公募基金半年大考洗牌:易方达增加额居首 大成重返前20

- ETF:FOF最佳底层工具

- 他们正在强势崛起! 偏股基金经理赚钱能力50强

- 挖财普惠金融新创举:为百位理财达人、专家搭台出研报

- A股风格切换 广发轮动配置潜伏新投资主线

- 三季度重点关注国企改革

- 乐视网披露中期业绩预告:预计亏损超过6亿元

- 港股基金面临投资考验 监管约束投资香港市场公募

- 2017下半年基金投资策略

随机图文

-

沪指重现11连阳,哪些基金赚欢了?

过去的一周里,不少投资者茶余饭后最关心的事情一定有一件——大盘到底能创下多少个连阳? 虽说最终记录会定格在多少尚不可知,但随着周五... -

杨德龙:央行释放万亿碳减排流动性支持清洁能源发展!

11月10日,周三两市出现震荡调整的走势,市场的信心不足,赚钱效应较差。政策面,11月8日中国人民银行新推出一项结构性货币政策工具,将为国内 -

视频|嘉实基金ESG研究部负责人韩晓燕:应将环境、经营可持续性纳入高污染、高耗能行业的估值体系中

(记者 刘宇阳 实习记者 薛典)近日,嘉实基金ESG研究部负责人韩晓燕在接受北京商报记者采访时表示,“绿色投资在公募基金行业里是会分不同的层 -

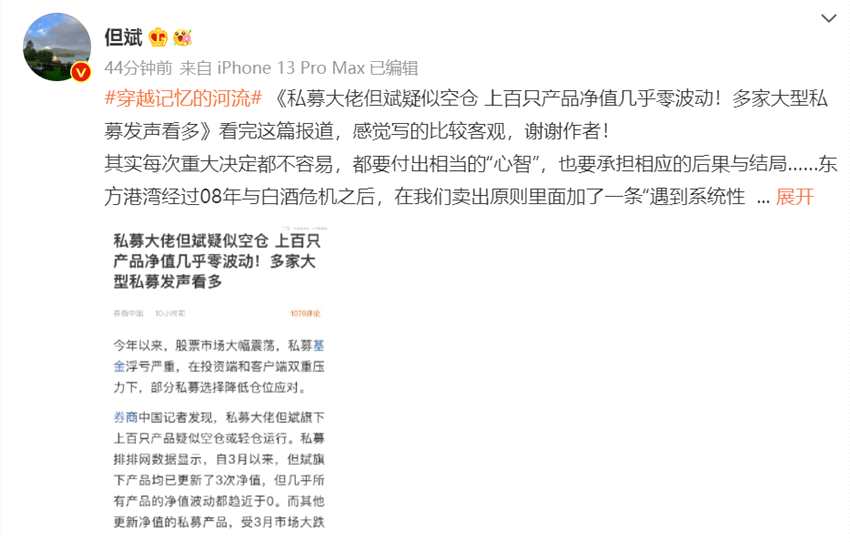

但斌旗下上百只产品疑似空仓?本人回应:每次重大决定都不容易,遇到系统性风险也会考虑卖出暂避

私募大佬、深圳东方港湾投资管理股份有限公司董事长但斌今日在新浪微博回应媒体报道“私募大佬但斌疑似空仓 上百只产品净值几乎零波动”。... -

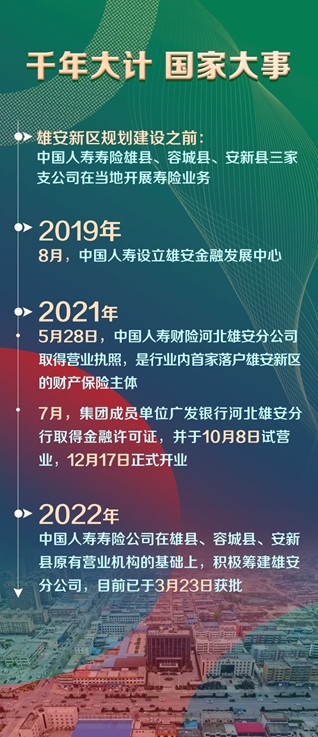

中国人寿服务雄安新区投资存量规模近280亿元

设立雄安新区,对承接北京非首都功能、探索人口密集地区优化开发模式、调整优化京津冀空间结构、培育推动高质量发展和建设现代化经济体系的... -

泰达宏利基金王鹏:布局高景气度行业 新能源汽车是首选

今年以来,新冠疫情不仅带来新一轮的行业洗牌,并且行业内部的分化也越来越剧烈,在此背景下,高景气度行业以及其中的龙头企业受到市场的青... -

京东白条是什么意思(新人激活白条立减80)

我觉得弊端影响不大,我个人也是开通了京东白条,但实际上我非常非常少去使用,所以我的额度也不高;记得上次使用是买小爱同学,因为我的钱... -

杨德龙:快牛是牛市启动特征 后市仍然是慢牛长牛

文 前海开源基金首席经济学家杨德龙7月8日周三A股市场盘中出现了一定震荡,但随后两市继续上攻,牛市氛围不减。与前几个交易日券商股连续...