您的位置:首页 >深度报道 > 深度报道

广发基金陆靖昶:FOF是大类资产配置时代必然选择

![]() 2016-11-24 09:04:33

来源:中国证券报

2016-11-24 09:04:33

来源:中国证券报

简介:11月20日,在“2016年基金服务万里行——建行·中证报‘金牛’基金系列巡讲(武汉站)”活动现场,广发基金资产配置部投资经理

11月20日,在“2016年基金服务万里行——建行·中证报‘金牛’基金系列巡讲(武汉站)”活动现场,广发基金资产配置部投资经理陆靖昶表示,面临无风险高收益时代的终结,FOF(基金中的基金)是大类资产配置时代的必然选择。

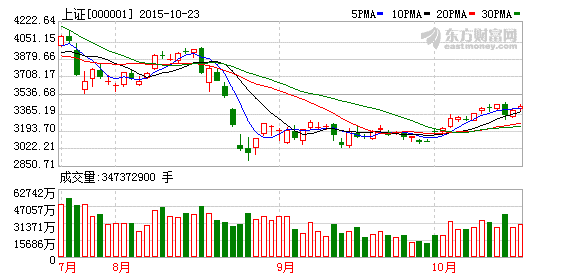

FOF保持较高风险收益比

他分析称,我们面临无风险高收益时代的终结:在人口周期作用下,经济长期L型,实业投资回报率下降,房地产投资差异化明显;全球性需求疲弱,负利率模式逐步增强,全球化进程出现波折,风险类资产波动因素增加。在此背景下,居民财富管理从固定收益投资过渡到固定收益加多资产类别的投资,无论对于哪种资产,单一买入并持有的策略无法获得满意的收益,而FOF具备分散风险的能力,是大类资产配置时代的必然选择。

陆靖昶认为,FOF的核心优势在于大类资产配置,而这通常分为战略和战术两个层面。在战略层面,关注投资者的中长期投资目标,主要确定各类资产之间的配置比例,以建立最佳的资产组合结构,海外最成熟的是目标日期策略和目标风险策略以及以耶鲁模式为代表的动态资产配置策略。在战术层面,主要关注市场的短期波动,强调根据市场的变化,运用金融工具,通过择时或类别配置等,调节各类资产之间的分配比例,实现管理短期的投资收益和风险。FOF可以从不同层面,通过加入低相关性的资产,分散风险,降低波动率,同时保持较高的风险收益比,提升有效前沿。

具体来看,目标日期策略是指随着目标日期的到来,基金管理者逐渐降低股票等高风险资产的配置比例,转而提高债券、现金类低风险资产的配置比例,这种策略的优势在于投资者能够在较长的周期内省心地做财富管理,并且不用承受太大的波动率。而目标风险策略,是指在FOF成立之初设定一个固定的风险水平(通常用波动率来刻画),并根据该风险水平设定相应的资产配置比例,国内市场通常分为保守、稳健、积极等不同风险程度,三种组合的波动率分别为6%、12%和19%。

目前,晨星将FOF分为7个类别,包括混合投资型、股票型、固定收益型、另类投资、货币市场、可转换证券、不动产、商品等类型的基金。就美国FOF的发展来看,总规模从2002年的689.6亿美元上升至2015年的17216.2亿美元,除2008年,其余年份均保持增长。

99%的科学+1%的艺术

对于如何配置FOF,陆靖昶认为是“99%的科学+1%的艺术”。所谓“科学”,是指基于成熟理论的资产配置框架;所谓“艺术”,则是来自于自身资产配置小组的个性建议。广发基金对于FOF的解决方案目前包括配置型FOF、相对收益FOF和特殊目标FOF,多种资产配置模型对应不同客户需求。

根据陆靖昶的介绍,他们的基金研究方法由定性和定量两种方式相结合。定性方法包括基金经理交流访谈、基金定期报告分析,全面考察基金品种,从公司治理、业绩评估、管理人风险等方面层层把控,积累了全市场最全面、最权威、最深刻的基金经理图谱,为量化结果提供确认和验证。定量方法则包含基金收益定期跟踪、基金组合指标分析、三因子模型风格分析等。

“客户如果不想自己做择时,但想获得一个较高风险收益比,可以交给FOF的基金经理去解决。”他说,“比如我们的多策略模式,通过不同资产、不同策略之间的配置与转换达到稳定收益的目标。实盘业绩证明中性策略、低波动策略具备长期稳定收益的特点。”

相关文章

- 广发基金陆靖昶:FOF是大类资产配置时代必然选择

- 融通基金赵小强:2017年债券市场不悲观

- 东方基金李仆:下半年债市震荡为主 四策略追逐绝对收益

- 华宝兴业基金:QDII基金之财富管理作用

- 国金证券王聃聃:延续稳健 侧重价值

- 上投摩根杜猛:看好2017年的权益类市场表现

- 天弘基金:策略匹配成智能投顾难题

- 分级基金周报:分级A轮动组合今年绝对收益9.91%,债性价值突出继续看好后...

- 公募持仓偏向蓝筹股,高估值个股遭减持

- 2016年6月新产品发展报告:公募基金、券商集合理财产品发行进一步放缓、...

- 基金专题报告:FOF中“急先锋”,券商资管FOF集合解析

- 华商基金刘宏:系统性机会或在明年开启

- 基金市场一周观察:中期市场向好,择机配置主动偏股

- 融通基金:对A股后市中性偏谨慎

- 鹏华基金发行首只港股指基LOF

- 分级基金周报:近期定折,关注a的高溢价收缩风险

- 景顺长城基金:A股将迎来投资时机

- 汇丰晋信丘栋荣:大类资产配置 A股具备吸引力

- 广发基金刘晓龙:回避上半年热点板块 布局涨价股和

- 场内分级基金事件点评:《指引》出台分级规模难逃萎缩命运,分级B类折价扩...

随机图文

-

6月16日热门主题基金及龙头股分析

一、市场走势6月16日,上证指数以2878 40点开盘,收盘报2872 82点,跌0 50%;深证成指以10154 18点开盘,收盘报101 -

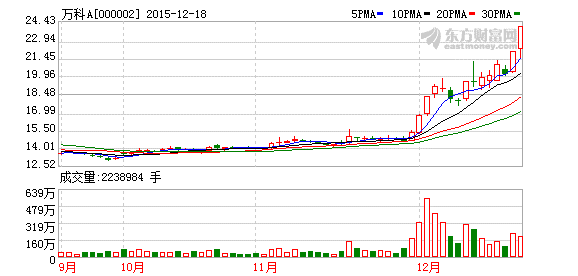

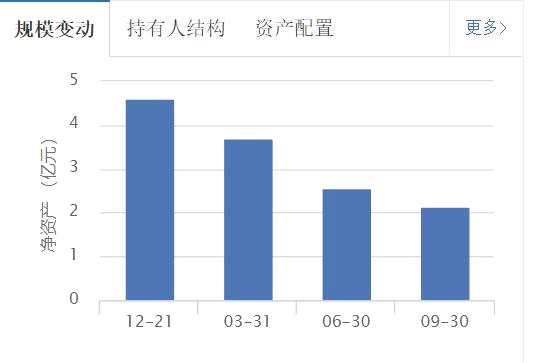

部分基金清仓万科A:看不懂了 股价已经透支

【部分基金清仓万科A:看不懂了 股价已经透支】“万科A在10多个交易日的涨幅已有60%、70%,现在万科股价已经透支了未来,我们已在股价位于 -

基金发行新年遇冷 超2成新基金募满发行期

2022年开年以来,A股市场震荡调整,新基金发行也遭遇“寒流”。不仅绩优明星基金经理错过“开门红”,多只新基金延期募集,近一月以来还有41只 -

每月2000 定投什么基金?

选择一:选估值便宜的指数基金选择指数基金的好处在于不用担心基金经理变更会给基金业绩带来巨大的不确定性。这个之前讲太多,投资者可以关... -

首批债券基金三季报亮相,定开债基杠杆率超1.5倍,利率债基规模连续三个季度缩水

财联社(北京,记者 陈俊岭)10月21日,德邦基金旗下三只债券型及基金三季报揭开神秘面纱。这三只均成立于2020年的“20后”债券基金,交上 -

A股震荡加剧,优质固收+性价比凸显 天弘宁弘混合基金即将发行

今年以来,市场一直处于震荡行情,板块之间的轮动有点让人应接不暇。Wind数据显示,截至9月29日,今年以来主动股票型基金(剔除今年以来成立的 -

私募:下周市场或冲高回落 “十三五”题材仍有机会

【私募:下周市场或冲高回落 “十三五”题材仍有机会】吴国平表示,预计十八届五中全会召开期间会有不少有关“十三五规划”的政策出台,相... -

IPO周过会率滑至69.23% 发审会最新关注焦点全解

摘要 【IPO周过会率滑至69 23% 发审会最新关注焦点全解】本周,证监会核准了9家