您的位置:首页 >财经头条 > 财经头条

沪指收盘险守3100 乐视网涨停创业板大涨2%终结八连阴

![]() 2017-01-17 15:28:40

来源:互联网

2017-01-17 15:28:40

来源:互联网

简介:摘要 【收盘播报】沪指险守3100点,乐视涨停,创业板大涨2%终结八连阴。A股今日再度宽幅震荡,沪指低开低走,盘中

摘要 【收盘播报】沪指险守3100点,乐视涨停,创业板大涨2%终结八连阴。

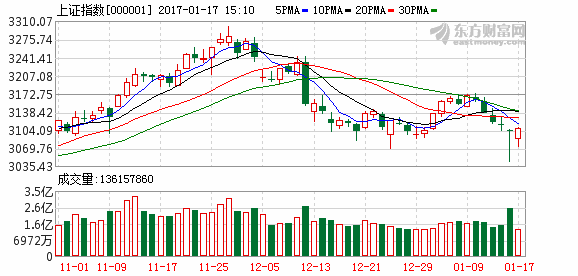

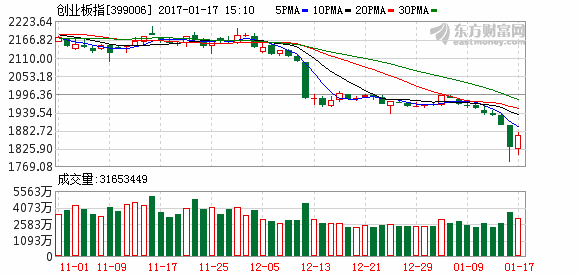

A股今日再度宽幅震荡,沪指低开低走,盘中一度下挫1%,下探至3072.34点后企稳回升,最终小幅收涨0.17%,收报3108.77点,3100点失而复得;创业板指盘中一度跌逾1%,下探至1805.39点后展开反攻,最终收盘大涨2.02%,收报1867.87点。市场成交量依然低迷,两市合计成交仅有3555亿元,行业板块多数收涨。

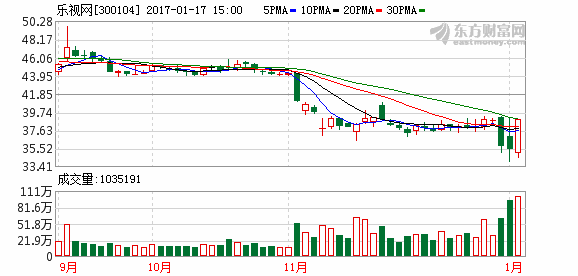

值得注意的是,乐视网今日低开高走,午后强势涨停,收报38.94元,成为带动创业板反弹的领头羊。

对于后市大盘走向,机构纷纷发表看法。

巨丰投顾:筑底后将开启红包行情

上周五,证监会核准10家公司IPO;上周末,新华社发文力挺IPO,称IPO加速发行非股市下跌主因,IPO常态化可以给力实体经济。这使得IPO节奏放缓的预期落空,最终市场向下寻找支撑。

巨丰投顾认为目前险资举牌受到严格监管、IPO加速等多重因素使得大盘仍不具备走出趋势性行情的条件,维持大盘反弹目标3180点判断不变。

操作上,短线可关注超跌反弹机会,中线可布局年报行情和国资改革主题。

中小创相关基金

基金代码基金简称近一年收益手续费操作000478建信中证500指数增强22.74%1.50% 0.15%购买 开户购买000586景顺中小板创业板精选股票11.97%1.50% 0.15%购买 开户购买002311创金合信中证500指数增强A10.89%1.50% 0.15%购买 开户购买002316创金合信中证500指数增强C10.83%0.00%购买 开户购买160616鹏华中证5006.16%1.20% 0.12%购买 开户购买160119南方中证500ETF联接4.60%1.20% 0.12%购买 开户购买,银河证券,截至日期:2017-01-16

海通证券:为什么市场年初没躁动起来?

海通证券的荀玉根主要表示,年初市场没有出现普遍预期的躁动,源于两大压制:一是IPO加速发行使得短期资金供求恶化,二是担忧国内外经济形势不稳定,尤其是特朗普将就职。当前市场情绪低迷,需要比较大的正能量才能激活,跟踪特朗普上台后美国政策、国内股市资金供求政策及国企改革的动态。短期耐心等待,对策优于预测,中期保持稳中求进,继续以价值股为底仓,持有国企改革、油气链及一带一路。

荀玉根指出,年初行情弱于普遍预期。虽然我们提出春季行情需要时间等待,但历史上看年初市场容易躁动,这次又有利好,市场表现这么弱,还是值得深思。首先,我们要尊重市场,有利好不涨及有利空不跌时,说明这些动能对市场来说不够,市场已经消化或隐含这些因素,当时市场有利空不跌,需要用多头思维思考市场。当下这种市场环境,必须有更强的因素才能推动行情,目前全部A股PE(TTM)为21.4倍,上证50为10.5倍,沪深300为13.1倍,中小板49.9倍,创业板58.8倍,整体估值比去年1月底和6月底略高一些,那两次分别有房地产政策放松、英国脱欧后全球政策偏松且利率下降和国企改革加速等因素推动,出现了两次500点行情。而目前的市场有两大担忧压制:第一,国内外形势不太明朗, 1月20日特朗普将会宣誓就职,其经济刺激计划和贸易政策具体实施情况会如何?全球利率会否持续上升?中美贸易战是否恶化?担忧难消。第二,股市本身供求关系短期恶化。自16年12月IPO数量高达45家,为97年以来月度最高,17年1月刚过半,IPO发行家数已高达27家,基本保持日均3家公司IPO的节奏,其中有近6成为中小创股票,新股的大幅供给造成了中小创和次新股的下跌。此外,沪港通、深港通的开通,也变相增加了蓝筹股的供给。

对此,荀玉根认为要跟踪未来可能变化的预期变量。对于海外,特朗普上台后政策真的不友好吗?特朗普美国大选获胜后,市场普遍有两个预期,一是特朗普将会力推大规模基建、从而引发全球再通胀,利率上升是个趋势,二是取消NAFTA、大搞贸易战,对中国出口不利。这两个预期整体对A股均不利,第一个因素跟国内货币政策稳健中性的基调及防风险合在一起形成了投资者对宏观流动性的担忧,第二个因素跟国内地产调控合在一起形成了投资对宏观基本面的担忧。从市场表现来看,11月8日美国大选以来,10年期美国国债收益率上行了60个BP,根据美联储12月议息会议后公布的点阵图,2017年可能会加息三次,全球的货币政策一时间全部转向。特朗普曾在大选获胜后曾提出5500亿美元的基建计划,且承诺大幅降低企业所得税、使现行所得税从35%降至15%,特朗普首场新闻发布会上,没有公布财政政策的细节,也没有公布税改的细节。1月20日特朗普将出任美国总统,之前提出的政策能否落地还需持续观察,如果未来大范围基建短期难以实施、而且不会大搞贸易战的话,市场预期可能会转向,有利于消除投资者的担忧。

对于国内,股市资金供求调控会否优化?国改政策会否深化?客观分析,资本市场的IPO和再融资均是资源配置的有效手段,有助于资金进入实体经济,但确实有个节奏和力度的考量,打新收益率是一个比较直观的指标,这个指标过高说明股市的资金供求偏宽裕,偏低说明资金供求偏紧。开年以来的IPO节奏创了历史新高,对当前市场环境来说供给有些过大,从新股发行制度来看,过了1月份后IPO企业需补交2016年财报,1月份IPO数量多可能有一定的制度性因素。观察未来监管层对股市资金供求的调控会否优化,比如放缓IPO节奏,或鼓励引导机构投资者增强权益投资,比如前期对保险公司举牌监管的调查有个更明确的结论和未来的指引。此外,国企改革是最近一段时间市场的重要主线,目前国改进入了以混改为突破口的2.0阶段,联通、中石油、国电、兵器工业集团等多家央企已经表示在研究混改,上周中国联通的回调,说明央企国改累计一定获利后出现审美疲劳,关注地方两会会否推升地方国改主题热情。1月中旬-2月中旬将迎来地方两会密集期,在中央经济经济工作会议定调混改后,地方两会也有望就国企改革做出新部署。

因此,荀玉根给出的应对策略为耐心等待。当前背景下,等待优于出击,对策优于预测。开年两周,有利好因素的背景下,市场并没有出现普遍预期的躁动,值得深思,说明当前的市场负能量较多,需要比较大的正能量才能激活。这一点与去年5月中下旬行情正好相反,当时小利空不断,市场一直横盘,上证在2800点上下走平,而且月底一个很小的利好(一个海外投行预期A股能纳入MSCI)让市场大涨,当时的市场属于潜在正能量很多,给点阳光就灿烂,所以操作上可以没看到利好时就左侧逐步布局。当前市场的负能量主要是两方面,一是担忧特朗普就职后国际形势对中国不利,二是IPO加速发行使得短期资金供求恶化。这种市场背景下,需要更多的耐心等待,观察特朗普上台后的政策实施情况,观察国内股市资金方面政策及国企改革的动态。操作上,等待优于出击,对策优于预测,如果上述两个因素均向好,机会出现,或者市场在情绪波动中先回到较低的水平,也将出现较好的布局机会。整体上判断,去年1月底后市场已经结束单边下跌的熊市,过去1年来至今市场处于震荡市之中。

具体板块选择上,荀玉根认为要继续以价值股为底仓,持有国企改革、“一带一路”及油气链。展望2017年,银行理财、保险资金、养老金配置权益资产的趋势不变,尤其是上半年,这类资金是市场边际增量资金,价值股仍可以作为底仓配置。过去3个月我们一直推荐国企改革主线,尤其是11月中以来不断强调国改进入混改新阶段,近期国改仍在不断推进,央企层面,铁总研究铁路企业债转股,中石油通过混改指导意见,地方国企层面,云南白药混改成为新样本,北京国企员工持股试点细则出炉、浙江国资委明确开展混改等试点工作。17年1月中旬-2月中旬将迎来地方两会密集期,在中央经济经济工作会议定调混改后,地方两会也有望就国企改革做出新部署,相关公司如隧道股份、泰山石油、铜陵有色、珠江啤酒、合肥百货等。“一带一路”从规划期进入实效期,叠加油价上涨,油气、工程设备类公司受益,如洲际油气、通源石油、惠博普、中钢国际、中国电建、烽火通信、中国铁建、中国中铁等。从筹码变化看,过去几年大盘蓝筹股上涨前多次出现股东户数大幅下降、筹码集中的现象,石化板块涨幅落后、股东数大幅下降,油价上行、国企改革、“一带一路”等催化剂不断。

国信证券:创业板当前与2012年有何异同

开年以来创业板指数呈现“七连跌”走势,而自2016年12月以来,创业板指数已累计下跌13%,逼近2016年2月底的阶段低点。由于此次连跌走势与创业板2012年4季度的走势相仿,国信证券郦彬团队从业绩、估值等方面进行对比,主要有以下几点结论:

1)从创业板业绩来看,不同于2011-2012年创业板业绩增速的单边下滑,2015年以来创业板业绩增速平均水平仍在30%左右,但波动加大,未来业绩持续性引发市场担忧。2011-2012年期间,创业板的归母净利润增速从2010年的40%以上一路下滑至-7.5%左右,业绩表现明显弱于主板。2015年以来,创业板的业绩增速平均水平仍保持在30%左右,但不同于前两年的单边上行趋势,增速的波动性明显增大。此外,2013年以来创业板业绩的高速增长与外延并购息息相关,商誉占总资产的比重从2012年年底的不到2%上升至2016年3季度末的13%以上。随着重组并购热潮的降温和收购标的业绩兑现时点的临近,市场对于未来创业板能否维持业绩高速增长保持相对谨慎态度。

2)从相对于上证综指的估值来看,当前创业板估值已低于2012年12月低点水平,但创业板本身PE(TTM)仍高于2012年。在2012年12月创业板指数阶段见底前,创业板指数相对于上证综指的估值为2.8X,而当前水平为2.6X。尽管相对估值已经低于2012年的低点水平,但是从创业板指数本身的估值来看,当前PE(TTM)仍在41X左右,而2012年12月初的水平为30X左右。

3)两次下跌中均有股东减持身影,但影响有限。两次下跌中创业板的股东减持金额均相对高于其他板块,但占板块自由流通市值比重均未超过1%,减持影响有限。

4)就创业板未来走势而言,我们维持年度策略中的观点,风格重回成长的前提在于创业板业绩高增长再度印证和估值的充分调整,时间点有望是2017年中报之后。从前文的对比来看,相较于2012年的下跌,当前创业板在业绩上尚未出现2011-2012年的下滑,但过高的商誉占比和并购重组的降温引发市场对未来业绩增速持续性的担忧;而估值方面,尽管相对上证综指的估值已下降至历史低点,但本身估值水平仍处高位,在风险偏好收缩下,估值仍有调整空间。

对于应对策略,郦彬表示要调整中耐心布局,宏观企稳惯性仍在,维持一季度震荡向上观点。12月物价与金融数据超市场预期,宏观惯性仍在。首先,从物价指数看,12月PPI环比增速继续上行,环比上涨1.6%,主要受到钢铁、石油加工等行业的价格环比涨幅扩大影响。其次,从金融数据看,12月新增信贷的规模明显高于往年12月份的平均水平,并且接近70%的贷款来自非金融企业的中长期贷款,这一方面与企业信贷需求有所回升的基本面因素有关,另一方面也和MPA考核导致银行季末贷款冲量(2016年季末数据明显高于其他月份)、地方债发行下降(12月份地方债仅发行993亿元)、PPP项目落地与政策性贷款集中释放有关。此外高频数据也显示1月份宏观基本面仍将延续企稳。

此外,郦彬继续维持一季度震荡向上观点,建议继续关注政策性主题。上周市场震荡回调,尤其是创业板的“七连跌”引发市场担忧情绪,但当前宏观企稳的惯性仍存,复苏持续性的证伪或证实尚未到来,我们依旧维持前期对于一季度市场震荡向上的观点,短期仍须关注海外特朗普上台带来的政策风险。在政策面相对活跃的一季度,我们继续建议投资者关注政策性主题,如农业供给侧改革主题中的种业、农机装备以及土地流转主题;“混改”主题方面建议关注具有优质资产注入预期的国企个股,尤其是军工行业;此外临近春节消费旺季,建议投资者关注白酒、零售等优质消费股的阶段性配置机会。

(:DF075)

相关文章

- 央行主管媒体:房贷独大的局面正在改变

- 今年首例基金清盘出现 超200只基金规模跌破5千万红线

- 公募首募一年盘点:委外助银行系基金“拼爹”

- CES中国投资人酒会热议投资风口

- 保险券商系公募去年完成2000亿元小目标

- 楼市2016:在“去库存”声中疯狂上涨 高歌猛进后回归理性

- 基民到底需要什么样的微信小程序?

- 国内量化基金发展之路

- 智诚海威总经理冷国邦:打造阳光私募隐形团体冠军

- 任志强最新内部分享:这种城市房价将来一定会暴涨

- 股指期货有望放开 今年量化基金或迎小阳春

- 践行企业责任 东方银谷受邀出席第六届中国公益节

- 花旗预计港股今年目标24000点 基金认为港股长线蕴藏大量投资机会

- 基金:市场将企稳反弹 当前是积极布局A股好时点

- 众禄独家解析:2017年买不买QDII债基 ?

- 一天跌6.57% 这只重仓创业板股的基金彻夜难眠

- 保险系基金公司冲击公募格局 规模排名飙涨

- 2016年股基新科冠军圆信永丰优加生活:希望打破冠军魔咒

- 股指期货有望放开今年量化基金发展或迎小阳春

- FOF配置与容易宝指数基金

随机图文

-

7月末公募基金规模为23.54万亿元 环比增2.21%

8月23日,中基协发布2021年7月公募基金市场数据。数据显示,截至2021年7月底,我国境内共有基金管理公司137家,其中,中外合资公司4 -

私募论市:近期市场持续下跌 是黄金坑还是真摔?

本周,A股出现震荡行情。上证指数、深证成指 、创业板指全周分别下跌4 31%、3 7%、0 86%。私募人士认为,经过近期持续下跌,短期风险 -

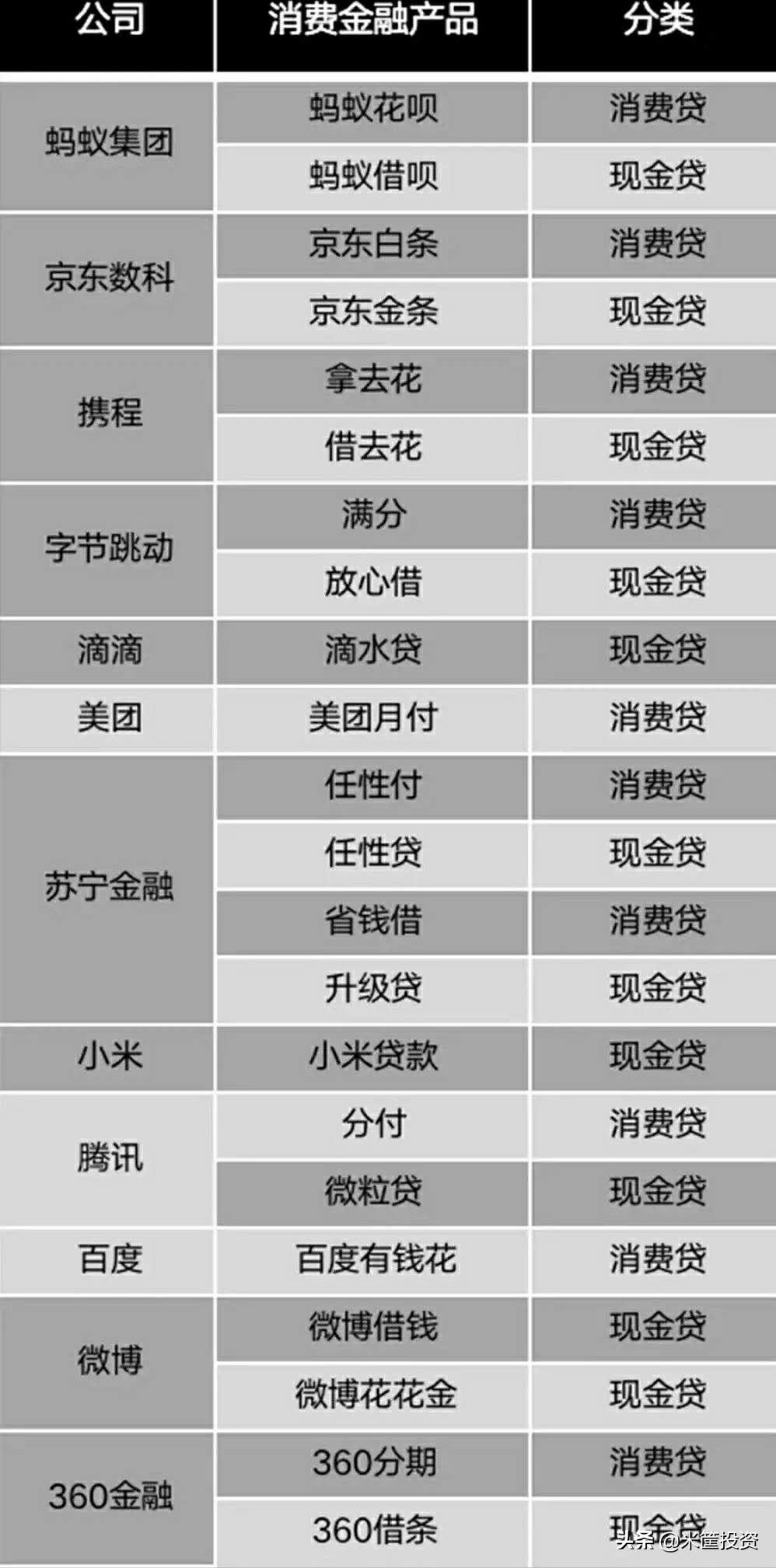

分期白条借款靠谱吗(京东白条上征信吗)

互联网和智能手机的普及,让网络借钱唾手可得。一说到网贷,很多人可能会想到714高炮、校园贷、裸贷等非法借贷,其实我这里要说的是正规网... -

业绩冲刺期 解禁压力考验基金

【中国人保(601319)、股吧】周一跌停,股价创阶段新低,引发了市场对因限售股解禁压力导致股价下跌的关注。中国人保上市以来颇受机构关注,截 -

除花呗以外,京东白条、,微信分付能套出来,别的很多平台的也都可以

华夏时报(www chinatimes net cn)记者 傅碧霄 北京报道专业网络消费额度取现,需要请咨询,啊庆,微信; -

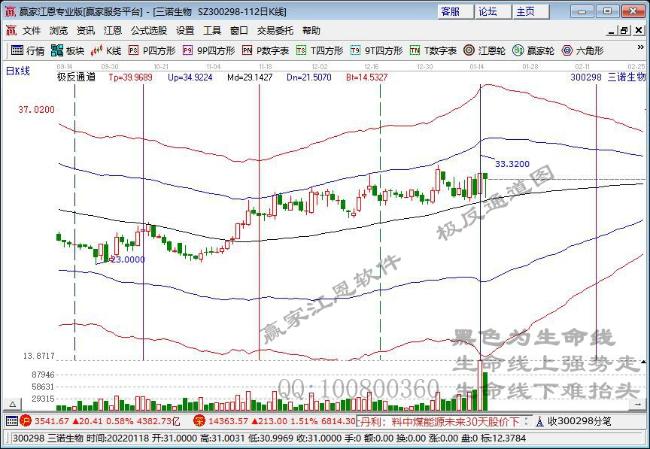

太平基金陈晓最新持仓,重仓三诺生物(太平丰盈一年定期开放债券型发起式……

证星研究院1月24日太平基金旗下陈晓管理的太平丰盈一年定期开放债券型发起式基金公布年报。与上一季度相比,该基金前十大重仓股新增迈瑞医... -

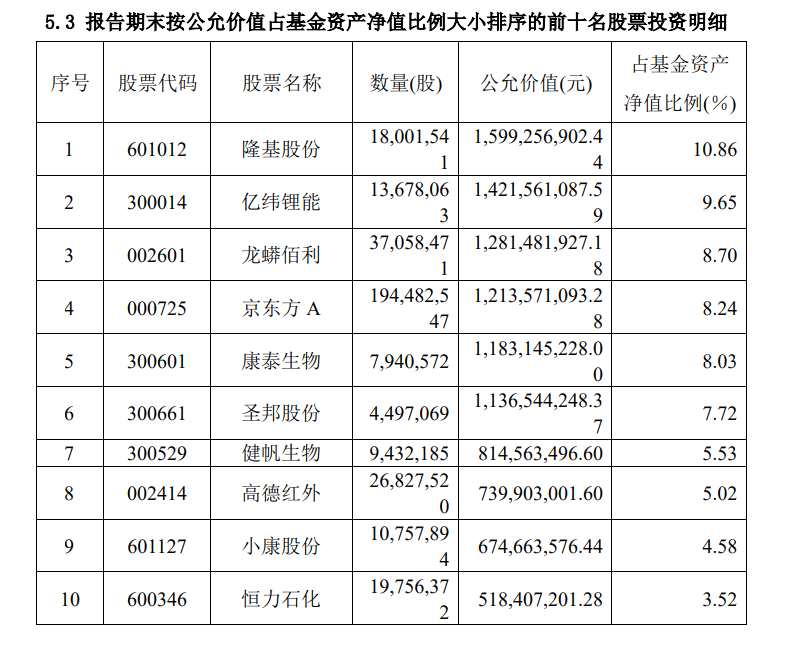

广发基金刘格菘持仓曝光!减持泰格医药,继续维持9成以上仓位运作

近日,广发基金刘格菘管理的广发小盘(162703)披露了二季报,记者注意到,截至二季度末,该基金依然保持了9成以上的高仓位运作,另外,从前十 -

京东怎么解绑银行卡(京东白条开通后后悔了)

一、序言之前,在京东上用白条购买了24期分期东西,开始前几期还款都是直接还款,没有意识到自己银行卡被京东绑了;本次还款时,发现京东提...