您的位置:首页 >深度报道 > 深度报道

股指期货有望放开 今年量化基金或迎小阳春

![]() 2017-01-09 09:30:52

来源:互联网

2017-01-09 09:30:52

来源:互联网

简介:摘要 【股指期货有望放开 今年量化基金或迎小阳春】在主动管理型基金陷入低迷的2016年

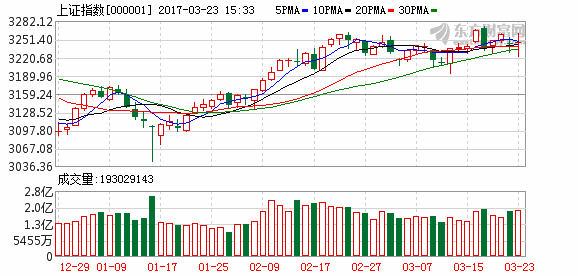

摘要 【股指期货有望放开 今年量化基金或迎小阳春】在主动管理型基金陷入低迷的2016年,量化投资基金可谓“一枝独秀”,而在已经到来的2017年,业内人士乐观预期,新的一年量化投资基金的发展或将迎来小阳春。 在主动管理型基金陷入低迷的2016年,量化投资基金可谓“一枝独秀”,而在已经到来的2017年,业内人士乐观预期,新的一年量化投资基金的发展或将迎来小阳春。

简单来看,量化基金可分为对冲型和非对冲型,在刚刚过去的2016年,非对冲型量化多因子型产品业绩表现亮眼,业内人士认为,这主要与当前A股市场的结构性震荡行情有关,量化多头策略较为适合震荡市行情。

“2016年这波的量化策略,主要以多头策略为主,这种策略是经过了市场前几轮历练后,得到充分验证的业绩,总体来看,大家在模型的开发上更加成熟和深刻了,量化从业人员对A股市场运行的特定环境,也有了一个更加深刻的理解。2017年市场大概率还是震荡市行情,只要不出现暴涨暴跌的局面,对于以量化多因子策略来运作的非对冲型量化基金来说,相对于主动管理型基金中的竞争力还是很强的。”深圳一家公募基金量化总监对记者表示。

当然,非对冲型量化基金也并非“万能神器”,虽然对震荡市行情偏爱有加,业内人士也表示,如果遇到的是“一九行情”,非对冲型量化基金的多因子策略可能也会面临失效的尴尬境地。

“理解量化多因子策略其实很简单,就是分散风险,不把鸡蛋放在一个篮子里,但如果遇到少数股票暴涨,其他股票表现低迷,那么量化多因子选股策略可能会失效,这可能也是2017年量化多因子选股策略的风险所在。”上述公募投资总监还对记者表示。

此外,据记者多方采访了解到,预计在今年,被施以“史上最严厉限制措施”的股指期货,或将迎来政策松绑,以股指期货作为对冲工具的量化对冲型基金无疑将迎来新的转机。

“放开股指期货的消息其实已经传了很久,我们在业内多方打听,认为今年放开股指期货的概率比较大,但预计不会一下子就放开成交量,可能会从原来的10手上升到20手,而在保证金方面,可能会从原来的四成下降到两成,监管层不会骤然放开股指期货的成交量,而是会逐步的、有序的放开”,深圳一位券商资管量化投资总监说。

量化基金基金代码基金简称近一年收益手续费操作229002泰达宏利逆向策略混合20.31%1.50% 0.15%购买 开户购买519983长信量化先锋混合18.77%1.50% 0.15%购买 开户购买001421南方量化16.37%1.50% 0.15%购买 开户购买000362国泰聚信价值优势灵活配置A16.30%1.50% 0.15%购买 开户购买001897九泰久盛量化先锋混合14.66%1.50% 0.15%购买 开户购买202019南方策略优化混合14.63%1.50% 0.15%购买 开户购买,银河证券,截至日期:2017-01-06

在业内人士看来,2017年放开股指期货的概率较大,主要原因也是因为市场的验证。“我觉得这次可能会放开股指期货的原因,与监管层对股指期货的认识重构有关。一个简单的例子,前段时间债市大跌的时候,由于债券现货市场的流动性不足,而国债期货的成交量则非常活跃,市场选择做空国债期货,进而避免了对现货市场的踩踏,这对债市的影响其实是相对正面的,市场证明金融产品对现货市场的影响并非完全负面,这也促使监管层对股指期货的认识发生改变,今年放开股指期货的概率很大。”上述公募基金量化投资总监对记者表示。

“从国内外的市场表现来看,市场的波动和股指期货之间并不必然存在关系,预计今年监管层放开股指期货的概率较大,不过,这是政策层面的事情,我们作为业内人士只能期许。对于国内量化对冲基金的发展而言,股指期货的放开将有重要性影响,我们对此保持乐观的期待。”广州一家大中型量化私募投资总监对记者表示。

(:DF058)

相关文章

- 股指期货有望放开 今年量化基金或迎小阳春

- 践行企业责任 东方银谷受邀出席第六届中国公益节

- 花旗预计港股今年目标24000点 基金认为港股长线蕴藏大量投资机会

- 基金:市场将企稳反弹 当前是积极布局A股好时点

- 众禄独家解析:2017年买不买QDII债基 ?

- 一天跌6.57% 这只重仓创业板股的基金彻夜难眠

- 保险系基金公司冲击公募格局 规模排名飙涨

- 2016年股基新科冠军圆信永丰优加生活:希望打破冠军魔咒

- 股指期货有望放开今年量化基金发展或迎小阳春

- FOF配置与容易宝指数基金

- 万亿消费金融市场 以信任给客户公平

- 基金公司持续发力QDII业务 公募产品占用额度比例上升

- 多家基金公司披露四季报:减持调仓应对市场震荡

- “信任”变现半年考 徐汉华详解平安普惠风控生意经

- 新基金发行遇寒流 A股“躁动”归意迟

- 基金2016全年调研路径大盘点 三大类行业受青睐

- 加拿大鲍尔公司手握27.8%股权 晋身华夏基金二股东

- 东方红公益基金会荣获“2016年度公益集体奖”

- 债市否极泰来可期 民生加银定开债基广受追捧

- 中小创加速扩容 创业板估值要向港股看齐?

随机图文

-

浙商智多享稳健混合发起式基金今日首发,拟采用双人制度

7月9日,资本邦了解到,浙商智多享稳健混合发起式今日发行,基金全称为浙商智多享稳健混合型发起式证券投资基金A、浙商智多享稳健混合型发... -

神农投资陈宇:半导体业光靠大基金还不行 还得靠我们股民和国家一起投

炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!9月7日,2021新浪财经基金嘉年华线上举行,主题为“拥抱基金大时代,赋能 -

次新股成交量超越创业板 从海外市场寻找投资方向

本文首发于微信公众号:分级掌柜。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。昨天A股出现了一个神奇的现象... -

2020:基民赢了股民之后……还有基金赢了基民

2020这个此消彼长的“结构牛”一言难尽。……不少投资者看到媒体上有关基民躺赢股民的报道,追悔莫及上错车,殊不知,还有大量基民,被基金... -

人民币单日疾贬近1% 央妈意在防止升值预期过度膨胀

人民币单日疾贬近1% !央妈刚教训完空头,又来教训多头?单日贬值近1%,莫不成,央妈刚教训完空头,又来教训多头?9月11日,在岸人民币兑美元 -

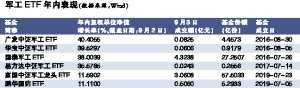

军工ETF交易额大增近六成

□本版撰文信息时报记者梁诗柳国防军工板块近期上演躁动行情,提前为国庆献礼。自8月中旬大盘反弹以来,国防军工板块便开始蠢蠢欲动。Wind数据显 -

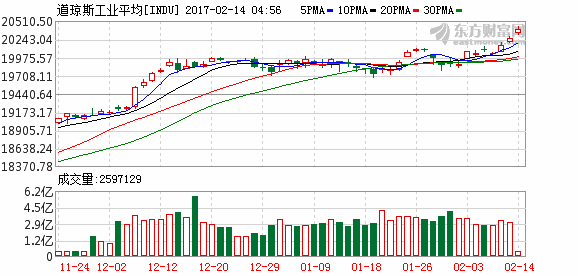

沪指强势震荡收盘小幅上扬 B股指数重挫近2%

摘要 【收盘播报】沪指强势震荡,收盘微幅上扬,B股指数重挫近2%。沪指今日延续震荡态势,午后一度跳水跌破30日均线 -

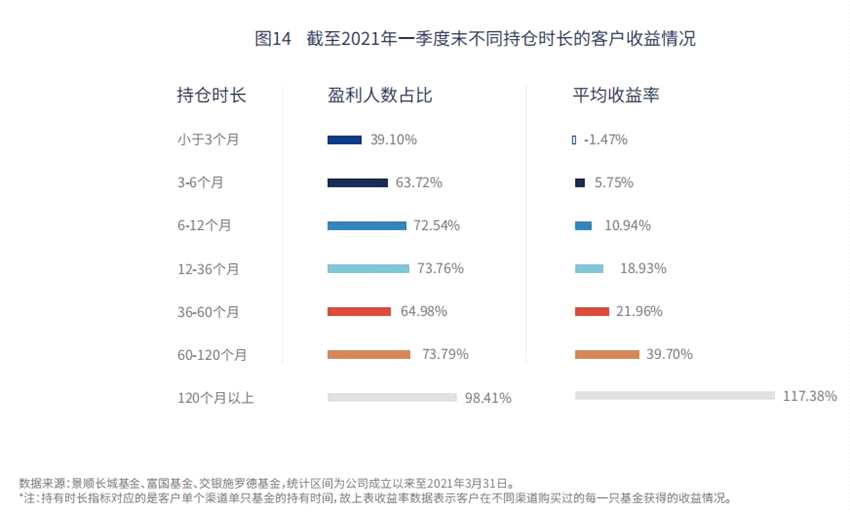

长期持有有助于公募权益类基金投资者提升投资回报

伴随着公募基金行业的快速发展,“基金赚钱,基民不赚”的问题已经成为行业发展痛点。为改善基民盈利体验,让基金收益率真正成为基民回报率...