您的位置:首页 >财经评论 > 财经评论

科创“原始股”价值几何

![]() 2019-04-29 08:10:04

来源:互联网

2019-04-29 08:10:04

来源:互联网

简介:4月26日,科创主题基金“吸金”大法开始发动,威力远超市场预期:首只认购金额突破100亿元,为10亿元募资限额的10倍。为何蜂拥而上争抢科创

4月26日,科创主题基金“吸金”大法开始发动,威力远超市场预期:首只认购金额突破100亿元,为10亿元募资限额的10倍。为何蜂拥而上争抢科创主题基金?“必须买!”有投资人士乐观声称,科创基金主要投资服务于符合国家战略、突破关键核心技术、市场认可度高的企业;而且可以参与网下配售,少数甚至还可以参与战略配售,相当于网下直接配售“原始股”,相对中签率比自己开户申购高。据了解,不少投资人憋足劲,想借科创投资大赚一笔……

其实,不少人对科创投资的遐想恐怕过于简单化和一厢情愿。笔者认为,很大程度上应把科创投资视为二级市场的风险投资,可以进行适当资产战略配置,但勿以“赌一把”的心态轻言高回报。首先,高科技企业投资可能会有高回报,但高风险如影随形。科创型企业需要为新技术研发、新业务模式进行探索,需要不断试错、快速迭代的发展,其中可能存在巨大成本和代价。据笔者了解,即使在一级市场专注早期投资的一些机构,对周期长、风险相对高的一些硬科技投资也是慎之又慎。如作为高科技核心的集成电路和半导体,研发和投资的风险就是很高的。即使全球最大的芯片设计公司高通也折戟在服务器市场,不得不放弃服务器芯片;全球巨无霸的半导体公司英特尔也兵败手机领域,近期退出5G基带业务。

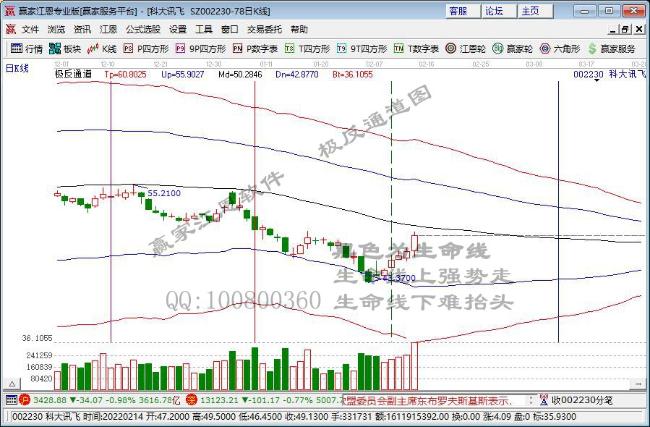

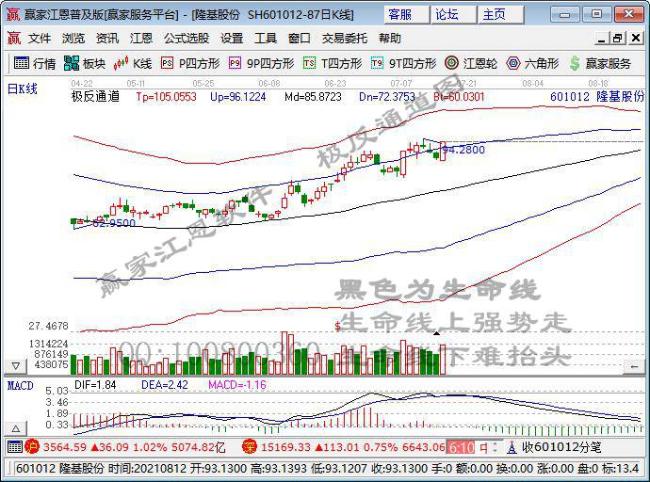

其次,科创板设计了新的制度,市场运作完全不同。在新的市场环境中,市场化定价的科创“打新”不同于目前的“打新”,此“原始股”也并非真正的“原始股”。

有机构测算,按2019年全年科创板发行规模在500亿元-1000亿元计算,新股上市后平均涨幅150%,10亿元规模普通A类账户打新的增强收益在0.66%-1.31%之间;若新股上市后的平均涨幅为50%,增强收益只有0.22%-0.44%。也就是说,如果普通A类账户参与科创板打新,可获得的预估打新增强收益实际有限。可参与战略配售的科创基金,增强收益会有优势,但会有2-3年的锁定期,流动性会成为需要考虑的重要问题。实际上,科创主题基金的超额收益需要更倚重基金经理的选股能力。

此外,股票供给的增加以及退市制度的优化,无疑将带来估值体系的重塑,科创投资将迎来大浪淘沙的考验和挑战。

相关文章

- 科创“原始股”价值几何

- 公募发行低迷 短债基金成主角

- 股基募集再现提前结束 债基发行仍唱主角

- 券商类分级B率先上折 盲目追涨不可取

- 科创板受理企业900亿元募投大起底

- 5178点4周年 24%偏股基金获正收益

- 基金年报显示机构提前布局ETF 基金经理:股票仓位不宜过低

- 外围动荡引发A股快速回调 私募预期并不悲观

- 拖累近万户基民!A股牛冠全球这38只偏股基金却陷亏损 更有指数基金跑输指数38%

- 资管新格局渐显 公募权益产品迎增量机会

- 今年以来减持额创四年来新高 多只热门股遭大手笔减持

- 各路人马搏杀沪指3100点一个月 181亿元资金逆势回流ETF

- 资产荒又来 “固收+”替代银行理财跃升网红

- 有资管担当也有人文关怀 鹏华基金复工复产“内外”齐发力

- 代销规模攀升 混合型基金受券商青睐

- “硬科技”淘金进行时

- 国有六大行豪爽分红3822亿元回馈股东 股息率大幅跑赢银行理财收益率

- 助力“双碳”目标 发展绿色金融 中国人寿绿色投资规模超过3000亿元

- 快讯|但斌微博被禁言 超6成产品年内跌幅超10%

- 发行门槛低成最大优势 70余家银行多年滚动发行二级资本债

随机图文

-

提升流动性 年内22只ETF新增48家做市商

数据来源:Wind、基金公告(截至6月7日) 李树超 制表 本版制图:彭春霞 证券时报记者 李树超在新发交易型开放式指数基金(ETF)数量 -

基金一季度抢筹这家药企 股价年内飙涨49%还能涨11%

《电鳗快报》文 高伟4月22日,公募基金一季报披露完毕,在疫情期间,基金的持股变化也全部浮出水面。《电鳗快报》根据东方财富(300059,股 -

机构看市:三季度是周期股的天下 创业板底在何方?

摘要 【机构看市:三季度是周期股的天下 创业板底在何方?】广东小禹投资总经理黎仕禹认为 -

万家基金海外宏观:美国核心通胀再超预期,疫苗接种进度趋缓

海外情况印度疫情有所缓和,美国疫苗接种速度放缓。疫情方面,欧美疫情继续小幅缓解:美国日均新增确证病例数近一周持续保持在3万以下,欧... -

明星基金经理最新调研动向曝光!傅鹏博、史博、冯明远等调研了这些个股!

近日,记者注意到,多家上市公司的调研名单中都出现了明星基金经理的身影。比如睿远基金的傅鹏博,一周时间出现在立讯精密(002475)、【广和通 -

2021Q2公募基金重仓股出炉 贵州茅台依旧为第一大重仓股

随着公募基金二季报悉数披露,公募基金的重仓股组合也浮出水面。天相投顾数据显示,2021年二季度公募基金前十重仓股依次为贵州茅台、宁德时... -

乐视还钱贾跃亭出来:一场15分钟的股东大会 快把创业板压垮了

本文首发于微信公众号:中国基金报。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。不知道融创中国董事长孙宏斌... -

沪指收盘小幅下挫 宝钢复牌大涨逾7%顺丰控股再度涨停

摘要 【收盘播报】沪指小幅下挫近1%,宝钢复牌大涨7%,顺丰控股再度涨停。沪指今日低开低走,收盘小幅下挫0 76%