您的位置:首页 >投资创新 > 投资创新

宽松预期持续提升债市收益 公募建议精选个券捕捉进取回报

![]() 2020-03-16 09:13:36

来源:互联网

2020-03-16 09:13:36

来源:互联网

简介:鼠年以来的权益行情一波三折,在流动性宽松背景下,债市的投资溢价持续显现。公募基金普遍认为,在投资组合中加入债券品种,能起到提高风险收益比的作

鼠年以来的权益行情一波三折,在流动性宽松背景下,债市的投资溢价持续显现。公募基金普遍认为,在投资组合中加入债券品种,能起到提高风险收益比的作用,投资者可通过精选细分行业龙头可转债标的,以及配备具有“固收+”属性的二级债基产品。固收领域投资溢价凸显

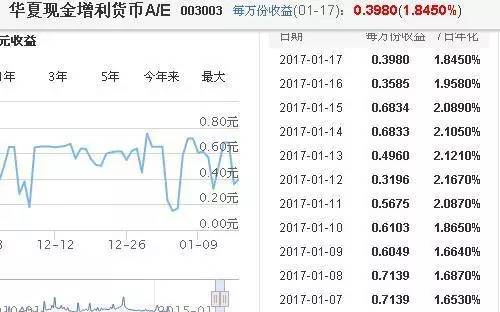

从近期货币市场情况来看,银行间利率普遍呈走低态势。Wind在3月14日发布的固定收益统计周报显示,当周银行间资金面宽松,主要期限资金供给充足,10年期国开债品种收益率下跌7.50基点。例如,在3月13日,银存间同业拆借1天期品种利率报1.4271%,跌24.37基点;7天期品种利率报2.1809%,跌9.8基点;14天期品种利率报2.0834%,跌6.89基点。

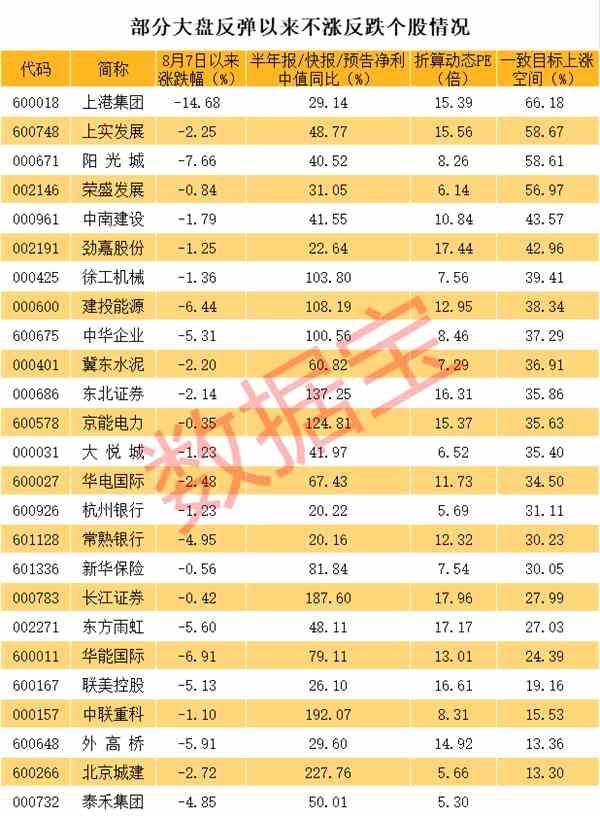

随着市场利率持续走低,固收领域的投资溢价在逐步显现。创金合信基金指出,截至2月末,纯债平均溢价率19.92%,较上月末上行0.47个百分点,处于2018年10月以来的偏高水平。创金合信基金具体指出,2月份可转债市场转股溢价率为40.32%,较上月末上涨5.08个百分点。同时,2月份可转债的日均成交量130.7亿元,环比上期增长114%,成交量持续快速增长。其中,中证转债指数上涨2.01%,中证全债指数上涨1.40%,同期沪深300指数则下跌1.59%。

招商基金表示,不管是收益率还是信用利差,当前都在逼近2016年10月的最低点。与2016年相比,目前债市需求更加稳定,货币宽松与资产配置需求提升有望部分对冲供给冲击。

平安基金指出,当前国内多数省份规模以上企业复工率已在90%以上,经济活动逐步恢复。后续,随着逆周期调控力度加大,叠加当前收益处于低位,预计债市波动会加剧。但从中长期看,全球经济面临下行压力,各国央行宽松力度加大,也给中国央行提供了更多的政策空间,预计后续政策仍会利好债市。同时,当前中美利差处于较高位置,待避险情绪缓和后,海外资金也会加大对国内债市配置,收益率仍将继续下行。

把握股债联动机会

在债市布局上,部分机构采取了“固收+”策略。如诺亚研究二级市场策略团队总监姜奇甲所言,当前货币利率走势处于向下阶段末期,并逐渐走入“宽平稳”阶段,投资者应可把握“股债联动”机会,在组合中加入债券品种。

银华基金表示,固收多指确定性较高、承担较低风险的债券资产。参照历史数据,固收部分基本上每年可以贡献基础收益,而这部分基础收益的前提是基本不承担利率风险,承担的信用风险也很低。

银华基金回顾中证全债指数的历史走势时发现,和股市“牛短熊长”恰恰相反,债市是“熊短牛长”,波动较小。Wind数据显示,自2002年12月31日至2020年3月9日,中证全债指数年化收益率为5.16%。

招商基金表示,既能投资债券市场获得相对稳定的固定收益,又能投资股票二级市场加强组合收益弹性的投资策略可称“固收+”策略。该基金表示:“未来流动性将保持宽松,对于既不想承担太多风险,又担心错过股市行情的投资者来说,严格控制回撤的‘固收+’产品为追求低风险的投资者提供了更为进取的选择。整体来看,这类产品能够给予投资者较为舒适的投资体验选择。”

精选可转债和二级债品种

在具体债券品种上,创金合信基金指出,在流动性宽松背景下,可转债市场后续仍有投资机会。当前,市场交易的可转债数量约有245只,随着市场进一步扩容,可选标的会持续增加,个券机会也相应增多。

创金合信基金认为,银行可转债权重大,且正股市净率大多处于历史底部区域,可进行适当配置。另外,在后续逆周期政策发力背景下,还可逐步配置建筑建材化工等周期性行业可转债标的。同时,医药、电子和新能源产业链属于前景好的弹性品种,其中的细分行业龙头的可转债标的,也值得配置。

另外,基于“固收+”策略,公募也在持续布局二级债基。数据显示,截至2019年末,近十年来二级债基年化收益率为5.9%,年化波动率5.09%,在长期资产轮动的规律下,体现了较好的进攻性和防守性。招商基金表示,长期来看,二级债基可兼顾股债双重红利,净值曲线能够穿越牛熊周期,累计回报明显超过纯固收类产品,净值相对平稳且波动较小。

相关文章

- 宽松预期持续提升债市收益 公募建议精选个券捕捉进取回报

- 净值回撤藏隐忧 量化行业步入整固期

- 机构评级变动:海能达被上调 10家被首次覆盖

- 避险需求激增火了黄金ETF 年内规模上涨24%

- 公募基金10年炒股赚嗨 3张图告诉你股民是如何被基民打败的!

- 13天新发基金规模近480亿元 权益类基金抢尽风头

- 权益基金首份四季报出炉:重仓茅台、平安等核心资产 机构与大户撤退规模骤降

- 公募基金赚钱效应明显 427只基金年内回报率超50%

- 证监会深改举措加速落地五 家公募启动基金投资顾问业务试点

- 基金积极筹备浮动管理费率产品 静待指引出台

- 下周933家公司拟披露半年报 逾5家机构扎堆推荐11只大盘股

- 年内新成立基金723只 总募集规模超7700亿元

- 自掏腰包也不能保证业绩 这只产品基金经理无奈“下课”!调仓换股屡换屡错

- 股票型ETF份额缩水 宽基指数ETF首当其冲

- 前三季冠军就在他们中间 “牛基”舵手透露下一步操盘思路

- 最高暴涨近10%!这类基金彻底火了:不仅业绩规模飙升 更有“弯道超车”拿下偏股基金冠军!

- 爆款演绎“连续剧” 新基金料踊跃建仓

- 资金抢筹明显 公募新一轮布局重点浮现

- 洞悉创新路径 基金经理:甄别科技股真假龙头

- ETF开启发展新纪元 差异化成基金公司突围方向

随机图文

-

科创50ETF上市“首秀” 科创板投资新时代如何借“基”跑步入局

11月16日,市场期待已久的科创50ETF终于迎来上市“首秀”。作为投资科创板的指数基金产品,科创50ETF上市后,投资者不需要额外开通科创 -

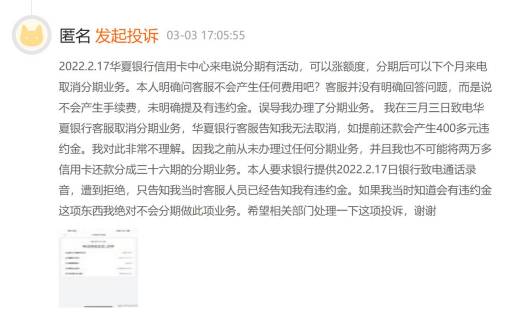

金融报道|存量竞争之下:信用卡业务屡遭消费者诟病 私自扣费、诱导分期等投诉高发

在银行业数字化转型的浪潮下,零售业务逐步成为银行发力的重点领域。其中信用卡业务首当其冲,一度出现井喷式增长,与此同时也屡获“殊荣”... -

国内首批QDII-FOF-LOF正式登场,解锁海外投资新体验!

基金圈再亮“新物种”——QDII-FOF-LOF。12月2日,从证监会网站获悉,华宝基金、景顺长城基金2家基金公司,率先上报了QDII-FO -

太平人寿“守沪”时刻在线

上海地区疫情防控进入关键阶段,太平人寿积极应对、主动作为,疫情防控、服务保障两手抓,上海地区内外勤员工,始终站在服务一线,确保太平... -

基金分红迎高峰期 提前设置中意分红方式

本文首发于微信公众号:基民柠檬。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。昨天的每日一谈要从昨晚说起,... -

4只黄金QDII表现惹眼 2016年以来为基民赚钱了

【4只黄金QDII表现惹眼 2016年以来为基民赚钱了】QDII基金今年以来的表现同样是前后差异较大。136只QDII基金中,120只今年以 -

上海银行白条闪付风控(白条怎么提现到银行卡里)

如今互联网金融已经发展的非常的成熟了,有现金借贷,还有消费型贷款,比如说花呗白条任性付这些都是属于消费型,可以在平台消费,但是不允... -

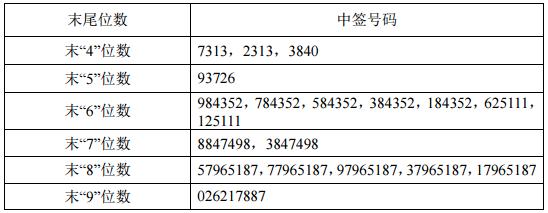

新泉股份、绝味食品、三雄极光网上申购中签结果出炉

摘要 【兑奖了】新泉股份网上申购中签结果出炉,中签号码共有35865个。