您的位置:首页 >财经评论 > 财经评论

一大波央国企背景股东年底“甩卖”金融资产,中小银行股权成大头,挂牌价格并不便宜,能否顺利成交?

![]() 2022-12-31 11:30:23

来源:财联社

2022-12-31 11:30:23

来源:财联社

简介:财联社12月29日讯(记者 梁柯志)时值年关,部分央国企背景下属公司仍在加速挂牌出售非主业资产,尤其金融类资产。财联社记者注意到,全国产权行

原标题:一大波央国企背景股东年底“甩卖”金融资产,中小银行股权成大头,挂牌价格并不便宜,能否顺利成交?

财联社12月29日讯(记者 梁柯志)时值年关,部分央国企背景下属公司仍在加速挂牌出售非主业资产,尤其金融类资产。

财联社记者注意到,全国产权行业信息化综合服务平台披露,最近一段时间包括中航工业下属中航信托、国家电网下属天津三源电力、四川惠特电建、安徽明生电力投资集团、淮北万里电力工程有限公司,中国宝武钢铁下属中南钢铁集团,中钢集团下属江苏阜宁海天金宁三环电子有限公司,中海油下属中海石油投资控股有限公司等不同的主体,都在各地产权交易中心密集挂牌出售所持的金融机构股权。

从标的来看,地方城农商行小比例股权为大头,也有部分保险公司、保险经纪公司、小额贷款公司和私募基金股权,交易底价从过万到过亿均有。12月28日,一央企下属金融机构知情人士对财联社记者透露,目前扎堆挂牌的情况是按照上级有关部门回归主业的要求处置,非主业业务应当在今年年底之前处理。

挂牌标的散而小,中小银行股权成大头

全国产权行业信息化综合服务平台数据显示,最近一个月在各地产权交易中心挂牌的金融资产为106宗。

中航信托挂牌的四家机构情况比较典型,标的资产均为中小金融机构,且股权占比较小。如江西银行2586.87万股股份(占总股本的0.43%)转让底价1.79亿元,贵州银行6500.25万股股份(占总股本的0.4456%)转让底价1.79亿元,景德镇农商行7169.52万股股份(占总股本的6.52%)转让底价1.56亿元,嘉合基金27.27%股权转让底价1.68亿元。

又如国家电网下属天津三源电力集团,仅持有天津银行近0.015%的股权,在11月4日亦作价533.2万元挂牌出售,但至今仍处于待售状态;同样是国家电网下属的四川惠特电力投建集团,在11月13日作价445.7万将所持0.13%达州银行股权出售,但至今尚未成交。

国家电网旗下安徽明生电力投资集团、淮北万里电力工程有限公司则分别挂牌转让徽商银行股权。安徽明生电力投资集团12月28日挂牌徽商银行218.3677万股股份(占总股本的0.0157%),底价1135.51万元。淮北万里电力工程有限公司也于同日挂牌徽商银行1512.4725万股股份(占总股本的0.1089%),转让底价7864.86万元。

据财联社记者统计,其他央国企背景下属公司转让的资产标的还包括达州银行、江苏阜宁农商行、河北沧州农商行、湖南银行、德州银行、广发银行、天津银行等的小比例股权。除了银行,还包括北部湾财险、恒泰保险经纪、南宁市华信小额贷款、永诚财险等其他机构。

回归主业是主要动因,但挂牌价格并不便宜

招联金融首席研究员董希淼对财联社记者表示,目前这一批央国企股东出清中小金融股权不是一参一控的要求,更多是央企回归主业的要求所致。董希淼认为,2018年“两参一控”监管政策趋严,同时对银行股东的要求日益提升,为满足政策要求,银行股东主动进行股权转让和拍卖的数量明显增加。

据了解,从2019年开始,国资委加大中央企业战略规划管理力度和考核力度,严控非主业投资比例,严控金融业务投资,推动企业进一步做强做优做精实业主业。此前,据证券时报统计,在全国所有银行法人机构中,国资作为第一大股东的占比仅约1/3,主要集中在大型银行;民营资本占主导地位的银行,主要是在全国上千家中小银行。

然而考虑到部分挂牌金融机构为A或H上市公司,财联社记者通过比对发现,目前这一批央企背景股东的挂牌处置价格并不便宜。

比如江西银行,目前其港股价格为0.92港元每股,该行截至今年6月30日的每股净资产为6.32元人民币,市净率约为0.12倍。然而中航信托挂牌的价格折算下来,其估值却超过1倍PB。

再比如徽商银行,该行目前H股股价为2.48港元每股,截至今年6月30日每股净资产为7.5552元人民币,目前市净率为0.28倍。国网旗下两家公司转让价格折算下来虽然没有超过净资产,但仍为徽商银行港股现价的2倍以上。

一家上市银行董办人士对财联社记者表示,这种情况并不奇怪。“目前二级市场的价格确实是非常便宜,但问题是央企背景的股东成本考核很严格,挂牌退出价格不能随便定,所以后续能不能成交还不好说。”

近年来国企挂牌和民企拍卖金融类股权成交均不理想

财联社记者注意到,在全国产权行业信息化综合服务平台挂牌的金融股权中,挂牌时间最长的为2年,系由广西新华书店集团挂牌出售的平果国民村镇银行股权。其余多为一年以内。

与之类似的情况是,在司法拍卖平台,民企抵押的银行股权竞拍成功率逐年下降,部分甚至无人问津的地步。相关统计显示,2017年银行股权司法拍卖的成交率尚有56.99%,2018年直线降至40.49%。而到了2022年,成交率仅为21.98%,这意味着近八成银行股权以流拍告终。

但事实上,近年来中小银行业绩并非差强人意。2022年三季报,27家上市中小银行合计实现归母净利润约1660.7亿元,较上年同期增长14.79%;合计实现营业收入约4378.28亿元,较上年同期增长8.77%。从三季度净利润数据看,多家中小银行净利润较上年同期明显提升。其中,有4家银行净利润增速超过30%,包括杭州银行、成都银行、江苏银行、张家港银行;另有8家银行净利润超过20%,3家银行净利润超过10%。

业绩依然靓丽,为何银行股权却从之前的香饽饽沦落到无人问津?董希淼认为,第一是这两年经济在下行,民营企业自身经营情况也不好,一般考虑卖掉银行的股权来缓解自己的流动性问题,第二,可能是受监管政策影响,最主要股东只能是一参一控,超过限制可能就要退出,第三个,部分民企股东资质不符合银行股东的新要求。当然也有一些中小银行自身发展情况不好,难以引入或留住比较优质的股东,这也是个问题。

相关文章

- 一大波央国企背景股东年底“甩卖”金融资产,中小银行股权成大头,挂牌价格并不便宜,能否顺利成交?

- 快讯|银保监会开展第二批不良贷款转让试点:将政策性银行及北京、河北等11地城农商行纳入试点机构范围

- 助企纾困 践行社会责任 江苏银行北京分行提升金融服务质效

- 四川两家市级统一法人农商银行相继揭牌,多地农信改革提速

- 德华安顾人寿:聚焦高质量发展 各项经营指标快速增长

- 光大银行:聚合传播渠道 打造品牌价值

- 盛京银行信用卡:开启数字转型新阶段,科技赋能发展新格局

- 2022年财经网金融业评选:砥砺深耕 笃行致远

- 蓝领群体就业呈现新趋势

- 我国布洛芬、对乙酰氨基酚两类重点解热镇痛药日产能达2.02亿片

- 新华全媒+丨惠民生、谋创新、促开放——解读2023年我国关税调整方案

- 前11个月我国与RCEP其他成员进出口同比增长7.9%

- 马上消费质变升维:科技赋能,人才聚集,着力推动高质量发展

- 新冠更名、回归“乙类乙管”,影响你买保险吗?

- 2022年上市银行股价稳定方案频现 估值快速回暖近两月再无银行跟进

- 手机银行APP步入存量运营时代,财富开放平台渐成主流

- 可持续发展再创佳绩 中国太保荣获多项ESG殊荣

- 百亿股票私募加仓明显 布局2023年行情方向现分歧

- 邮储银行:大力发展绿色金融 助力绿色低碳转型

- 快讯丨中华联合财险向关联方中国东方转让不良资产,底价11.03亿元

随机图文

-

理财新方式FOF来袭 你关心的问题都在这里

酝酿许久的公募FOF终于拉开序幕。第一批“尝鲜”的FOF已经于十一长假前“亮相”。关于首批5只FOF,你关心的问题都在这里。问题一:什么是F -

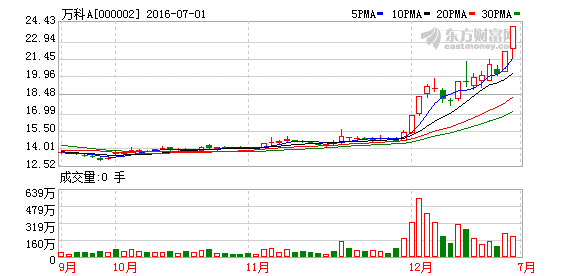

233只公募持仓万科A:复牌谁会抢跑

【233只公募持仓万科A:复牌谁会抢跑】眼下,万科A的股东们最关心的是股票的跌幅有多少。记者采访多位机构人士得到的反馈是,在市场正常波动的前 -

2021年第三季度中邮睿信增强债券基金持仓了哪些股票和债券?基金有哪些投资组合?

2021年第三季度中邮睿信增强债券基金持仓了哪些股票和债券?2021年第三季度基金行业怎么配置?南方财富网为您整理的中邮睿信增强债券基金持股 -

诺德中小盘混合基金怎么样?基金有什么重大卖出?(2021年第二季度)

诺德中小盘混合基金怎么样?基金有什么重大卖出?南方财富网为您整理的诺德中小盘混合基金2021年第二季度重大卖出详情,供大家参考。基金市... -

3月底前要上报自查整改方案 基金子公司面临的最大难题是这个!

【导读】一些规模较小的基金子公司已经将业务大部分回笼至母公司专户部门,或多或少出现一些人员调整现象。随着3月底监管要求的自查整改日... -

A股三大指数集体下跌:创业板指盘中跌逾2% 白酒板块领跌

A股三大指数集体下跌,创业板指盘中跌逾2%。盘面上,银行、环保工程、仪器仪表、保险等板块涨幅居前,白酒、超级品牌、航天航空等板块领跌... -

2021年第二季度国联安优势混合基金有何重大买入?基金有哪些投资组合?

2021年第二季度国联安优势混合基金有何重大买入?基金有哪些投资组合?南方财富网为您整理的基金投资组合详情供大家参考。2021年第三季度基金 -

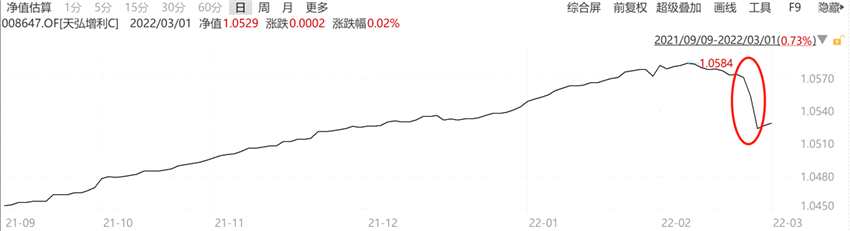

踩雷了?这只债基2天吃掉3个月收益,龙光集团股债双杀,引一众债基忐忑,买债基真要谨慎了

2月24日到25日,仅两天时间,天弘增利短债回撤幅度达0 44%,对于债基这不是个小幅度。进一步而言,若以其2月25日的净值1 0524来看