您的位置:首页 >行业观察 > 行业观察

美股映射难改A股风格 基金:新“二八分化”更值得关注

![]() 2017-07-26 08:56:19

来源:中国证券报

2017-07-26 08:56:19

来源:中国证券报

简介:本报记者叶斯琦“这两天外围市场风格又有切换的味道了,代表成长股的纳指跑赢了代表蓝筹股的道指。”一位私募基金经理告诉中国证券报记者。由于担心A

本报记者叶斯琦“这两天外围市场风格又有切换的味道了,代表成长股的纳指跑赢了代表蓝筹股的道指。”一位私募基金经理告诉中国证券报记者。由于担心A股受美股风格切换的影响,其管理的基金最近开始减仓A股蓝筹股。

据记者统计,7月7日以来,纳指涨幅达5.28%,道指仅小幅上扬0.91%。特别是上周以来,在纳指续涨1.56%之际,道指反倒下挫0.58%。

业内人士指出,虽然美股映射不容忽视,但A股市场风格不会轻易因美股而切换。不过,在波诡云谲的市场上,简单坚守上半年“二八分化”的操作可能也不够明智,新的“二八分化”更值得关注。

正如一位公募基金经理所言,前期持仓集中的股票,所有人都吃到撑又不用买单就跑出来是不可能的,反倒是现在底部还有一些低估的股票,场外资金更喜欢这种标的。

纳指再压道指

据中国证券报记者统计,5月中旬以来,道琼斯工业指数曾在近两个月的时间里强于纳斯达克指数。5月18日至7月6日,道指累计上涨3.46%,纳指仅上涨1.3%。特别是6月9日至7月6日,纳指更是在19个交易日里跌去3.67%。

不过,峰回路转,随后纳指又重新领跑。7月7日以来,纳指涨幅高达5.28%,道指同期仅小幅上扬0.91%。特别是上周以来,在纳指续涨1.56%之际,道指反倒是下挫了0.58%。

美股风格为何切换呢?对此,景泰利丰董事长张英飚表示,今年上半年道琼斯工业指数上涨动力主要来自于金融板块,这是由于特朗普政府放松银行监管政策,银行等金融机构业务范围得以扩大。此外,受益于特朗普上台后推出的万亿美元以上基建计划,基建板块进一步推动了道指上涨。但实际上,过去两三个月,特朗普的政策在国内外难以推动,医保法案、基建等问题的处理并没有太大进展,市场对“特朗普交易”产生怀疑。

“反观成长股,尤其是科技类公司的发展不受特朗普政策影响,而且现阶段市场流动性比较充裕,资金重新考虑吸纳高科技类的、估值合适的、业绩增长不错的成长股。这造成了外围市场的分化走势。”张英飚说。

业绩也是个股试金石。新时代证券研发中心研究总监刘光桓表示,科技类公司盈利增速的提升是纳指走强的根本动力。“纳指持续上涨,主要是美股财报季进入披露高潮,从已经公布和即将公布的财报来看,85%的美科技股公司盈利增速提升且超预期,特别是信息技术行业盈利增速将达两位数。”

数据显示,大批投资者涌向拥有内生增长动力的科技股。据EPFR数据,今年以来已有90亿美元资金流入美国科技股。目前,纳指成分股中TMT企业约有525家,占整体市值的比重接近一半。从估值来看,纳指综合指数PE为34.3倍,仍处在合理范围;更具代表性的纳指100指数PE仅为26.32倍,明显较低,这或表明纳指还有上涨空间。

美股映射难改A股风格

5月中旬道指大幅走强之际,A股市场也由“漂亮50”带起一波“蓝筹风”。那么,代表成长股的纳指重新领跑,会否带来美股映射,导致A股风格切换呢?

私募基金经理表示,今年上半年大盘股跑赢小盘股,并非中国特有的现象,美国也有类似的表现。美股映射主要集中在苹果、特斯拉产业链,以及周期、基建等板块,因为这些产业与中国有紧密关联。因此,美股风格转变值得关注。

不过,更多业内人士认为,A股市场风格不会简单因美股而切换。

泰旸资产总经理兼投资总监刘天君表示,美国是一个全球市场,因此美股的风格肯定是有代表性的。今年多数时间里,纳指跑赢道指,实际上反映出美国的新经济已经全面强于传统经济。不仅是美国,全球经济都在转型,因此,部分中国新兴行业公司盈利增长强劲。但是当前的美股映射,与其说投射在A股,不如说是将影响全球范围内的中国股票。毕竟A股中小创的高估值还未完全消化,无法形成整体映射;相比之下,港股及美股中质地更优的中国股票会更有吸引力。

北京拙扑投资研究员原欣亮表示,A股和美股的风格并不一致,关键原因是标的质量不同,上市公司处在不同的阶段。纳斯达克的一些互联网、科技巨头公司已经经历过成长期,不仅具有真实的、成熟的商业模式,而且拥有雄厚的技术实力和创新能力。相比之下,创业板公司多数还处于发展初期,前期高估值更多是资金基于概念的追捧。

相聚资本总经理梁辉表示,与美股不同,A股周期股和成长股呈竞争关系,目前白马消费龙头和周期股的结构性行情仍在继续,高估值成长股将受到压制。

张英飚直言,美股风格变化不会给A股风格带来改变。道指中大市值龙头公司获得更高溢价的脉络还没有改变,所以A股市场风格也没有改变,还是大市值龙头公司获得更高溢价。

A股或形成新的“二八分化”

虽然A股风格不会简单受到美股带动,但瞬息万变的市场仍需投资者高度警惕。以康得新为例,7月25日,该股“闪崩”跌停,引起市场高度关注。业内人士指出,康得新这种机构云集的个股闪崩,可能是变盘的先声。该股一天跌去两个月的涨幅,抱团蓝筹的负面反馈出现得越发频繁。

某公募基金经理表示,前期持仓集中的股票,所有人都吃到撑又不用买单就跑出来是不可能的,总有人先跑有人后跑。反倒是现在底部还有低估的股票,场外资金更喜欢这种标的。“反正我拿的大蓝筹已经不多了,现在止盈挺好的。”

那么,后市A股将形成什么风格呢?刘天君表示,仍将是“二八分化”,但其中“二”和“八”的区分不再是简单的市值,而是质地。“展望后市,大盘股和小盘股将更加均衡,不一定中小创就不好,也不是光上证50就能跑赢小股票,而是要精挑细选。因此,分化中的‘二’会是质地优秀、估值还没到位的公司;‘八’则可能是业绩不好的公司。”

刘光桓认为,要及时转变投资理念,牢牢把握以业绩为主、以低估值为主、以行业前景增长明确为主投资主线,加大对蓝筹股、业绩增速明确的成长股的关注力度和配置。

梁辉表示,未来将坚守基于成长和估值的均衡成长风格策略,考虑公司的市场空间、核心竞争力、盈利增长和估值,并综合评判投资价值,再构建相应的组合。“我们在新能源车上游和银行有一定配置,也会配置一些估值合理,具有长期成长价值的优质个股,高估值小市值的公司要谨慎。”

不过,张英飚认为,大市值龙头公司有更好、更稳定的前景,业绩增长更好,目前估值不高,要给予更高的股价。除传统消费行业以外,还可关注制造业。

相关文章

- 美股映射难改A股风格 基金:新“二八分化”更值得关注

- 国寿安保基金:股市或迎慢牛 波动率略有上行

- 泰达宏利基金:公募FOF当行稳致远

- 华泰柏瑞张慧:行业龙头有望获估值溢价

- 兴全基金程亮亮:“俗手”的复利奇迹

- 中欧基金周蔚文:把握景气行业轮动 分享标的成长价值

- 中基协郑富仕:数据源成指数基金发展瓶颈

- 泰达宏利基金:以匠心致初心 用回报馈信任

- 前海开源杨德龙:蓝筹股强者更强 题材股弱者恒弱

- 基金经理:新“二八分化”更值得关注

- 李权胜:对创业板看法偏谨慎 依然看好大消费

- 泓德基金:债市配置价值显现

- 上投摩根基金:重点关注业绩增长确定估值合理标的

- 华泰柏瑞基金杨景涵:看好价值修复机会

- 上投摩根全球多元配置张军:保持对风险的偏好

- 鹏华基金王宗合:11年投资研究的思考与感悟

- 易方达李一硕:凛冬已至春风何在

- ETP日报:临近下折分级B增多,中概股行情带动相关ETP上涨

- 申万菱信基金卢扬:未来或继续重点关注三个板块

- 余额宝收益时间表是什么 余额宝节假日有收益吗?

随机图文

-

疫情令人郁闷,新能源充满希望!

春天——霍家将摄这个周末,中国的疫情似乎并没有放缓脚步,尤其是中国最大的、最具经济活力的城市上海,向来以精准防控出名的大城市,最新... -

时隔三年公募基金再度超配地产 255只基金放弃万科A“爱上”保利

公募基金终于实现了对房地产行业的超配!刚刚完成披露的基金三季报显示,公募基金在经过了连续12个季度对房地产行业(证监会行业分类,下同)... -

2月23日国投瑞银瑞祥灵活配置混合C基金怎么样?2020年公司债券型基金规模393.49亿元

2月23日国投瑞银瑞祥灵活配置混合C基金怎么样?2020年公司债券型基金规模393 49亿元,以下是南方财富网为您整理的2月23日国投瑞银瑞 -

阿尔法狗击败人类围棋高手柯洁 人工智能风口何时可抄底?

2017 年 5 月 23 日,在举行于中国乌镇的“人机终极对决”第一局中,当今世界排名第一的中国围棋选手柯洁,输给了Google 旗下的人 -

天天基金日报(02月02日)

天天基金观点:消息面,外管局郭松:2016年中国仍面临资金流出压力。外管局资本项目管理司司长郭松称,鉴于当前的形势,初步判断,2016年我国 -

权重题材全面下挫 沪指大跌逾3%

今日A股大幅低开,截至发稿,沪指跌3 47%,深成指跌4 36%,创业板下跌4 66%。前期强势的煤炭钢铁以及次新股板块今天全面歇菜,龙头博 -

2021年第二季度兴全恒鑫债券A基金持仓了哪些股票?2021年第二季度基金重点卖出哪些股票?

12月20日兴全恒鑫债券A基金持仓了哪些股票?2021年第二季度基金重点卖出哪些股票?以下是南方财富网为您整理的12月20日兴全恒鑫债券A基 -

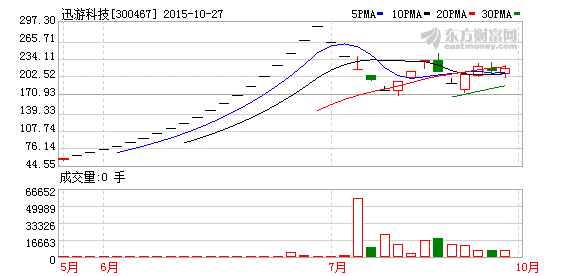

迅游科技营收净利下滑 公募国家队追捧热度不减

【迅游科技营收净利下滑 公募国家队追捧热度不减】10月26日,专注于网游加速器迅游科技(300467)公布了上市后的首份三季报 。报告显示,