您的位置:首页 >行业观察 > 行业观察

私募:深港通开通在即 牛市行情或不会重现

![]() 2016-11-05 08:02:31

来源:互联网

2016-11-05 08:02:31

来源:互联网

简介:导语随着一系列政策陆续落地,深港通开通已箭在弦上。今年以来的A股市场一直萎靡不振,在A股整体表现欠佳的时候,H股却风景独好,不仅持续走红还屡

导语

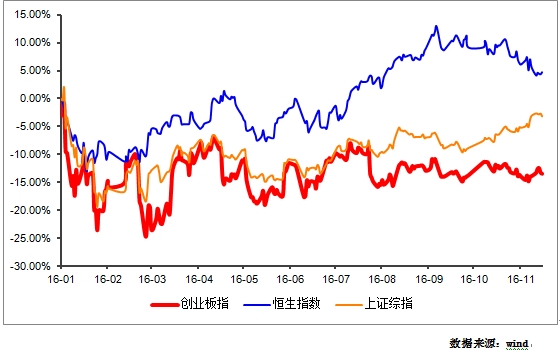

随着一系列政策陆续落地,深港通开通已箭在弦上。今年以来的A股市场一直萎靡不振,在A股整体表现欠佳的时候,H股却风景独好,不仅持续走红还屡创新高,造成大量热钱涌入香港市场,投资者对港股市场的关注度却持续升温。此外,低估值的港股也被不少市场人士认为将成为资金下一个要填平的洼地。随着深港通的渐行渐近,未来港股投资究竟是机会还是陷阱?能否重演沪港通的牛市行情?有哪些投资机会?如何规避风险?私募排排网就深港通的一系列热点话题采访了一众私募基金经理,上演了观点大PK。

1、机会还是陷阱?

随着深港通进入倒计时,其中的投资机会也吸引着越来越多投资者的目光。多位基金经理认为,深港通相较沪港通,影响可能更深远。香港的历史使命正在改变。但是对A股市场而言,深港通的开通究竟是机会还是陷阱?

张可兴:不一定是机会,反而很可能是陷阱

北京格雷投资总经理张可兴认为,深港通不一定是机会,反而很可能是陷阱。他认为,港股有很多股票的估值水平非常低,很多企业的市盈率在2-3倍之间,市净率在0.3-0.6倍之间,相比之下,A股连市盈率低于20倍的都很少见。按照这个逻辑,深港通开通后,资金将可能更多地炒作港股里的小股票,这可能会造成A股的估值水平被动拉低。

杨炎临:看好深港通的开通,对于内地和海外的资金都是机遇

中子星联海资产股票投研总监杨炎临认为,深港通的开通是中国内地资本市场迈向国际化的重要一环,对于内地和海外的资金都是机遇。此次深港通正式获批,不仅打通了链接中国成长股的渠道,而且还取消了沪港通和深港通的总额度上限,使得A股纳入MSCI指数体系的可能性大幅增加。短期来看,深圳股票市场的上市企业结构更为多元化、综合指数表现更为突出、新兴产业公司前景广被看好,与港股企业互补性强,再加上近年深港融合不断强化的优势,深港通将吸引看好中国新经济中长期增长前景的香港和国际投资者。中长期来看,香港市场和内地市场的联系加深,有助于内地市场通过香港市场提高国际影响力,也有助于消除AH股溢价。

李荦:深港通的开通是人民币国际化的重要布局,机会大于风险

温莎资本首席策略师李荦认为,无论是沪港通还是深港通,本质上都是为将来开放资本项目做的准备,从人民币国际化的思路去考虑,这些都是非常重要的布局。此前港股受益于这个预期,在估值便宜和调整充分的条件下,已经走了半年的强势反弹。他认为现在这个时点上,港股的形态修复较好,但A股经历了9个月的震荡后也接近这轮调整的尾声,此外,外资也在持续关注中国的债券市场和股票市场,这都有助于改变当前投资者对存量市场博弈的预期。总体而言,机会大于风险。

2、能否重演沪港通牛市行情?

在私募排排网的调查中,基金经理普遍认为,和沪港通一样,深港通的实行将有助于给A股带来增量资金。早前沪港通正式启动后,市场曾迎来一波牛市行情,那么深港通开通后,市场是否有望迎来一波上涨行情呢?

罗伟冬:深港通开通后不会出现类似沪港通时的牛市

赛亚资本董事长罗伟冬认为,深港通开通后预计不会出现类似沪港通推出时的牛市。他认为,沪港通在2014年11月推出时,当时大盘调整了7年时间,向上有充分的拓展空间。另外一方面,管理层认同股市走牛,寄希望股市走高支持实体经济。而现在这两个条件都不具备。对于深港通开通后的行情,他预计是脉冲行情,今年横走平衡市的局面预计还会维持下去。如果有冲高机会,投资者可以考虑获利了结。

马澄:推出深港通没有牛市的三大原因

巨泽投资董事长马澄认为,深港通的推出不会再出现类似沪港通的牛市,主要原因有如下:

1、当年沪港通是经过4年的漫长熊市后,再经过1年左右的整固之后实施的,技术条件好,当前虽然估值也较低,但与当年相比稍有偏高,特别是中小创就更高了;

2、沪港通推出之时,国家出台了相当多的改革举措,这也为当时的牛市起到催化作用,而现在经过去年的股灾后,管理层不容许市场大起大落;

3、陆港通的边际效应会逐渐递减。

黎仕禹:缺乏实质性的振奋人心的利好,市场不会爆发

小禹投资总经理黎仕禹认为,目前的市场走势关键还是看市场能否形成真正的趋势合力,能否出现全面性的财富赚钱效应,这样场外观望的资金才会“跑步进场”。但是,深港通的利好会随着时间的推移而逐步递减,而社保资金也并未能尽快入市,目前市场缺乏实质性的振奋人心的利好,因而市场也总是爆发不起来。

3、存在哪些投资机会?

深港通的开启,将打通海内外成长股的投资通道。对于投资者来说,大家更为关注的是深港通带来的投资机会。哪些股票可能会受到价值投资者追捧呢?

张飞腾:更多关注最直接受益政策的券商股

腾逸投资总经理张飞腾认为,深港通的开启本身只是一个通道的打开,参照之前的沪港通的经验,再结合目前港股和A股的情况来看,A/H溢价指数也已经下跌到124点左右的年底较低位置,如果真的看好这个效应,投资者可多关注最直接受益政策的券商股。至于那些相对于港股而言比较稀缺的、基本面相对稳健、估值不高、有一定业绩增长的个股,并不是说所有都会因此而大涨,投资者更多是需要从下而上去看个股本身的质地。

连肇明:短期内会带来催化效应 挖掘蓝筹股价值洼地

瀚信资产基金经理连肇明认为,深港通的开通短期内可以给市场带来催化效应。深港通可以吸引海外增量资金布局A股蓝筹标的,也可以增厚券商的业绩,同时随着金融改革的不断深化,券商等金融股有望享受改革红利。此外,在目前的结构性市场里,可挖掘蓝筹股的价值洼地。

吴小燕:深港通的开通会进一步缩减AH股的估值差

三想投资的投资总监吴小燕认为,深港通的开通是中国内地资本市场迈向国际化、进一步开放的重要一环。由于深港两地市场估值的差异,同样的行业或公司,H股的估值往往要低于A股,如果单纯价值投资来讲,持有H股肯定要比持有A股更划算,因此深港通的开通会进一步缩减AH股的估值差。

4、私募如何布局?

随着深港通开通进入倒计时,私募大佬们亦紧锣密鼓加速布局。

事实上,“聪明的钱”早已走在前面。一些大中型私募基金如重阳投资、弘尚资产、巨杉资产等早已开始布局可投资港股产品。从布局这类产品的私募来看,多数为拥有较全产品线的大中型私募。事实上,因为看好港股的机会,一些大中型私募早在今年一季度就已经开始重点布局港股市场。

另外,“深港通”获批再次催热了海外淘金潮。事实上,私募布局海外资产已非一朝一夕,不少机构对于港股、美股等传统的海外投向早有所布局。以知名私募辛宇为例,日期他在接受私募排排网采访时透露,将会在今年11月份发行第一只海外基金。另外,继景林资产、淡水泉投资、赤子之心投资后,今年以来,重阳投资、富善投资、望正资本等私募纷纷在香港成立子公司并发行基金产品,通过持有H股基金借道出海,再次引起投资者的密切关注。

5、投资风险如何防范?

尽管与A股相比,港股的市场化程度更高,但在港股市场上,也有不少特有的风险陷阱是A股投资者不熟悉的,需要警惕“老千股”、小盘股以及一些伪“沪港深主题基金”。

“老千股”一直是被高度关注的风险点。所谓“老千股”,并没有明确定义和量化指标,一般特征是业绩差、市值小、股价低;存在频繁合股、大比例低价供股或配股的行为;投资者权益可能被大幅稀释等。一些港股公司长期停牌,也会给投资者带来很大不确定性。如果盲目投资,小股东可能会触礁“老千股”,上当受骗,而且往往诉讼无门,难以举证。针对这些风险,深交所《风险揭示书必备条款》专门增加相应条款,进行特别提示。

另外,A股和港股的投资文化、监管文化都不同,有些投资策略在A股市场“好使”,但在港股市场,如果不改变思维方式,就会碰壁。比如,A股投资者喜欢炒小盘股,因为A股市场小盘流动性好,这个策略也有效。但在港股市场,很多小盘股流动性很差,“炒小”会遇到问题。

最后,值得注意的是,有分析人士指出,想要分享港股机会,投资者应警惕某些沪港深主题的基金。目前,市场上沪港深主题的基金数量增加了不少,总体规模也在进一步扩大。不过这些基金中有部分还是以投资A股为主,如果投资者想要布局港股,那就不能光看这些基金的名字,要深入考证之后再进行投资。总之,投资者防范风险的根本应对之策在于谨慎投资,选择自己了解的股票标的。

(:于振冬 HF103)

相关文章

- 私募:深港通开通在即 牛市行情或不会重现

- 公募基金年末规模大冲刺:一边落袋为安 一边新基频发

- 乐视网重组“撞礁”上涨难 中邮基金任泽松成垫背人

- 基金寄望增量资金入市 坚守潜力成长股

- 基金布局黄金和蓝筹板块

- 绩优主动偏股基金受追捧 14只基金申购量超过10亿份

- 火炬电子“蒙面”账户细节曝光 私募否认“一致行动人”

- 投基策略:顺势而为 增配偏股基金参与反弹行情

- 权益投资排名下滑10名 东方基金“扶正刘鸿鹏转运难”

- PPP概念火爆 25只基金沾光

- 李嘉诚房地产业撤资路线明显 三年套现近800亿

- 前海开源杨德龙:抓住年底反弹 大盘已确认慢牛行情

- 配置结构重于仓位 基金看好成长股后市表现

- 基金公司调仓玩跑偏范本 银河八成混基被割韭菜

- “壳”基金的春天:从濒临清盘到一夕暴涨推手调查

- 焦煤涨停引领“黑色系”上攻 短期供需格局未变

- 离岸人民币跌破6.85关口 大跌287点

- 楼市掀最严房企检查风暴 万达万科绿地等现身违规名单

- 三季度社保基金看好计算机银行 浙大网新最受青睐

- 定投到底该不该止损?不要盲目止损

随机图文

-

大成基金:极致估值分化 筛选优势行业格局细分行业

——2020年下半年投资展望2020年上半场已经结束。整体而言,A股走势震荡不休,大起大落,突出的市场特征为产业趋势加流动性泡沫综合作用下极 -

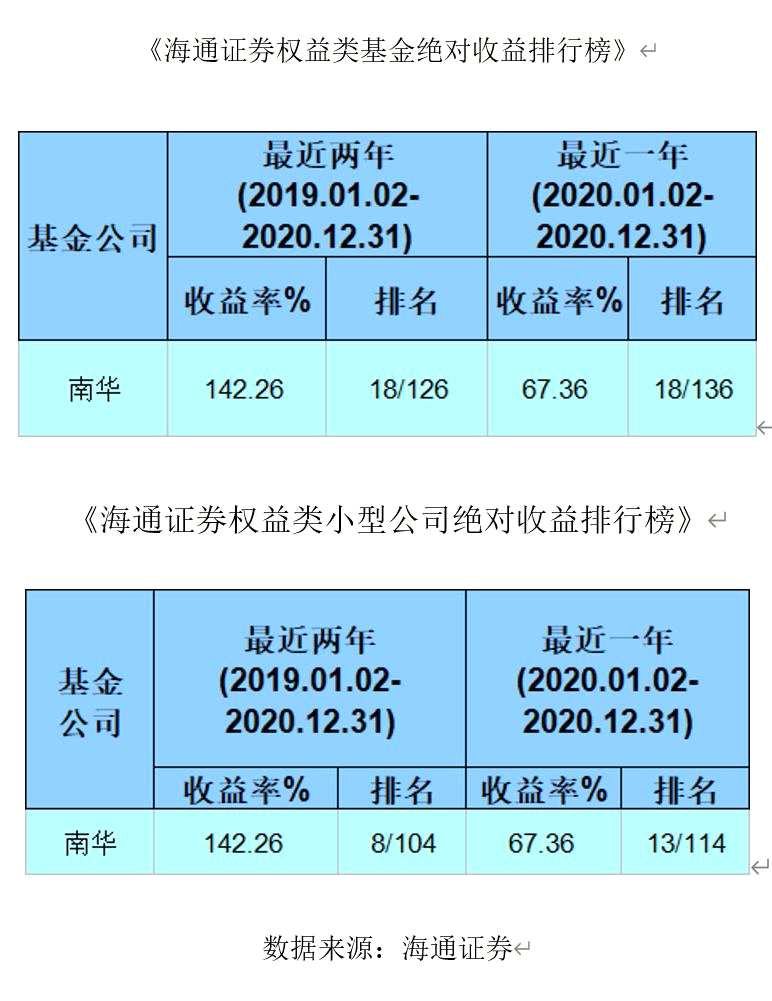

好消息!南华基金旗下混合型、股票型公募基金全部创新高!

近日第三方权威基金评价机构海通证券(600837,股吧)发布了《基金公司权益及固定收益类资产业绩排行榜》。海通证券数据显示,南华基金旗下权益 -

产品清盘新发折戟 九泰基金的多事之秋

在年内市场持续震荡的背景下,有一家公募基金也遭遇了多事之秋,不仅新基金发行频频折戟,还有多只产品因规模“迷你”而黯然离场。10月16日... -

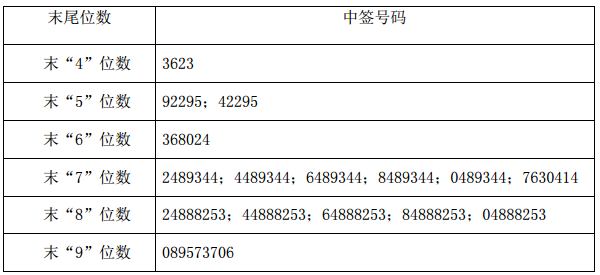

新股皮阿诺与至正股份网上申购中签结果出炉

摘要 【兑奖了】皮阿诺网上申购中签结果出炉,中签号共有3 12万个。 -

中国恒大再度大涨总市值首次超万科 许家印成地产首富

摘要 中国恒大涨近14%,据福布斯实时富豪榜,许家印身价超王健林成地产首富。中国恒大总市值历史上首次超越万科。 -

国家大基金持股明细来了!17家 490亿 平均涨幅95%

炒股就看【金麒麟(603586)、股吧】(603586,股吧)分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 12月20日消息, -

浙商基金2021年上半年净利润891.81万元 净利润不及浙商资管一半

近期,2021年上市公司半年报陆续披露,部分控股参股的公募基金公司及券商资管上半年经营情况也随之浮出水面。浙商证券2021年半年度报告显示, -

金鹰基金“优生差生”规模变动有玄机?

虽然新任高管尘埃落定,但金鹰基金眼下的压力不小,最新数据显示,在二季度末公募行业规模环比增长的同时,金鹰基金的非货币管理规模却逆势...