您的位置:首页 >投资创新 > 投资创新

孙建冬:巴菲特用市场地位去获得超额收益 一般人无法比拟

![]() 2020-05-03 09:06:32

来源:新浪财经

2020-05-03 09:06:32

来源:新浪财经

简介: 5月2日,鸿道投资创办人、投资总监孙建冬做客新浪财经《私募直播间》分享,主题:我眼中的巴菲特。>>查看视频直播他指出,巴菲特的成功他实际上

5月2日,鸿道投资创办人、投资总监孙建冬做客新浪财经《私募直播间》分享,主题:我眼中的巴菲特。

>>查看视频直播

他指出,巴菲特的成功他实际上是投资模式或者生意模式的成功,他负债端的优势是别的投资者无法匹敌和望其项背的。同时,巴菲特利用他的地位去争取获得超额收益,用较低的成本投资,并且经常使用优先股方式投资。

以下是部分实录:

巴菲特投资的成功,他并不是大家认为的一个消极的股东,这里有很多、很多的案例,大家可以看看迪士尼公司的案例,可口可乐公司的案例,还有最新的苹果的案例。苹果的案例,在苹果高增长的时候巴菲特没有买苹果,而是前几年买的苹果,而且买了很多,作为一个重要的股东巴菲特不断的去推动苹果的CEO去做公司的回购以及其他的一些重要的增进公司价值,或者让公司价值能够更充分实现的一些举措。所以巴菲特并不是一个像大家想的那样就待在奥马哈中西部的一个州里面,坐在书房里面等着岁月静好,优质的上市公司给自己创造价值的这样一个投资方式。实际上八九十年代,包括2000年代,重要一些行业的并购后面都有巴菲特直接或者间接的一个影子。

我认为巴菲特的成功,回到我们刚才讲的话题,巴菲特的成功并不是一个简单的价值投资方法的成功,无论这个价值投资方法是20年代格雷鄂母这种经典的价值投资方法,还是巴菲特讲的遇到了芒格以后,加上成长分析的这种价值投资方法,我认为这是他成功的一个必要条件。而更重要的条件,就是刚开始我讲的,巴菲特的成功他实际上是投资模式或者生意模式的成功,他负债端的优势是别的投资者无法匹敌和望其项背的,同时他严格遵守了负债的特点和杠杆大的特点,他去找匹配的资产,同时他作为一个积极的股东去推动他所投资的标的价值的实现,甚至创造性的去实现他所投资的资产和公司的一个价值。

巴菲特的投资,我认为他的投资也经历了几个阶段。他的投资经历了三个阶段:第一个阶段是选择有长期竞争壁垒的公司作为他的积极股东,第二个阶段是做最后公司的投资人,第三个阶段到了2000年以后,是做最后的保险人。我稍微解释一下,什么叫做最后公司的投资人呢?因为巴菲特有巨大的资金优势,无论是成本还是规模,还是它的持续性、稳定性,巴菲特他基于这样的地位,往往在一些重要的关头,当一些重要的公司遇到生死存亡的挑战的时候,大家都会想到去找巴菲特。但是因为巴菲特拥有这样一个无可匹敌的地位和位置,所以巴菲特他的谈判能力或者他的要价能力是非常强的。一些重要的收购,无论它成还是不成,之前都是找过巴菲特的,比如说像1998的长期资本管理公司在破产之前,一个巨大的资产他们放了杠杆,当很难处理这个资产的时候,找其他投资人也没法搞定的时候,他们去找了巴菲特。比如像2007年雷曼公司破产之前也找过巴菲特,包括很多、很多这样的案例。当重要的公司以巨大资产搞不定的时候,公司董事会他们一定会想到我们去找一下巴菲特。这是什么意思呢?在这种情况下,巴菲特的谈判地位非常强大。

我举个例子非常能说明巴菲特的投资,他怎么利用他的地位去争取获得超额收益。巴菲特有几个投资,这种情况下,第一,往往巴菲特他只有一次报价,什么叫一次报价?就是这个投资不是巴菲特先生给你公司做一个报价,而是你希望卖出的公司或者说遇到重大难关过不去的公司,你给巴菲特报一个价,而且这种报价以前历史上看你只有一次报价的机会,要不然巴菲特说Yes,要么巴菲特说No,大家想一想这种情况下你会报一个什么样的价格,这种报价方式实际上是压迫最后卖出上市公司董事会把价格报的相当低,因为你只有一次报价的机会,你没有修改的机会。所以无论巴菲特对一次性报价卖方给的报价他是说Yes还是说No,实际上他都拿到了非常好的投资机会的条件,而这个条件是别的投资者不可能有的,这是其一。

其二,大家也看到80年代以后,巴菲特很多这样的投资,因为他有一个巨大的资金优势和行业地位的优势。对他来说,投资模式的安排采取一个对他非常有利的安排,他很多投资都采取优先股投资的方式,无论他在80年代投资美国航空还是联合航空,还是投资所罗门,还是90年代、2000年投资其他一些重要的公司,包括2008年次贷危机他50亿美金增资高盛,因为他有一个独特的最后投资人的地位,所以他最后都是迫使卖家给了他一个最好的投资性价比的模式,就是优先股投资。比如他08年投高盛,也是在高盛最困难的时候,在雷曼兄弟倒闭以后大家都担心摩根斯坦利和高盛仅剩的两家独立的华尔街投行也可能会被挤兑破产的时候,高盛求着巴菲特投他,巴菲特说我投你可以,你要给我可转换优先股。我投你50亿,那我就是优先股,你得给我优先分红,比如7%或者8%,这是很高的。其次当你公司渡过难关,股价上涨,或者我能分一笔股票投资的收益,或者就能把它直接转股。所以他这种最后投资人的角色,我觉得在本质上给了他一个别人无可匹敌的一个投资条件。

下载新浪财经APP观看,可参与互动、查看文字实录等,效果更佳!

嘉宾简介

孙建冬,?鸿道投资创办人、投资总监。北京大学经济学博士,18年从业经验。原华夏基金管理有限公司基金经理、投委会成员、投资副总监。曾任职中国银河证券资产管理总部、华鑫证券公司、嘉实基金管理公司、华夏证券股份有限公司。

其中,孙建冬先生担任华夏红利(规模接近300亿元人民币)基金经理期间,华夏红利总投资回报率逾500%,是表现最出色的大型基金;其兼任华夏复兴基金经理期间,华夏复兴(规模50亿元人民币)收益率亦曾一度超过110%,当年业绩全市场排名第一。

孙建冬先生擅长宏观趋势投资,将自上而下与自下而上的研究方法相结合,把握行业与个股的投资机会。

相关文章

- 孙建冬:巴菲特用市场地位去获得超额收益 一般人无法比拟

- 一季度涨幅第一 医药行业还有“后劲”吗——对话永赢基金基金经理陆海燕

- 博道基金新任史伟为副总经理 原公司股票投资总监

- 中加冯汉杰、李瑾懿:关注基本面保护充足 且股价过于低估股票

- 汇添富中国高端制造股票基金:未来将坚持行业相对分散的原则 增加成长股的配置

- 浙商基金刘宏达:中国4月出口增长大幅好于前值与市场预期

- 高价即品牌获上市公司认可 低价股陷阱须警惕

- 振荡市如何“稳中求胜”?瞄准“绝对收益”

- 债市持续回调 债基长期仍值得配置

- 再现权益“日光基” 市场情绪趋稳

- 嘉实基金:全球股市将进入“交易模式” A股有望率先企稳

- 长盛基金吴达:长期看好泛科技领域

- 建信基金:流动性合理充裕 债市持续向好

- 国联安潘明:进击的TMT投资猎手 用专注赢得胜利

- FOF加码权益投资 股票资产占比持续提升

- 泰达宏利基金解密大类资产配置:黄金、债券值得关注

- 5月19日国金、鹏华、华安、淳石等解析养老、海外投资

- 深成指盘中涨逾2% 电气设备板块表现抢眼

- 4月科技类ETF缩水逾百亿元 关注科技股长期布局价值

- 资金疯狂涌入 新三板彻底火了!私募反应亮了 “曾经伤透了心”

随机图文

-

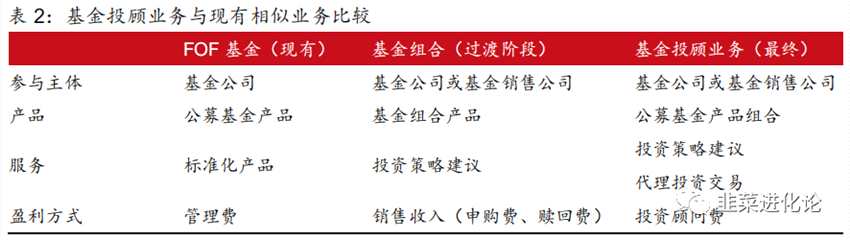

快读研报|基金组合与FOF基金有何不同?天天、且慢与蛋卷哪家强?

随着投资渠道的多元化,买基金的选择也日趋多样,对于很多投资者傻傻地分不清FOF基金与基金代销平台上的基金组合有什么区别,更别提当下... -

首批基金投顾试点券商又有新布局:中信建投上线京东金融,中金财富推港股组合策略,银河证券探索智能定投

财联社(北京,记者高云)讯,券商基金投顾如火如荼,首批7家基金投顾试点券商近期又有何新动作,一时成为行业关注焦点。财联社记者获悉,... -

国泰基金梁杏:看好2022年养殖行业的增长空间

在公募行业大发展的时代背景下,近年来国泰基金在ETF赛道上持续发力、深度布局,成为业内行业ETF种类最为丰富的公募机构之一。站在岁末年终布局 -

九泰基金刘开运:用中长期视角看待投资,寻找符合自身理念的公司

作者丨雷达君编辑丨播种基审核丨投基君定向增发是上市公司融资方式的一种,是指上市公司向符合条件的少数特定投资者非公开发行股份的行为。... -

汇添富数字经济引领发展三年持有混合基金今日首发

7月9日,资本邦了解到,汇添富数字经济引领发展三年持有混合今日发行,基金全称为汇添富数字经济引领发展三年持有期混合型证券投资基金A、... -

冰与火之歌:新能源、半导体基金上半年“称王”,白酒信仰被打破

2021年上半年,A股市场白酒与新能源、半导体上演“冰与火之歌”,前者整体回落,后两者迎来阶段巅峰,此前投资者自发组团打call的易方达张坤 -

量化私募九章资产25只基金年内均亏损 10只跌幅超10%

中国经济网北京3月22日讯(记者李荣康博)近年来,基于海量数据,通过大数据、概率学、统计学计算形成投资模型,实时捕捉交易机会的量化投... -

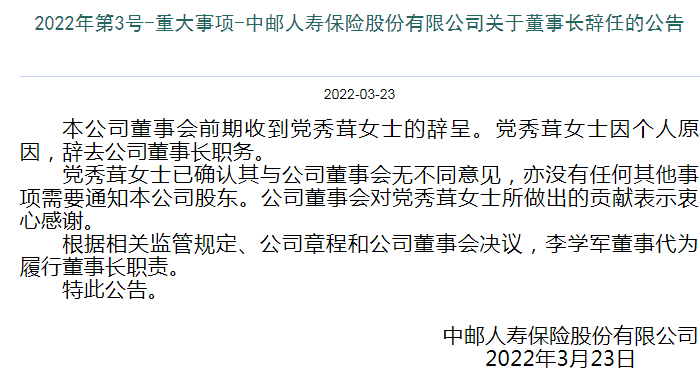

快讯 | 中邮保险发布董事长党秀茸辞任公告,李学军代为履行董事长职责

财经网金融讯 3月23日,中邮人寿保险股份有限公司发布公告称,公司董事会前期收到党秀茸女士的辞呈。党秀茸女士因个人原因,辞去公司董事...