您的位置:首页 >财经评论 > 财经评论

公募基金分红暴增 债基仍是“红包主力军”

![]() 2020-06-08 07:40:08

来源:北京商报

2020-06-08 07:40:08

来源:北京商报

简介:原标题:公募基金分红暴增 债基仍是“红包主力军”2020年已进入到上半年的最后一个月,在年内持续的震荡市下,公募基金分红力度不减反增,总规模

原标题:公募基金分红暴增 债基仍是“红包主力军”

2020年已进入到上半年的最后一个月,在年内持续的震荡市下,公募基金分红力度不减反增,总规模同比增逾九成,高达684.44亿元。就具体类型而言,债券型基金成为“红包主力军”,分红次数和规模分别占到总数的七成和六成以上,且自3月以来,单月分红规模陡增。有分析人士指出,无论是对于市场未来的预期,还是投资者避险情绪的提升都加快了基金分红的整体进程,在这一背景下,分红能帮助投资者“落袋为安”,也有利于基金缩减规模,控制信用风险可能带来的净值波动。

据Wind数据显示,截至6月7日,今年以来,累计多达1375只基金(份额分开计算,下同)先后分红1928次,刷新公募基金历年来的同期分红纪录,分红总额也高达684.44亿元。对比2019年来看,两项数据分别同比增长68.97%和91.86%。

年内分红规模和次数大幅增长的背后,离不开债券型基金的强势支撑。数据显示,截至6月7日,债券型基金年内分红440.61亿元,累计1480次,分别占到总数的64.38%和76.76%。相较之下,混合型基金和股票型基金的分红规模则相对较少,分别约为198.62亿元和24.35亿元,分别占比29.02%和3.56%。

北京某大型公募内部人士指出,今年股债市场行情都有明显的波动,导致多数投资者避险情绪浓厚。5月以来债券市场更是整体出现回调,债券型基金的收益也普遍出现下滑,在这种背景下,加速分红进程可以让投资者“落袋为安”,也可以提前锁定基金的部分收益。从另一方面来看,全球疫情持续也为债券违约风险上升埋下隐患,配置难度加大,分红也是缩减规模、控制风险的一种方式。

沪上一位市场分析人士也表示,作为此前经历了较长时间牛市的债券市场,今年或已来到牛市尾部。前几个月市场对经济下行压力和宽松的货币政策的预期均比较一致,债券收益率持续在低位震荡,也就使得债券型基金的整体收益表现较佳,但随着国内疫情得到控制,复工复产加快推进,宏观经济基本面也在逐步好转,债券基金的未来收益预期则在走下坡路。

“尤其是继4月多数债基获得明显浮盈之后,从基金公司的角度来看,分红应该就成为当前收益较佳产品的选择。”上述分析人士如是说。

北京商报记者注意到,从年内债券型基金单月分红的情况来看,确实呈现出加速趋势,且自3月以来分红规模有明显提升。Wind数据显示,今年前2月债券型基金分红规模分别为58.74亿元和54.01亿元。但到了3月,这一数据陡增至119.37亿元,4月和5月至今的分红规模也分别达到72.9亿元和135.59亿元。

另外,在全市场的分红规模排名方面,不同于以往权益类基金霸榜前列成为常态,今年以来,截至6月7日,分红总额前10只产品中,债券型基金占到4只,且【中银证券(601696)、股吧】安进债券和摩根士丹利华鑫多元收益债券分红规模均超过10亿元,分别达到11.99亿元和11.52亿元,排在第三位和第四位。

前述市场分析人士直言,对于投资者来说,基金分红确实是好事,毕竟根据规定只有实现正收益的产品才能进行分红,也就是为投资者赚到了钱。但投资者也需注意,分红只不过是对过去净值增长的部分兑现,并不影响实际收益。而且如果投资者购买的是开放式基金,那么赎回一部分基金份额与基金分红的效果并无差别。因此,在挑选基金产品时,过往的分红规模和次数并不是衡量基金业绩的唯一标准,甚至不当的分红会影响到基金的投资收益,在挑选产品时,关键还是要看产品的累计净值是不是在稳步增长。

(:DF522)

相关文章

- 公募基金分红暴增 债基仍是“红包主力军”

- 短期震荡难改长期向好趋势 景顺长城崔俊杰看好TMT前景

- 张芊:“固收+”股票资产也是采取稳健投资的原则

- 富国基金徐斌:价值投资的核心 是对企业中长期价值的定价

- 天弘基金郭相博:医路遥遥领先,还能上车吗?

- 广发基金邱璟旻:两条主线捕捉优质企业成长机遇

- 平安基金李化松:长期关注内需修复大消费行业和国家战略支持大科技行业

- 海富通董事长杨仓兵:今年有望刷新历史新基金发行规模记录

- 越涨越卖 宽基ETF龙头规模悉数跌破400亿

- 地产周期联手急攻 公募淡定且行且看

- 杨德龙美股大跌点评:放水催生的行情总归是不牢靠的

- 嘉实基金姚爽:创新是农业股持续成长的源动力

- 浦银安盛蒋佳良:长期聚焦消费、医药、科技行业的优质赛道

- 南方基金火线速评!周期拉升是短期补涨还是风格转换?

- 债市波动加大 还有什么机会值得关注?

- 疫情下的华尔街大佬:有人割肉清仓 有人旗下基金年内获利27%

- 万家基金5月物价数据点评:鉴于食品价格及基数效应,预计CPI将继续下行

- 诺德基金周高华:定增投资不可一味同声相应

- 杨德龙:快牛是牛市启动特征后市仍然是慢牛长牛

- 天弘基金大咖团:近期的投资应该如何把握 需要注意些什么呢?

随机图文

-

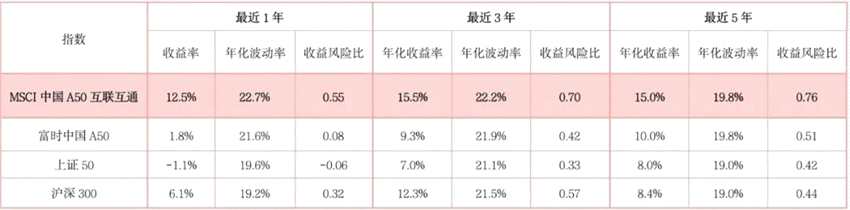

瞄准时代核心资产 ,投资中国的未来——这只“热搜”宽基指数产品为何值得买

近期,由全球知名指数编制公司MSCI推出的中国A50互联互通指数成为市场热议的焦点。10月18日,MSCI中国A50互联互通指数期货正式在香 -

朱雀基金梁跃军最新持仓,重仓海大集团(朱雀恒心一年持有期混合型基金)

证星研究院1月24日朱雀基金旗下梁跃军 黄昊管理的朱雀恒心一年持有期混合型基金公布年报。与上一季度相比,该基金前十大重仓股新增捷佳伟... -

京东钱包里的白条可以套取现金吗?

现在骗子很多的哦网上都是虚拟额度,可以买东西,评价不好的千万别搞可以搞,都是淘宝,糯米的方式信用钱包里面的白条功能可以套取现金么?... -

低门槛布局科创龙头 科创50ETF 11月16日上市

备受瞩目的科创50ETF近日传来重磅消息,华夏基金11月11日发布公告,科创50ETF(交易代码:588000,场内简称:科创50)将于11 -

2021Q2公募基金重仓股出炉 贵州茅台依旧为第一大重仓股

随着公募基金二季报悉数披露,公募基金的重仓股组合也浮出水面。天相投顾数据显示,2021年二季度公募基金前十重仓股依次为贵州茅台、宁德时... -

行业主题ETF成新发主角 细分与创新成主旋律

近两年,交易型开放式指数基金(ETF)持续火爆,行业和主题型ETF成为基金公司布局的重点。数据显示,截至7月30日,A股ETF总规模已接近7 -

重阳投资王庆:经济活动年内或放缓到年底 明年初或企稳

炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!9月7日,2021新浪财经基金嘉年华线上举行,主题为“拥抱基金大时代,赋能 -

中国贸促会多措并举助力稳外贸稳投资

新华社北京4月1日电(记者谢希瑶)中国贸促会新闻发言人于毅近日说,当前对外贸易投资形势复杂严峻,中国贸促会将充分调动全国各地方贸促会...