您的位置:首页 >深度报道 > 深度报道

股市震荡,“固收+”基金亦业绩不佳,基民择基宜重点关注差异化选股策略

![]() 2022-04-09 11:30:54

来源:证券市场红周刊

2022-04-09 11:30:54

来源:证券市场红周刊

简介:红周刊特约|王晓明开年以来,A股市场受国内外因素影响震荡加剧,“固收+”产品也面临较大回撤压力,目前全市场超过九成“固收+”基金收益告负,首

原标题:股市震荡,“固收+”基金亦业绩不佳,基民择基宜重点关注差异化选股策略

红周刊特约|王晓明

开年以来,A股市场受国内外因素影响震荡加剧,“固收+”产品也面临较大回撤压力,目前全市场超过九成“固收+”基金收益告负,首尾业绩差近30%。

固收+产品同样面临规模之殇

资管新规、理财净值化后,投资者迫切需要收益能够媲美过去、波动较小的理财产品,固收+在多方面因素共振下持续膨胀。

2021年固收+规模继续高增,增速较2020年末增长52.2%,规模存量近3万亿元。然而,规模也成为固收+业绩的敌人。今年以来股市持续杀跌、债市表现不佳,导致固收+产品业绩表现惨淡。

在此背景下,这类理财产品自身遭遇赎回,渠道经理面临的客户投诉压力也会传导到投资经理,从而推动后者赎回二级债基等产品,由此产生负反馈效应,即股债市场不佳—产品净值下跌—产品赎回压力—被动抛售资产—市场继续下跌—净值继续下挫。而且由于近两年成立的固收+基金多为定开型产品,因此其赎回压力难以集中释放,而是伴随定开打开逐步释放。

规模增长背后,部分基金经理操作也随之变化,以管理规模超1300亿的张清华来说,其代表产品易方达裕丰回报前期行业覆盖范围较广,配置权重变化较大,轮动行为明显,持股则更偏好成长性强的小盘股。

2017年后行业配置权重趋于稳定,更倾向于长期投资,例如海康威视、长春高新等,绝大部分属于抱团的核心资产。可以说,这类明星固收+产品的投资风格和许多权益类一样,回撤可能与集中抱团股的负反馈效应更加相关。

寻找多流派的抗跌产品

固收+产品绝大部分仓位是固定收益类资产,稳健的票息收益是产品收益的基础,而仅从公募的角度,“+”可以从两个维度解释:从“+资产”的思路,包括股票、转债是绝大部分固收+基金的增强收益来源;从“+策略”的思路,资产配置、打新、红利策略、行业轮动等等都能够实现投资目标。

从控制回撤、提高持有体验的角度,固收+产品的仓位是首要因素,这里需要注意的是因为产品或多或少会持有转债,这里的仓位是指股票和转债的合计仓位。今年以来,合计权益仓位较小(小于10%)的固收+基金整体收益表现较好,且对比基金在四季报披露的最新合计权益仓位与最近一年的平均值,多数产品对合计权益仓位进行了减仓。

这也很容易解释,在进行股债配比时经常使用到的一个指标是用市盈率的倒数和十年国债收益率作差,来观察股票债券两类资产的相对性价比,今年年初这一数值处于历史低位,所以固收+基金有动力减少权益资产占比。基金经理的减仓操作减小了产品的净值波动。如果仅是为了降低回撤,就可以从低权益仓位的固收+基金中选择。

而从选股策略角度出发,差异化的选股策略也是低回撤产品的考量因素。首先,部分固收+的基金经理是债券投资出身,他们更看重企业现金流的稳定性和长期性,自然就会更多选择银行、交运、公用事业等稳定板块,比如招商安盈,其股票持仓就包括国电电力、粤高速、一汽富维等个股。

其次,从行业波动关联度的角度出发,可以通过行业间的走势相关性选股,比如银行和电子、电力设备负相关性较强且稳定,利用相关板块的负相关性就可以有效降低波动,进而降低回撤,例如南方卓元重仓了苏农银行、紫光国微、通威股份等相关板块个股。

最后,有效的行业轮动不管对提高收益还是降低波动都有较好贡献。今年以来各行业收益分化很大,煤炭、石油、有色等周期行业,以及银行等偏价值行业涨势较好,行业配置分散的固收+基金规避了重仓单一行业下跌的风险,在此基础上如果进行阶段行业轮动,则能有效提高收益。

整体看,基民选择可以从两个角度出发,老基金可以在一季报出来后观察近期加减仓操作,合理的资产配置以及仓位管理是控制回撤的重要一环;另外今年以来行业配置分散、坚持价值风格或者超配周期行业的基金取得了更高收益。

(本文已刊发于4月2日《红周刊》,文中观点仅代表作者个人,不代表《红周刊》立场,提及个股仅为举例分析,不做买卖建议。)

相关文章

- 股市震荡,“固收+”基金亦业绩不佳,基民择基宜重点关注差异化选股策略

- 利安人寿首提“三年上市”目标!2021年盈利1.3亿元,拟申请成立保险资管公司

- 部分银行对公房地产贷款业务承压 资产质量出现下降 个人按揭贷款受宠

- 快讯|国开行浙江省分行原党委委员、副行长倪贤孟被双开

- 用“橙意”护航“自在人生” 哈尔滨银行积聚适老化金融服务“软力量”

- 严守投资纪律优化固收+体验,财通资管双福债基4月11日起发售

- 南方基金季度策略会:8位嘉宾围绕多行业分享观点

- 受疫情影响不能按时还房贷怎么办?五大行回应来了!

- 全国首创!崂山区工程质量安全综合保险全面启动

- 排名出炉!每收1元管理费,这些基金能帮基民赚多少?

- 前海人寿推出医养规划师项目 打造职业化保险精英队伍

- 上市险企财险年报透视:“老三家”合计实现净利润451.3亿元,车险强者恒强,非车险竞争愈加激烈

- 行业观|私募规模站稳20万亿台阶背后:年内月度新备案数量和规模环比降幅进一步扩大 证券投资类下降最明显

- 市场震荡不改险资调研热情!偏爱“硬科技”已买入这些个股 更有隐形关注股浮出水面

- 百亿级私募新进38只个股 高毅等旗下明星经理重仓股浮出

- 百亿私募又放榜,“冠军魔咒”再现!大佬纷纷反思

- 中国太保野生动物肇事公众责任创新服务案例 入选保险业年度影响力赔案

- 快讯 | 福建银保监局:拓展“绿色生态保险”产品,尝试创新“环境友好型小水电保险”产品

- 快讯|宁波银行:2021年实现归母净利润195.46亿元,同比增长29.87%

- 快讯|地产板块盘整 房地产ETF交投热度不减

随机图文

-

3月4日建信多因子量化股票最新净值是多少?基金基本费率是多少?

3月4日建信多因子量化股票最新净值是多少?基金基本费率是多少?以下是南方财富网为您整理的3月4日建信多因子量化股票基金市场表现详情,供... -

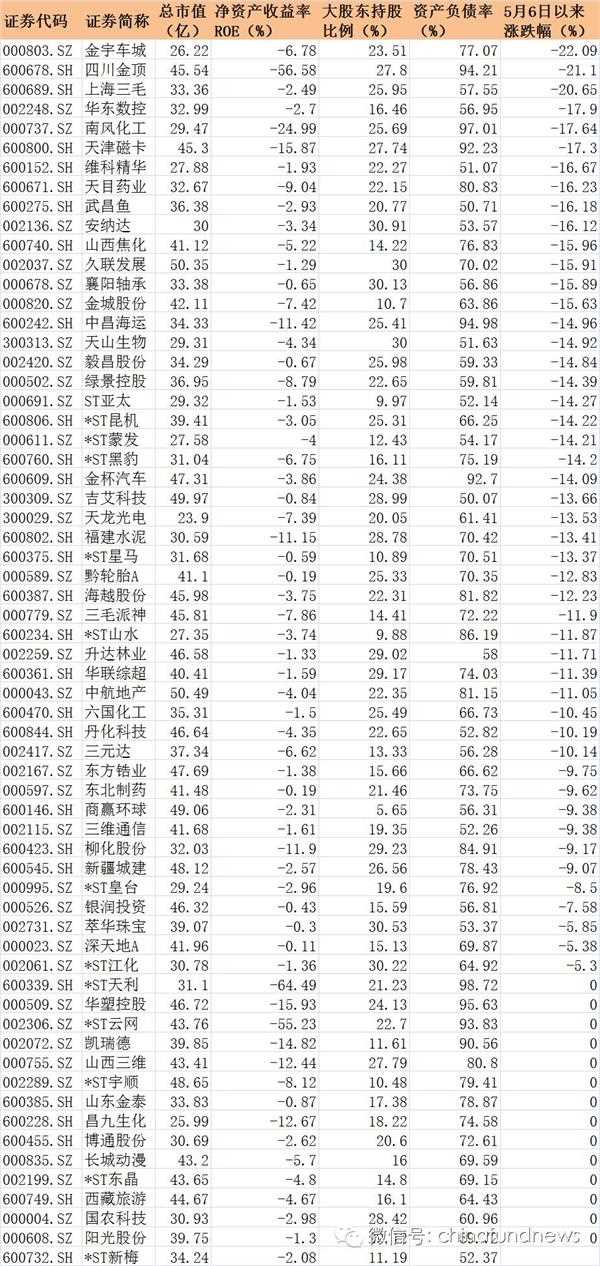

押注壳股被打脸 重仓基金净值急跌

【押注壳股被打脸 重仓基金净值急跌】一季度基金持仓情况显示,壳资源概念股仍是部分基金颇为“垂爱”的品种,部分基金仍然关注“壳股”的... -

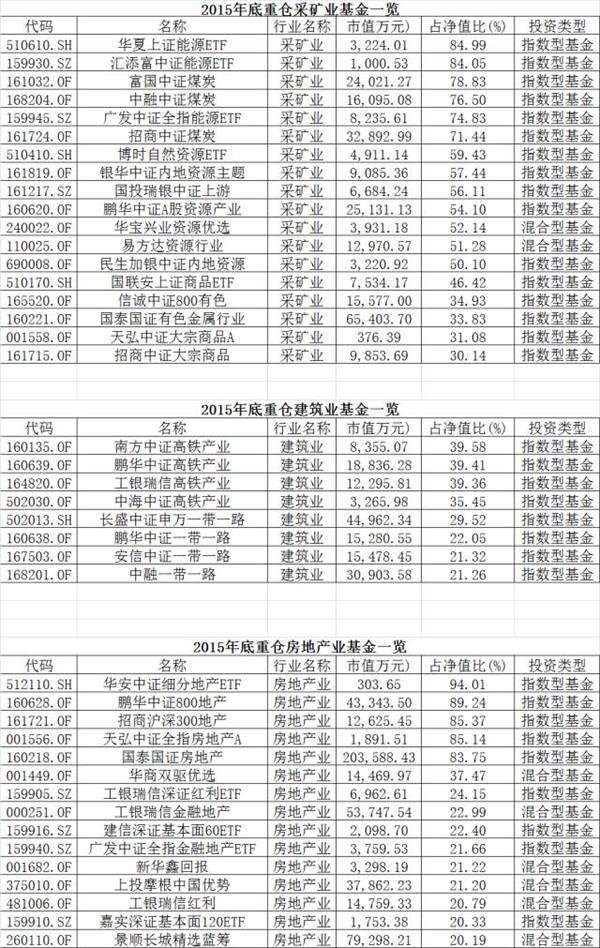

两会行情启动 看好供给侧改革就买这些基金(附名单)

【两会行情启动 看好供给侧改革就买这些基金(名单)】供给侧改革将成为两会的热点,今天相关板块的大涨即是印证。供给侧改革板块的很多个... -

2021年第三季度招商中证1000指数C基金持仓了哪些股票和债券?2021年第四季度基金资产怎么配置?

2021年第三季度招商中证1000指数C基金持仓了哪些股票和债券?2021年第四季度基金资产怎么配置?南方财富网为您整理的招商中证1000指 -

机构评级变动:涪陵榨菜被上调 6家被首次覆盖

12月4日,涪陵榨菜股票评级被机构调高。同时,埃斯顿、【五洋停车(300420)、股吧】等6家被首次覆盖。【涪陵榨菜(002507)、股吧】 -

辛丑牛年春,“国民基金经理”—鹏华基金副总经理王宗合上演“现形记”!

作者|易水编辑|日日股市教做人。如果说每次牛市都能让追高的投资者获得一次深刻的投资者教育,那么买了鹏华基金王宗合产品的基民简直可能... -

华安物联网主题股票基金经理业绩如何?基金有什么重大卖出?(2021年第二季度)

华安物联网主题股票基金经理业绩如何?基金有什么重大卖出?以下是南方财富网为您整理的12月17日华安物联网主题股票基金经理业绩详情,供大... -

2021年第二季度光大保德信风格轮动混合A基金持仓了哪些股票和债券?2021年第二季度基金主要卖出哪些股票?

2021年第二季度光大保德信风格轮动混合A基金持仓了哪些股票和债券?2021年第二季度基金主要卖出哪些股票?南方财富网为您整理的光大保德信风