您的位置:首页 >财经评论 > 财经评论

上市险企财险年报透视:“老三家”合计实现净利润451.3亿元,车险强者恒强,非车险竞争愈加激烈

![]() 2022-04-08 11:30:28

来源:每日经济新闻

2022-04-08 11:30:28

来源:每日经济新闻

简介:每经记者 涂颖浩每经编辑 廖丹受车险综改、暴雨灾害等因素影响,2021年财险行业面临发展挑战。随着上市保险公司年报出炉,以“老三家”为主的上

原标题:上市险企财险年报透视:“老三家”合计实现净利润451.3亿元,车险强者恒强,非车险竞争愈加激烈

每经记者 涂颖浩每经编辑 廖丹

受车险综改、暴雨灾害等因素影响,2021年财险行业面临发展挑战。随着上市保险公司年报出炉,以“老三家”为主的上市财险业绩表现到底如何值得关注。从盈利能力上看,2021年上市财险公司走出了明显分化格局。

具体而言,年报显示,人保财险2021年净利润为225.86亿元,同比增长8.4%;平安财险实现净利润161.92亿元,同比微增0.2%;太保财险实现净利润63.52亿元,同比增长21.9%;太平财险由盈转亏,2021年除税后及股东应占经营亏损3.82亿港元,2020年同期为盈利276万港元;众安保险2021年实现归母净利润11.65亿元,同比增长110.3%;大地保险实现净利润0.59亿元,同比下降90.1%。

值得关注的是,财险“老三家”人保财险、平安财险、太保财险合计实现净利润451.3亿元,占行业总利润约九成。根据业内统计,74家已披露数据的非上市财险公司累计净利润43.05亿元。

车险强者恒强 “老大哥”人保市占率提升0.6个百分点

车险综改下,2021年头部财险公司也难逃保费下滑的局面。

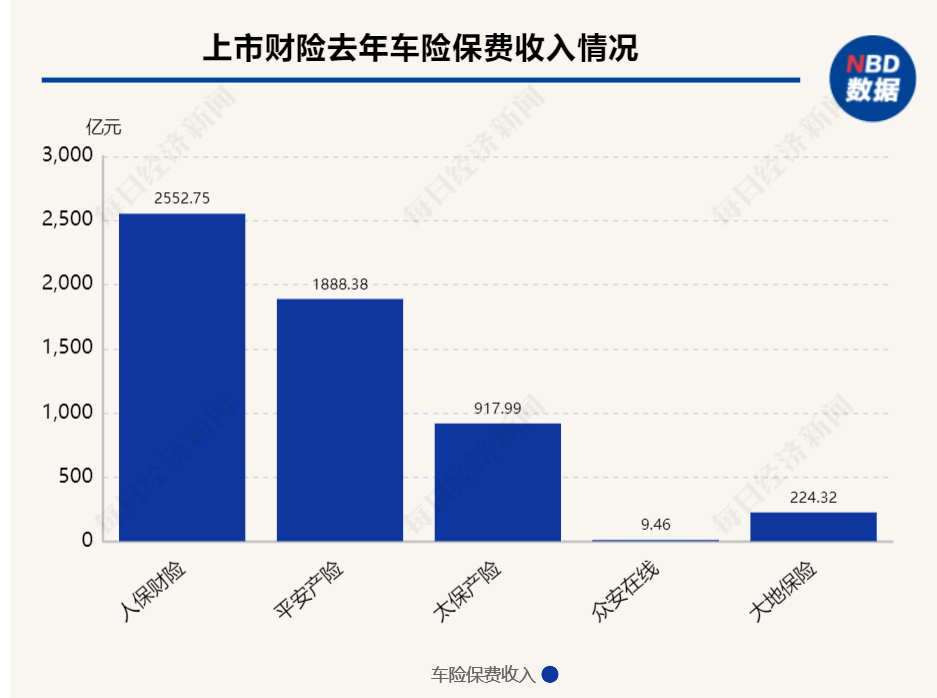

年报显示,人保财险机动车辆险原保费收入为2552.75亿元,同比下降3.9%;平安产险车险原保费收入为1888.38亿元,同比下降3.7%;太保产险机动车辆险的保险业务收入为917.99亿元,同比下降4%;太平产险车险保费收入为210.64亿港元,同比下降4%;众安汽车生态实现保费9.46亿元,同比下降28.8%;大地保险机动车辆险实现保费224.32亿元,同比下降16.8%。

尽管财险公司“降本增效”,但由于赔付率较高,直接导致综合成本率总体上升。年报显示,2021年,人保财险、平安产险、太保产险的车险综合成本率分别为97.3%、98.9%和98.7%,较上一年同期分别上升0.8个百分点、0.7个百分点和0.8个百分点。

从费用率来看,上市财险公司2021年车险费用率数据普遍下降。人保财险、平安产险、太保产险费用率分别为27.2%、27.5%、27.6%,较上年同期分别下降11.13个百分点、11.5个百分点、9.8个百分点。

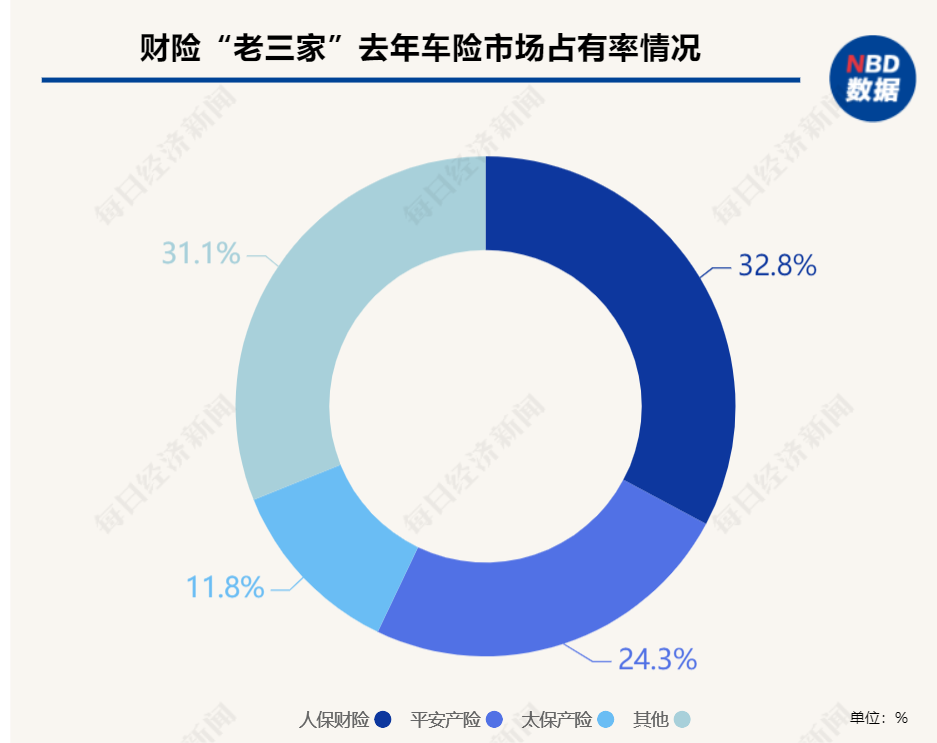

尽管车险业务面临着后综改时期的经营阵痛,2021年财险“老三家”车险市场份额不降反升,巨头在财险市场竞争优势凸显。

银保监会数据显示,截至2021年12月末,财险公司车险的原保费收入累计为7773亿元。以此计算,人保财险、平安产险和太保产险的车险市场占有率分别为32.8%、24.3%和11.8%,较上一年同期分别上升0.6个百分点、0.5个百分点和0.2个百分点。“老大哥”人保市占率提升最高,显示车险市场强者恒强。

谈及成本优势,中国人保管理层在2021年业绩发布会上表示,公司车险市场份额位居行业第一,拥有最大的客户数量,一是在面向第三方采购行业道路救援、安全监测、代为驾驶、代为送检等四项增值服务时,有最强的议价能力,增值服务的成本处于行业最低水平;二是在与汽车维修机构协商零配件、工时费时,同样拥有最强的议价能力,理赔成本较其他主体有较强的比较优势;三是相较于其他主体,保费规模优势摊薄固定成本,带来固定费用率的比较优势。

一位业内人士指出,2021年四季度以来,基数效应影响减弱,上市险企车险保费大幅扭正带动产险保费增速回升。头部险企具备渠道、定损和定价优势,仍将保持超额承保盈利。

新能源车一枝独秀 新能源车险将成为未来数年车险竞争高地

工业和信息化部副部长辛国斌曾介绍,2021年,我国新能源汽车产销双双突破350万辆,分别达到了354.5和352.1万辆,同比都增长了1.6倍,连续七年位居全球第一,累计推广量已超过900万辆。

“车险综改推动车险降费增赔、回归本源,新能源车产销两旺,将是未来数年内车险竞争高地……”中国人保在展望行业未来趋势时表示。

2021年12月14日,新能源车险专属条款出炉——中国保险行业协会发布《新能源汽车商业保险专属条款(试行)》。券商预计,2025年新能源车险保费规模将达1543亿元,占车险总保费比例约为15.7%;预计2030年新能源车险保费规模将达12790亿元,占车险总保费比例约为31.3%。

对于上市财险公司而言,抓住车险市场这一新机遇是一致的选择。

中国人保副总裁兼人保财险总裁于泽在2021年业绩发布会上表示:“公司高度重视新能源汽车战略发展机遇,早在行业新能源示范条款开发期间就着手大数据应用技术的储备,通过与电池供应商、新能源车企等多方合作,加强数据资源跨界融合,实现对新能源客户使用性质等用车行为的精准识别,制定了更加明晰的定价策略。”

平安财险在年报中表示,将推动产品和服务创新,积极探索新能源车险专属产品及服务,满足客户多样化需求,推动车险业务健康发展。

太保财险亦看好新能源车险增长空间。太保财险董事长顾越表示,虽然今年以来车险整体保费明显回升,但是要预判全年情况,一要看车市,二要看新能源车。目前整体车市仍然低迷,新能源车一枝独秀。从太保近两年承保情况来看,新能源车险增长非常快。截至3月21日,增幅超过一倍,在新车车险业务结构中的占比明显提升,已经超过两位数。

“针对新能源车发展趋势,我们创新了商业模式,得到了新能源车车企的高度认可,目前正在全面推进。”顾越表示,虽然从当期来看,新能源车综合成本率偏高,但从纵向来看,新能源车的业务品质已经得到持续优化,保单成本在持续下降,只要多管齐下、科学管控,新能源车的成本将趋于稳定,这对于未来发展将是积极推动作用。

于泽也称:“从目前掌握的数据看,我们有信心让公司新能源汽车险经营保持盈利,看齐整体车险。”

大力发展非车业务 意健险保费大增,承保盈利尚需时日

在车险市场竞争日趋激烈的同时,财险公司近年来大力发展非车业务,积极寻找业务增长的突破点。

从各家公司经营数据看,2021年,意外和健康险成为拉动非车业务增长主力。具体而言,人保财险2021年意外及健康险原保费收入为806.92亿元,同比增长21.9%;平安财险的意外及健康险原保费收入为226.15亿元,同比增长32.6%;太保财险的健康险保险业务收入为121.98亿元,同比增长37.3%;大地保险的意外伤害和短期健康险保费75.53亿元,同比增长5.9%;众安保险健康险保费73.42亿元,同比增长14.2%,意外险保费20.19亿元,同比增长7%。

虽然保费增长可观,但意健险经营仍未能摆脱承保亏损局面。年报显示,人保财险意外及健康险2021年承保亏损19.52亿元,综合成本率为102.6%,同比上升1.3个百分点;太保产险的健康险业务承保亏损1.99亿元,综合成本率为101.9%,是主要险种中唯一承保亏损的。

太保财险管理层表示,非车险市场竞争更加激烈:一方面非车险发展空间很大,另一方面车险综改后很多保险公司转战非车险;同时由于中国的直保单和国际再保单价格倒挂,非车险业务风险暴露比较多,做好品质管理和风险转移非常重要。

2021年,财险“老三家”的责任险也保持了两位数增长。人保财险实现责任险保费收入331.32亿元,同比增长16.4%;平安财险责任险原保费收入198.75亿元,同比增长29.8%;太保财险责任险业务收入109.48亿元,同比增长24.6%。此外。大地保险责任险保费收入28.71亿元,同比增长18.5%。

受全国城乡人身损害赔偿标准逐步统一的影响,人保财险、平安财险两家公司在责任险业务上均为承保亏损。人保财险在其年报中称,因人伤赔付标准随社会平均收入水平上涨,涉人伤险种赔付成本提高,导致责任险赔付率达到67.8%,同比上升5.7个百分点;因政策性业务占比下降,责任险费用率为39.5%,同比上升4.3个百分点。同期,平安财险责任险业务上亏损8.2亿元,综合成本率105.1%。

受经济下行等因素影响,融资类信保业务承保风险暴露,此前亏损严重。随着各家险企强化风控能力,2021年“老三家”保证保险盈利能力持续优化。

年报显示,平安财险保证保险业务收入180.98亿元,同比增长29.8%,综合成本率91.2%;太保财险保证险业务收入72.53亿元,同比增长8.5%,综合成本率95.1%;人保财险整体信用保证险保费收入28.4亿元,同比减少46.2%,综合成本率66.7%,承保盈利为17.62亿元,扭亏为盈。此外,大地保险2021年保证保险保费收入为54.23亿元,同比下降17.1%,年累积坏账率6.98%,较去年同期下降1.89个百分点。

相关文章

- 上市险企财险年报透视:“老三家”合计实现净利润451.3亿元,车险强者恒强,非车险竞争愈加激烈

- 行业观|私募规模站稳20万亿台阶背后:年内月度新备案数量和规模环比降幅进一步扩大 证券投资类下降最明显

- 市场震荡不改险资调研热情!偏爱“硬科技”已买入这些个股 更有隐形关注股浮出水面

- 百亿级私募新进38只个股 高毅等旗下明星经理重仓股浮出

- 百亿私募又放榜,“冠军魔咒”再现!大佬纷纷反思

- 中国太保野生动物肇事公众责任创新服务案例 入选保险业年度影响力赔案

- 快讯 | 福建银保监局:拓展“绿色生态保险”产品,尝试创新“环境友好型小水电保险”产品

- 快讯|宁波银行:2021年实现归母净利润195.46亿元,同比增长29.87%

- 快讯|地产板块盘整 房地产ETF交投热度不减

- 股债两市持续调整 年内超过九成“固收+”产品亏损

- 基金仓位测算:仓位大幅提高,机构跑步入场

- 交银施罗德李娜:新常态下的债市猜想

- 分级基金交易机会监测周报:可考虑由守转攻

- 破解私募大佬王亚伟徐翔牛市选股(名单)

- 展恒基金:大病医保年内全面推进 计算机再受益

- 基金每日资讯:新兴产业成为新基金热门投资方向

- 招商基金邓栋:二季度边走边看 长期看好成长股

- 嘉实元和直投封闭混合型发起式基金上市分析

- 前海开源一季度募资超百亿

- 基金日报:市场二八分化 港股QDII起舞

随机图文

-

2021年第三季度安信量化沪深300增强A基金持仓了哪些股票和债券?该基金分红负债是什么情况?

2021年第三季度安信量化沪深300增强A基金持仓了哪些股票和债券?该基金分红负债是什么情况?南方财富网为您整理的安信量化沪深300增强A基 -

南方基金:A股市场呈现结构性牛市特征

“目前的市场,我看到的是结构性牛市特征。一般而言,如果在不到一年的阶段,市场上有20%至25%以上的上涨,就可以算作牛市,这是国际通用的准则 -

超募“正流行”!去年12月IPO超募比例高达68.89%,相较10月已翻倍!

从2021年发行上市的523家IPO企业来看,出现超募发行的有108家,占比20 65%。其中在9月18日询价新规实施前的385只新股中,仅 -

长城智能产业混合基金持仓了哪些股票?(2021年第三季度)

长城智能产业混合基金持仓了哪些股票?以下是南方财富网为您整理的2月16日长城智能产业混合基金持仓详情,供大家参考。基金市场表现截至2月16日 -

创新药表现领跑医药细分行业 银华创新药ETF成立以来回报超34%

近年来,医药行业整体表现略显低迷,但创新药却走出了逆势上涨的“独立行情”,领跑医药细分行业。得益于此,市场上聚焦创新药产业的基金产... -

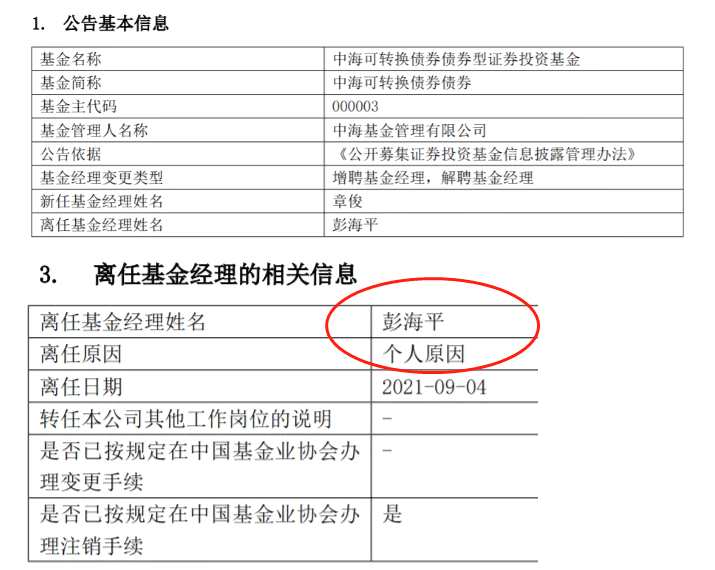

首批明星基金经理四季报“出炉”! 丘栋荣最新管理规模较三季度末“缩水”34.21亿元、是业绩不好还是限购所致?

在近日陆续披露的公募基金2021年四季度报告中,开始出现明星基金经理的身影。1月18日,中庚基金披露旗下部分产品2021年四季报,其中4只为 -

排名垫底基金经理“明天不上班”

投基Z世代,Z哥最实在。老子明天不上班,爽翻巴适的板;老子明天不上班,想咋懒我就咋懒。老子明天不上班;不用见客户装孙子。成都rapper谢帝 -

2021年第三季度中欧瑾通灵活配置混合A基金持仓了哪些股票和债券?基金有什么重大卖出?(2021年第二季度)

2021年第三季度中欧瑾通灵活配置混合A基金持仓了哪些股票和债券?基金有什么重大卖出?南方财富网为您整理的中欧瑾通灵活配置混合A基金持股和债