您的位置:首页 >财经评论 > 财经评论

摊余成本法重出江湖 理财子公司称为应对债市波动

![]() 2022-12-17 11:30:10

来源:证券日报

2022-12-17 11:30:10

来源:证券日报

简介:本报记者杨洁12月15日,《证券日报》记者获悉,有银行理财子公司采用摊余成本法估值,并于当日率先推出相关产品,以应对近期的赎回压力。具体来看

原标题:摊余成本法重出江湖 理财子公司称为应对债市波动

本报记者杨洁

12月15日,《证券日报》记者获悉,有银行理财子公司采用摊余成本法估值,并于当日率先推出相关产品,以应对近期的赎回压力。

具体来看,该只产品封闭期限为396天,业绩比较基准为4.2%(年化),起购金额为1元。

“此产品为稳客系列产品,以摊余成本法估值,净值将不随市场波动,100%投资于期限匹配的固定收益类资产,锁定稳健的票息及底层收益,适合投资期限明确且风险偏好相对稳健的客群。”该行理财经理对记者表示。

银行理财产品的估值方法目前主要分为摊余成本法和市值法两种。摊余成本法是指当计算理财产品净值时,会将投资产品的到期收益率分摊到每日计算,但此类估值往往不能客观反映底层资产市场波动的风险。市值法则指,理财产品投资的底层资产估值随市场变化波动,更能准确反映每日波动情况。

当前理财产品大多采用市值法,资管新规中明确提到,“金融机构对资产管理产品应当实行净值化管理,净值生成应当符合企业会计准则规定,及时反映基础金融资产的收益和风险”“金融资产坚持公允价值计量原则,鼓励使用市值计量。”

同时,资管新规对使用摊余成本法估值提出要求,符合以下条件之一的,可按照企业会计准则以摊余成本进行计量:一是资产管理产品为封闭式产品,且所投金融资产以收取合同现金流量为目的并持有到期。二是资产管理产品为封闭式产品,且所投金融资产暂不具备活跃交易市场,或者在活跃市场中没有报价、也不能采用估值技术可靠计量公允价值。

普益标准研究员霍怡静对《证券日报》记者表示,此次理财公司采用摊余成本法估值,主要有两个原因:一是近期债市波动剧烈,采用市值法估值的产品收益表现波动显著,而选择银行理财产品的客户大多风险偏好较低,难以接受产品收益的大幅度波动;同时,在震荡加剧的市场环境下,采用摊余成本法估值的产品收益表现相对平稳,因此重视客户投资体验的机构难免倾向在条件适当的情形下将产品的估值方法由市值法转换为摊余成本法。二是银行理财的资产配置中,投向债券的占比较大,且大多数交易不活跃,适用摊余成本法。

“今年以来,受内外部多重因素影响,金融市场波动较大,部分理财产品净值波动随之增大,导致部分理财子公司有动力通过采用摊余成本法估值方法,以降低理财产品估值波动,稳定投资者信心。”某商业银行金融市场部相关人士表示。

谈及后续理财子公司推出摊余成本法估值产品的趋势,上述某银行金融市场部相关人士称,该方法大面积推广使用的可能性偏低,一方面,国内完成理财产品净值化转型,就要打破这种理财产品保本保收益“假象”;另一方面,近期债市等波动属于非常态,随着短期因素影响淡出,市场情绪恢复,净值波动有望逐步降低。

在霍怡静看来,当前债市波动剧烈,银行理财产品赎回压力较大,推出符合监管条件的摊余成本法产品或只是理财公司短期应对方式之一。长期来看,理财公司应当持续提升产品风险控制能力和投研能力,积极应对市场环境的剧烈变动,以获得投资者信任。

相关文章

- 摊余成本法重出江湖 理财子公司称为应对债市波动

- 前脚确诊险下架,后脚产品扩容保障,保险业对“阳过”迅速变脸为哪般

- 兴业银行长沙分行“技术流”自动化审批为科创企业送来“及时雨”

- 把握建仓机会 12月债基密集发行

- 多机构展望2023年市场:全球市场仍面临挑战 看好中国投资机会

- 中国贸促会:多措并举助中国企业出海拓商机

- 跨境电商4项新国标发布 让外贸企业闯劲更足

- 中国证监会新闻发言人就中美审计监管合作进展情况答记者问

- 金融报道|年内爆款频出 公募REITs市场扩容有望加速

- 不断丰富产品体系 普惠保险有望扩面提质

- 行业观丨试点范围再扩容!本外币合一银行结算账户体系试点在京落地

- 多位明星基金经理发布2023年投资策略 对A股市场较为乐观

- 投研中生代获年末“大礼包” 陈光明旗下睿远基金再推股权激励计划

- 多家基金2023年度策略出炉:积极募集“子弹” 做好“进攻”准备

- 潍坊银行筹备赴港IPO 年内多家中小银行传出上市消息

- 探寻世界杯上“中国制造”的流量密码

- 5G潜能尚待释放 垂直应用空间广阔

- 美联储上调联邦基金利率目标区间50个基点

- 权威快报丨11月份国民经济运行总体延续恢复态势

- 开启指尖上的适老“数智之门”,中国人寿寿险APP“尊老模式”全新升级

随机图文

-

伏天喝好汤 跟“小围裙计划”学做玉米排骨汤

玉米排骨汤,美味营养又健康~小朋友们,伏天要喝好汤,喝对汤。中国饭店协会副会长、名厨委主席石万荣手把手教学最适合儿童的玉米排骨汤! -

2021年第一季度西部利得鑫泓增强债券C基金持仓了哪些股票?基金重点卖出哪些股票?(2021年第二季度)

2021年第一季度西部利得鑫泓增强债券C基金持仓了哪些股票?基金重点卖出哪些股票?以下是南方财富网为您整理的12月17日西部利得鑫泓增强债券 -

12月3日工银聚利18个月定开混合C基金怎么样?2020年公司基金总规模5699.43亿元

12月3日工银聚利18个月定开混合C基金怎么样?2020年公司基金总规模5699 43亿元,以下是南方财富网为您整理的12月3日工银聚利18 -

公募FOF去年规模下降 低风险FOF业绩占优

随着政策红利的到来,2016年势必是FOF概念在资管市场快速推进的一年。市场配置需求的高涨,各种公募FOF、私募FOF迸发,市场竞争的白热化 -

上交所刘逖:绿色投资表现可观,上证环保指数年内收益率超50%

互联网贝壳财经讯 (记者 胡萌)12月23日,上海证券交易所副总经理刘逖在2022财经可持续发展高峰论坛暨长青奖颁奖典礼上表示,绿色指数的超 -

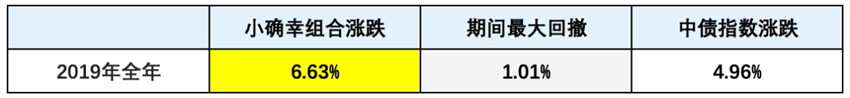

「小确幸计划」2019年成绩单:上涨6.63%,稳如固收

「小确幸计划」是基金豆推出的债券基金组合,采用“多因子债基筛选模型”,精选国内优质的债券基金搭配成组合,波动腼腆,稳如固收。2019小... -

私募基金是什么及其特征,私募基金与公募基金的区别

私募基金是什么,私募基金主要是指在我国境内以一种非公开的方式向投资者募集资金设立时投资的投资基金,私募基金是以大众传播以外的手段招... -

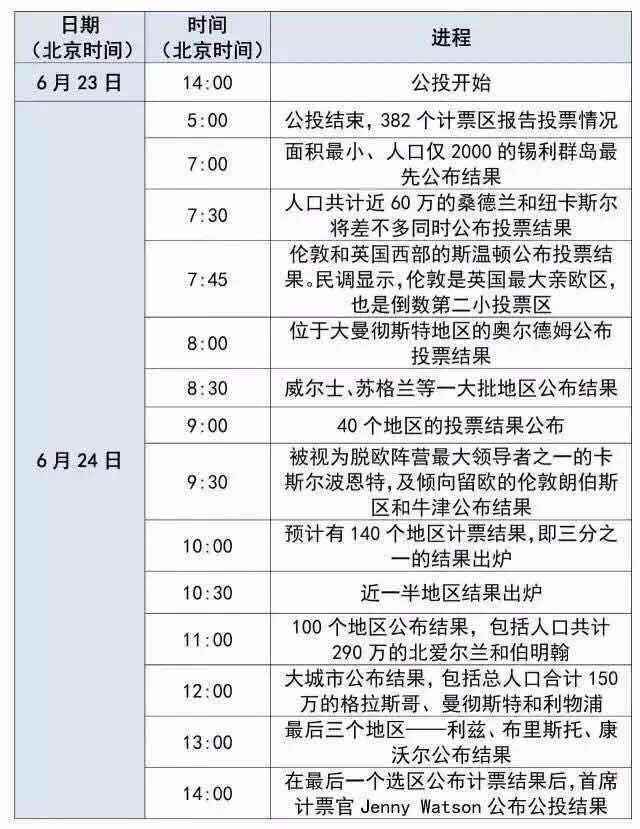

直播:英国举行脱欧公投 决定是否继续留在欧盟

【直播:英国举行脱欧公投 决定是否继续留在欧盟】6月23日下午,英国举行脱欧公投,决定是否继续留在欧盟。“脱欧派”认为,离开欧盟将减...