您的位置:首页 >行业观察 > 行业观察

聚力大湾区建设 “险资入粤”首破两万亿

![]() 2022-12-14 11:30:27

来源:上海证券报

2022-12-14 11:30:27

来源:上海证券报

简介:截至2022年三季度末,保险资金累计投资广东省金额(不含股票)共计2.04万亿元,同比增长46.82%此轮“险资入粤”潮中,险资十分青睐战略

原标题:聚力大湾区建设 “险资入粤”首破两万亿

截至2022年三季度末,保险资金累计投资广东省金额(不含股票)共计2.04万亿元,同比增长46.82%

此轮“险资入粤”潮中,险资十分青睐战略性新兴产业、科技创新等领域的投资机会;同时,股权投资成为此轮“险资入粤”的鲜明特征。分析人士认为,险资在支持大湾区建设上具有独特优势,助力大湾区建设大步前行

周亮

首破两万亿元!

这是广东银保监局披露的“险资入粤”最新数据。随着粤港澳大湾区建设纵深发展,保险资金加速流向广东省,不到3年时间,“险资入粤”规模就增加了1万亿元。究其背后原因:一是当地监管层面积极引导,形成了常态化投融资对接机制;二是广东本土经济基础面较好,优质项目较多,吸引了求稳的保险资金。

保险资金的典型特征是长期稳定。上海证券报记者在近期调研中了解到,此轮“险资入粤”潮中,险资十分青睐战略性新兴产业、科技创新等领域的投资机会;同时,股权投资成为此轮“险资入粤”的鲜明特征。分析人士认为,险资在支持大湾区建设上具有独特优势,助力大湾区建设大步前行。

险资加速入粤 首破两万亿元

截至2022年三季度末,保险资金累计投资广东省金额(不含股票)共计2.04万亿元,同比增长46.82%。

“这是‘险资入粤’规模首次突破两万亿元大关。”广东银保监局相关人士近日表示。

“险资入粤”规模大增,首先可归因为监管层面的积极引导,完善投融资对接机制。

据广东银保监局人士介绍,近几年,该局跟辖区分局积极协调地方政府推动项目对接,收集有融资需求的重点企业以及重大项目清单,推动险资向非一线城市下沉。同时推动投融资项目线上线下对接,形成了常态化投融资对接机制。

中山大学岭南学院教授、中国社会保障学会副会长兼医保专委会主任、广东保险学术委员会主任申曙光向上海证券报表示,大湾区制度机制纵深推进,为险资投资提供稳固的制度基础;“放管服”改革取得成效,为险资投资简化了办事流程、降低了摩擦成本。

其次,广东省自身经济基础较好,大湾区发展前景广阔,优质项目较多。“大湾区国际金融枢纽建设初具规模,为险资创造了良好的生长环境。”申曙光说。

保险资金具有的长期效应优势,在支持大湾区建设上也具有独特优势。申曙光认为,保险资金规模大、期限长、供给稳,可有力支持大湾区重大基础设施建设、重大产业培育和创新创业。同时,保险资管机构高度重视风险管控,有助于降低其在推进跨境投融资创新、贸易投资便利化过程中的投资风险。

凡此种种,保险机构等各路资金加速涌入广东。截至2022年三季度末,仅中国人寿在广东的存量投资规模就超过4600亿元。

青睐基础设施等领域投资机会

一般来看,险资偏好能够带来长期回报的资产,以确保能够持续覆盖负债成本。

据悉,险资十分青睐大湾区中的基础设施、产业转型升级、科技创新等领域的投资机会。

一家大型保险公司负责人表示,基础设施、不动产领域资产都比较具有吸引力。“大湾区经济发展的重要引擎就是基础设施投资。近几年,大湾区在基础设施还会有巨大投入,基础设施的期限也能与长久期的保险资金相匹配。随着系列稳经济政策落地见效,保险仍然会加大基建等重点领域的投资力度。”

广州基金相关负责人也认为,大湾区基础设施、产业转型升级、科学技术创新等方面蕴含巨大的投资机会。

据悉,该基金管理着两只华南地区规模最大的险资城市发展基金——广州国寿城市发展基金与广州新华城市发展基金。这两支基金分别由广州市政府与中国人寿、新华保险共同设立,基金总规模达400亿元。目前,两只基金投资项目达47个,累计完成投资逾600亿元。

申曙光也表示,大湾区投资机会主要包括基础设施建设、居民健康与养老服务、科技发展和地产建设四方面。“大湾区正迎来港口群、机场群、对外综合运输通道、快速交通网络、国际性综合交通枢纽、新一代信息基础设施、能源供应储运、水利等一系列重大基础设施建设的高峰,投资空间巨大。”

广东银保监局的数据有明显体现。截至2022年三季度末,保险资金投资该省先进制造业、能源及“两新一重”(新型基础设施建设,新型城镇化建设,交通、水利等重大工程建设)等领域超3200亿元,占比达16%。

从一些退出项目来看,险资已分享了大湾区建设的红利。从广州基金投资情况来看,该基金已退出项目总投资金额为222.35亿元,综合内部收益率(IRR)加权平均数为6.86%,其中完全退出的基础设施建设项目收益率约为6%,国企混改项目的收益率约为16.56%。

股权投资为主流模式

聚力大湾区建设,险资充分发挥了长期稳定的资金优势,股权投资成为主流方式。

在申曙光看来,这是因为,保险资管机构多年从事长期资产配置,在一级股权投资、非标债权投资等另类投资业务中,积累了较为强大的专业化管理能力和人才队伍,可以更加快速、精准将资金配置到大湾区的优势领域、优质项目。

广东高景太阳能科技有限公司(下称高景太阳能公司)的硅片项目,就是险资布局的目标对象。这家由珠海市政府引进的光伏行业企业,在珠海成功落地50GW大尺寸硅片项目,总投资达170亿元。截至今年10月底,该企业产值超过150亿元,同时50GW大尺寸单晶硅片项目三期厂房已开工建设。

记者获悉,该项目得到银行和险资的双重支持。具体为:广发银行珠海分行提供集团综合授信额度9.2亿元,同时引入国寿投资(中国人寿旗下的保险资管公司)旗下的国寿科创基金参与该企业A轮融资,投资1.5亿元。

之所以投资该项目,国寿投资称,高景太阳能公司拥有明确的发展规划,充分利用光伏市场崛起的机遇快速切入市场,是光伏领域的优秀投资标的。

近年来,险资通过投资私募股权投资基金加大一级市场股权投资,助力大湾区建设。诸如广纸集团环保迁建、潮州燃气热电、广汽埃安A轮融资等绿色项目,均获得险资支持。

前述国寿科创基金,就是中国人寿发起设立的首只专注投资科技创新领域的私募股权基金,规模约50亿元。据悉,除了投资高景太阳能公司的硅片项目,该基金还投资了深圳拉布拉斯能源技术有限公司等项目。

“股权资产久期长、波动相对比较低,而且长期风险溢价比较高,与保险资金的长期负债特性比较匹配。同时,低利率环境提升了股权投资的长期价值。近几年,保险资金对直接股权投资和股权基金的投资都非常感兴趣。”中国太保首席投资官苏罡表示。

不过,股权类投资属于长期投资,项目周期较长,其间投资风险值得警惕。

申曙光表示,目前大湾区内部市场仍存在区域分割,比如汇率体系和跨境资本流动管理层面的差异,为大湾区内部的劳动力、资本要素流动畅通制造了阻力。另外,还存在比较严重的同质化竞争和资源错配现象。 “要警惕潜在的行业泡沫。相较其他制造业或服务业,先进制造业、新能源等领域,在前期科研创新阶段所需资金量大、疑难问题多,风险较高,而大湾区对该类行业的容错机制还正处于建设之中,这就要求险资投资应坚持以长期价值为导向,把握保险行业的投资节奏,要注意甄别和判断风险。”

华南一位险企的投资负责人说,科创企业的股权投资风险高、潜力大的特征明显。险资要给予更高的风险容忍度,同时做好相应的风险防范措施。

相关文章

- 聚力大湾区建设 “险资入粤”首破两万亿

- ESG投资快速发展 公募基金积极拥抱

- 银行理财连续4周减持债券

- 哈尔滨银行“美好生活账户”产品发布

- 平均募集规模超10亿份 增强策略ETF发行升温

- 现金管理类理财产品加速整改 专家:未来可通过“品种下沉”谋求较高收益

- 基金公司“规模战”再度打响 “精兵强将”纷纷出马

- 基金年度排名战进入倒计时 “小而美”基金成绩优主流

- 年内10余家机构采取“护盘”行动 银行股能否走出估值低谷

- 厦门国际银行新动作 拟推香港子公司上市

- 公募基金新增产品数量变少 12月以来新发成立仅1只

- 华润有巢REIT正式上市

- 中长期业绩放榜 金鹰基金权益固收多只产品霸榜同类前10%

- 特定养老储蓄正式“开卖”半月有余:热度火爆!这类产品最受欢迎

- 赵诣、陆彬、葛兰等百亿级基金经理年末加速调研布局

- 年内210只公募基金清盘 中长期纯债券型基金清盘数量最多

- 银保监会发文 规范保险机构员工履职回避工作

- 廊坊银行:践行普惠金融使命 赋能区域经济发展

- 新标准为发展绿色保险指明方向

- 基金经理谈今年得失 乐观看待明年多个机会

随机图文

-

政策红包支持5G商用化 社保基金与QFII共同重仓7股

日前,国家发展改革委发布通知,为鼓励新技术新业务的发展,对5G公众移动通信系统频率占用费标准实行“头三年减免,后三年逐步到位”的优惠... -

招商国证生物医药指数A基金前端申购费是多少?2021年第二季度重点买入哪些股票?

招商国证生物医药指数A基金前端申购费是多少?2021年第二季度重点买入哪些股票?南方财富网为您整理的招商国证生物医药指数A基金2021年第二 -

2021年第二季度招商港股通核心精选股票C基金持仓了哪些股票和债券?该基金2021年第二季度利润如何?

2021年第二季度招商港股通核心精选股票C基金持仓了哪些股票和债券?该基金2021年第二季度利润如何?南方财富网为您整理的招商港股通核心精选 -

去年最大网红如今却面临清盘 油气QDII还玩得转吗?

本文首发于微信公众号:理财不二牛。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。6月初上交所、深交所相继发... -

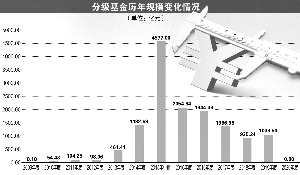

存量分级基金告别市场进入“读秒”阶段

数据来源:Wind 李树超 制表 官兵 制图证券时报记者 李树超诞生于2007年、最高管理规模曾达到5000亿元的分级基金,历经13年的 -

2021年第二季度前海开源工业革命4.0混合基金主要买入哪些股票?同公司基金表现如何?

2021年第二季度前海开源工业革命4 0混合主要买入哪些股票?同公司基金表现如何?南方财富网为您整理的1月7日前海开源工业革命4 0混合基金 -

2021年第三季度海富通安益对冲混合A基金持仓了哪些股票和债券?该基金现任经理是谁?

2021年第三季度海富通安益对冲混合A基金持仓了哪些股票和债券?该基金现任经理是谁?南方财富网为您整理的海富通安益对冲混合A基金持股和债券持 -

6月2日晚间沪深上市公司重大事项公告最新快递

6月2日晚间,沪深两市多家上市公司发布公告,以下是重要公告汇总。【重大事项】中国核电:江苏核电6号机组即将具备商运条件中国核电(601985