您的位置:首页 >财经评论 > 财经评论

年内出资额逾130亿元 保险资金股权投资缘何“井喷”

![]() 2022-12-14 11:30:33

来源:21世纪经济报道

2022-12-14 11:30:33

来源:21世纪经济报道

简介:21世纪经济报道记者 陈植 上海报道随着金融服务实体经济持续推进,险资投资PE/VC的力度持续加码。母基金研究中心发布的最新数据显示,截至1

原标题:年内出资额逾130亿元 保险资金股权投资缘何“井喷”

21世纪经济报道记者 陈植 上海报道

随着金融服务实体经济持续推进,险资投资PE/VC的力度持续加码。

母基金研究中心发布的最新数据显示,截至11月末,今年以来险资作为出资人(LP),累计向股权投资基金出资逾130亿元。

其中,中国人寿、太平洋人寿、光大永明人寿、泰康人寿、阳光人寿、长城人寿、大家人寿、英大泰和人寿、中华联合保险、国华人寿等均通过LP形式参与对外投资,合计出资逾130亿元;获得险资投资的私募基金管理人则包括中金资本、红杉中国、晨壹基金、启明创投、鼎晖投资、源码资本、君联资本、高榕资本、华盖资本、高成资本、智路资本、海松资本等。

一位保险机构股权投资部门负责人向记者透露,今年以来保险资金参与股权投资,主要呈现两大新特点,一是投资非保险系股权投资基金的额度明显增长,二是投资创业投资基金的占比有所增加。

在他看来,这主要得益于去年度银保监会下发《中国银保监会关于修改保险资金运用领域部分规范性文件的通知》(下称“47号文”),不但取消此前保险资金投资创业投资基金单只基金募集规模不得超过5亿元的限制,还允许保险资金投资由非保险类金融机构实际控制的股权投资基金,为保险资金扩大股权投资范畴提供新的政策支持。此外,随着金融服务实体经济持续推进,越来越多保险机构也将参与股权投资基金投资,作为他们支持实体经济与高新技术产业发展的重要突破口。

拟定白名单加码股权投资

这位保险机构股权投资部门负责人还告诉记者,今年以来他们考察调研了多家私募股权投资机构,一方面了解这些PE/VC机构的投资策略是否契合保险公司主营业务长远发展规划,能否形成更好的互补协同效应,另一方面则评估PE/VC机构的操作流程是否符合《保险资金投资股权暂行办法》(下称“79号文”)等相关政策规定,是否具备符合监管要求的投资目标、投资方案、投资策略、投资标准、投资流程、后续管理、收益分配和基金清算安排等。

“目前,我们内部正在制定非保险系PE/VC机构的白名单,计划明年在这份白名单里遴选优秀股权投资基金加大股权投资力度。”他指出。

但他承认,目前他们仍然将行业头部PE/VC机构作为优先投资的对象,因为相关投资决策与尽职调查的流程效率相对较快。反之若他们选择一些具有投资特色但知名度/规模不够大的VC/PE机构,保险机构内部可能会花费更多时间进行尽职调查与投资评估,反而会影响保险资金参与股权投资基金出资的决策效率。

中国保险资产管理业协会披露的数据显示,截至2021年末,保险资金投资的境内、非保险系私募基金管理人达到210家,属于评价对象范围且提交参评资料的达到171家,按照评价规则,A类(80分及以上)公司达到126家。

值得注意的是,随着今年保险资金持续加码股权投资,不少创投机构正期待相关部门能进一步放宽保险资金开展股权投资的行业限制与金额上限,并简化投资报备流程,适当提高风险容忍度,促进保险资金更大范畴地参与股权投资。

一位国内大型股权投资机构合伙人向记者指出,险资加码股权投资,能带来两大好处,一是保险资金属于长期投资资金且相对稳定,有助于PE/VC机构开展跨周期投资,更灵活地扶持国内大量初创型高科技企业成长,助力实体经济发展与产业迭代升级,二是保险资金的持续加入,将推动国内私募股权投资融资的“LP机构化”趋势,助力创投行业良性发展。

但他直言,尽管创投机构对吸引更多险资“翘首以盼”,但他们能否最终吸引到保险资金,仍是漫长征途。其中一个最大挑战,是如何平衡保险资金的投资安全性与收益性。

一直以来,尽管股权投资具有高回报属性,但它的投资风险同样不低,甚至因资产流动性较差与企业运营成长风险较高,令其投资风险程度高于股票类资产。因此在实际操作环节,尽管众多保险机构名义上要求将保险资金更多投向成长期高科技企业,但为了降低保险资金的投资风险,部分创投机构会优先投资一些能快速上市的中后期项目实现较高的DPI(现金回报率),以满足保险资金的收益回报与本金安全要求。甚至部分创投机构会要求投资项目提供明股实债的投资安排,确保保险资金的绝对安全。

此外,目前股权投资机构面临的另一大挑战,是其投资策略能否与保险公司主营业务形成很好的互补协同效应。具体而言,保险资金在投资PE基金时,会要求后者加大AI医疗、互联网健康管理、新药研发等方面的股权投资(从而与保险公司打造的保险+医疗生态相契合),但这又可能影响PE基金制定的投资策略。

多位股权投资业内人士向记者指出,若相关部门能进一步放宽保险资金开展股权投资的行业限制与金额上限,持续提升保险公司的风险容忍度,无疑将促进创投机构更灵活地开展投资,实现保险资金参与股权投资的更大经济效应与社会价值。

险资投资中早期创投基金门槛依然较高

值得注意的是,尽管今年以来险资投资创业投资基金的占比有所增加,但多位创投基金人士直言,保险资金投资中早期创业投资基金的门槛依然较高。

“在47号文取消保险资金投资创业投资基金单只基金募集规模不得超过5亿元的限制后,我们接触过不少中早期创投机构,但双方从接触到达成投资共识,仍有相当长的路要走。”一位保险公司另类投资部门人士向记者直言。究其原因,一是保险公司高层仍担心早期项目的投资风险较高,除非创投机构承诺提供具有可行性的投资安全垫条款,否则他们很难同意出资;二是保险公司发现部分创投机构的内部流程仍然相对粗放,未必符合79号文规定的相关要求,三是多数创投机构的投资范围相当分散,难以聚焦保险机构特别看中的“保险+医疗”、“保险+康养”领域。

他告诉记者,目前他们会更聚焦投资那些专注投资生物科技、AI医疗、新药研发的中早期创投基金,以契合保险公司的业务协同互补要求。

在这位保险公司另类投资部门人士看来,若保险资金涉足投资那些行业范畴更加广泛的中早期创投基金,还需相关部门的政策扶持,包括相关部门出台新的险资参与中早期创业投资基金投资的操作指引,允许保险资金投资众多符合国家经济发展的高新技术产业初创项目等。

在他看来,另一个比较可行的方式,是保险资金在投资中早期创投机构领域形成多个“成功案例”,吸引保险资金以此作为实践标准,更稳妥地加快投资中早期创投基金的步伐。

相关文章

- 年内出资额逾130亿元 保险资金股权投资缘何“井喷”

- 新冠阳性拒保? 重疾险花样营销

- 持仓“押注”放大业绩波动 多个行业主题基金首尾业绩差超40%

- 聚力大湾区建设 “险资入粤”首破两万亿

- ESG投资快速发展 公募基金积极拥抱

- 银行理财连续4周减持债券

- 哈尔滨银行“美好生活账户”产品发布

- 平均募集规模超10亿份 增强策略ETF发行升温

- 现金管理类理财产品加速整改 专家:未来可通过“品种下沉”谋求较高收益

- 基金公司“规模战”再度打响 “精兵强将”纷纷出马

- 基金年度排名战进入倒计时 “小而美”基金成绩优主流

- 年内10余家机构采取“护盘”行动 银行股能否走出估值低谷

- 厦门国际银行新动作 拟推香港子公司上市

- 公募基金新增产品数量变少 12月以来新发成立仅1只

- 华润有巢REIT正式上市

- 中长期业绩放榜 金鹰基金权益固收多只产品霸榜同类前10%

- 特定养老储蓄正式“开卖”半月有余:热度火爆!这类产品最受欢迎

- 赵诣、陆彬、葛兰等百亿级基金经理年末加速调研布局

- 年内210只公募基金清盘 中长期纯债券型基金清盘数量最多

- 银保监会发文 规范保险机构员工履职回避工作

随机图文

-

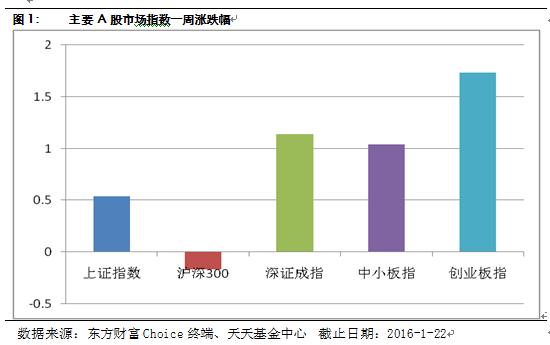

天天基金周报:短期底部探明 次级反弹可期

每周重点提示:上周(1月18~1月22日)本周A股在2800-3000点区间宽幅震荡,最低价跌破前期股灾最低点,尝试冲击3000点失败后回落 -

金融报道|走红的“固收+”基金:迈过千只大关、如何穿越牛熊?

2021年公募基金三季报已于上周发布完毕,受A股市场持续震荡影响,相比今年二季度大赚8700亿元,公募基金整体亏损超2000亿元。从产品来看 -

杨德龙:消费和新能源有望引领跨年度行情

12月3日周五,沪深两市出现震荡反弹走势,沪强深弱。白酒,医药板块大涨,成为市场中的大亮点。消费白马股经过前期大幅下跌之后已具备配置... -

基金中报|东方基金2022上半年营业收入3.39亿元,净利润0.39亿元

随着上市公司中报陆续披露,其控股或参股的公募基金营收情况也得以曝光。8月24日,东北证券披露2022年中报,与此同时,东方基金上半年经营数据 -

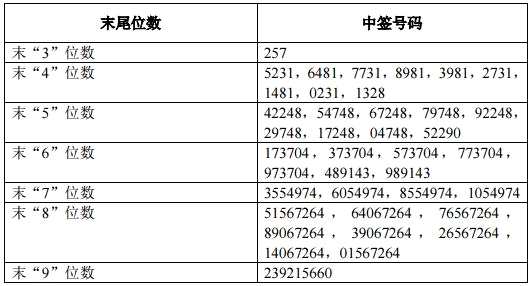

秦港股份网上申购中签结果出炉 中签号码共有502200个

摘要 【兑奖了】秦港股份网上申购中签结果出炉,中签号码共有502200个。 -

利得集团:联通混改方案落地,改革力度超出预期

8月21日,一波三折的联通混改方案正式落地。利得金融服务集团旗下利得研究院分析认为,联通混改方案力度超预期,作为示范效应,央企混改预... -

最新出炉!陈光明等八大爆款基金持仓大曝光:三季度最猛加仓超50%,还买了这些股票(名单)

在今年的结构性牛市中,权益基金发行爆款频出。近日,包括汇添富、兴全、中欧、景顺长城等多家基金公司公布旗下2019年三季报,一大批权益类... -

进可攻退可守 二级债基受追捧

相较其他债券基金,二级债基的投资范围更广,既可全面投资债市,又可投资股票。基于债牛进入下半场以及股市存在的结构性投资机会,不少大中...