您的位置:首页 >财经评论 > 财经评论

“好发不好做”魔咒又现? 权益基金发行创历史纪录,建仓管理难度显着加大基金经理如何应对?

![]() 2020-07-27 15:10:55

来源:互联网

2020-07-27 15:10:55

来源:互联网

简介:财联社(北京,记者 黎旅嘉)截至7月25日,今年以来已成立782只新基金,合计募集规模达1.46万亿元。从权益类基金看,目前已成立的股票型和

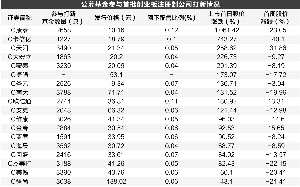

财联社(北京,记者 黎旅嘉)截至7月25日,今年以来已成立782只新基金,合计募集规模达1.46万亿元。从权益类基金看,目前已成立的股票型和混合型基金数量分别为144只和330只,募集规模分别为2040.9亿元和7799.97亿元。

事实上,在A股不断上行并拉动部分行业估值不断走高的背景下,如此大规模的权益类基金发行,的确加大了基金经理的建仓和管理难度。而在结构性的估值高企背后,有限的建仓期也让公募产品面临更大的被动。“一般公募产品都有三个月的建仓期,但这三个月时间其实也给了一些基金产品两难的选择。”某公募业内人士表示。

虽然当前短期的市场调整再度让“好发不好做”的魔咒隐隐浮现,但从主动偏股型基金管理人二季度的行业配置及重仓持股情况来看,“看多做多”仍是当下业内针对后市的主要操作,而从行情可能的演绎路径来看,基金管理人们也做出了相应的调整。

“好发不好做”忧虑又起

二季度以来,A股交投的日益活跃,也正在为权益类基金市场吸引更多增量资金,公募产品的募集速度也较往常出现明显提升,股票型基金规模也较此前显着增长。事实上,二季度以来市场中最值得注意的一大变化就是公募基金资产结构的明显变化。

二季度,在总资产规模相比一季度末变化不大的背景下(由17.8万亿元略升至17.9万亿元),股票类资产规模由一季度的2.7万亿元上升至3.4万亿元,升幅25%,占全部基金资产比重由一季度的15%升至19%;现金类资产则由一季度的3.3万亿元缩水至3万亿元;债券类资产规模持平略升。公募基金持有A股市值在全部A股市场的占比延续了2016年以来的持续提升趋势,目前占自由流通市值的比例已经上升至12%。

分析人士表示,促使整个市场加大对权益型积极关注力度,进而推动公募基金资产结构变化的背后爆款基金的贡献是“功不可没”的。在A股热度持续上行、爆款基金频出的背景下,7月公募销售盛况明显引发了市场的关注。“7月份的基金发行太火了,这个月的权益类产品规模有可能创下纪录。”一位公募渠道人士面对当月基金发行盛况不禁感叹。而这也直接推动目前“爆款基金俱乐部”门槛从100亿元大幅提升至200至300亿元级别,可以说一次就发一个小型基金公司整体规模。

整体来看,今年在新基金发行火热的同时,其实多只爆款基金取得了不错的收益。不过,正在此新基金发行如火如荼的关口,今年以来“一举一动”备受关注的睿远基金却反其道而行,宣布旗下产品睿远成长价值将于7月27日暂停申购、定投业务。

不过,整体而言,当前市场中“看多做多”仍是公募基金业内的主流操作。恒天财富的数据就显示,以简单平均方法计算,上周全部参与监测的股票型基金(不含指数基金,下同)和混合型基金平均仓位为64.18%,相比上期上升0.14个百分点。

其中,股票型基金仓位为86.59%,下降0.47个百分点;混合型基金仓位为61.44%,上升0.2个百分点。从细分类型看,混合型基金中,灵活配置型基金仓位上升0.3个百分点,至59.68%;平衡混合型基金上升0.79个百分点,至49.86%;偏股混合型基金仓位上升0.26个百分点,至81.24%,偏债混合型基金仓位上升0.91个百分点,至23.87%。

保持高仓位,积极调仓应对

事实上,在A股不断上行并拉动部分行业估值不断走高的背景下,如此大规模的权益类基金发行,的确加大了基金经理的建仓和管理难度。但从主动偏股型基金管理人二季度的行业配置及重仓持股情况来看,针对后市行情可能的演绎,基金管理人们也有一定的因应之策。

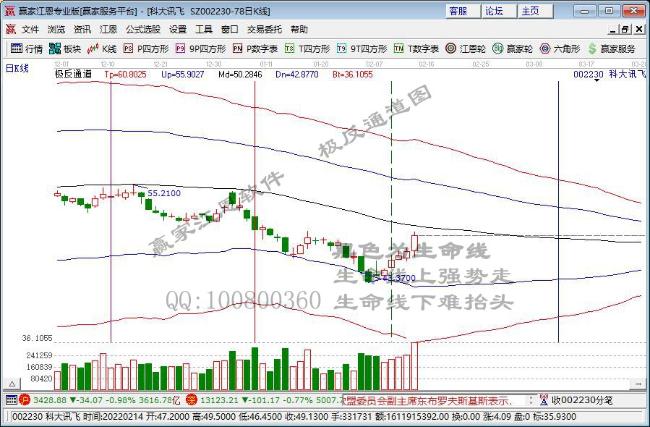

首先值得一提的是,加仓科技、消费,医药板块仓位创下历史新高。主动偏股型基金在第二季度明显加仓受疫情影响相对小、产业景气度较高的电子板块,其中立讯精密(002475,股吧)是二季度基金增仓家数最高的公司,有140家基金净增持。蓝思科技(300433,股吧)、亿纬锂能(300014,股吧)、歌尔股份(002241,股吧)、璞泰来(603659,股吧)等电子股也有较明显加仓。目前电子板块重仓仓位已经接近2017年的高位水平。而医药板块重仓仓位在一季度已有明显提升的背景下二季度继续加仓,目前仓位已经超过2014年一季度的高点期创下历史新高。药明康德(603259,股吧)、长春高新(000661,股吧)等医药股有较多基金增持;贵州茅台(600519,股吧)仍是主动偏股型基金中持仓家数最高的公司达441家,另外中国中免、五粮液(000858)等消费股在二季度的基金净增持家数均超百家。

其次,创业板、科创板仓位也有所提升。创业板重仓仓位升至23%,已接近2015年一季度时的水平(2015年6月仓位最高升至27%)。科创板自去年开板以来重仓仓位持续上升,由一季度的1%升至2%。

不过,从减仓方面来看,周期和金融仓位则出现下降。其中金融板块的仓位在第二季度创下历史新低。与新经济增仓相对应的是,老经济仓位在进一步回落。金融板块的仓位已经下降至3%,创下历史新低,招商银行(600036,股吧)、平安银行(000001,股吧)、中国平安(601318)在二季度有较多基金减仓;保利地产(600048,股吧)、万科等龙头地产以及海螺水泥(600585,股吧)、三一重工(600031,股吧)等周期行业的龙头公司在二季度同样有较多减仓。

而针对后市,海通策略就认为,牛市3浪上涨的中期趋势并未发生改变。一方面,短期调整源于事件性因素干扰;另一方面,资金面+基本面双轮驱动的格局有望延续;参考历史,牛市3浪期间热点扩散、机会更多,因为钱多、基本面好、情绪回升。7月以来市场热点已经扩散,短期调整后未来市场将更精彩,科技+券商的主线继续,早周期和低估品轮涨。

相关文章

- “好发不好做”魔咒又现? 权益基金发行创历史纪录,建仓管理难度显着加大基金经理如何应对?

- 中银基金吴印:以长周期视角挖掘高质量龙头公司

- 易方达两年期普通开放式混合基金即将发行

- 震荡市显优势 量化对冲策略大展拳脚

- 招商基金:指数调整空间有限 关注低估值板块

- 又回撤 医药长期持有能赚钱吗?基金经理这样说

- 线上经济火爆 如何把握投资机会?女神基金经理这样说

- 未获整改延期政策覆盖 分级基金转型大限不足5个月

- 结构牛的主角找到了!这类资产不要错过 请收下基金大咖“独门秘籍”

- 公募Q2传媒持仓分析:持仓向头部集中 游戏股仍受青睐

- 好买基金仓位测算周报(2020-08-03)

- 波动不改持仓策略 基金坚定看好科技板块

- 杨德龙:单边上涨转为震荡反弹 牛市的正确姿势是慢牛长牛而不是快牛

- 新锐与老将 谁是基金“金主”心中最爱

- 新华基金每周市场策略:关注调整机会

- 市场波动更要行稳致远 股债平衡基金攻守兼备

- 大摩华鑫基金葛飞:转债投资策略漫谈

- 大国角力下中国制造业底气何在?嘉实姚志鹏给出最新观点

- 财通资管五度蝉联“中国资产管理券商君鼎奖” 价值创造实力获认可

- 今年以来近三成亏损 自购基金并非都“香”

随机图文

-

明星基金经理最新调研动向曝光!傅鹏博、史博、冯明远等调研了这些个股!

近日,记者注意到,多家上市公司的调研名单中都出现了明星基金经理的身影。比如睿远基金的傅鹏博,一周时间出现在立讯精密(002475)、【广和通 -

沪指震荡创业板指涨逾1% 锂电池和券商板块领涨

沪指震荡,创业板指涨逾1%,盘面上,锂电池、券商、注射器概念、换电概念、华为汽车、基本金属等板块涨幅居前,广电、地热能、快手概念、文... -

京东白条怎么刷出来(京东白条如何自己套出来)

京东白条现在推出了活动,新用户激活可以有60元的优惠券,很多没开通白条的用户都已经纷纷开通了白条,那么京东白条如何自己套出来呢?相信... -

可参与蚂蚁集团股票战略配售 华夏创新未来基金9月25日发售

备受关注的蚂蚁集团科创板上市启动在即,据悉,此次蚂蚁集团新发股票将进行战略配售。公募基金也传来好消息,可参与蚂蚁集团股票战略配售的... -

首份新能源基金四季报来了!国投瑞银施成持续加仓新能源,看好光伏等领域

1月17日,银柿财经记者注意到,国投瑞银基金经理施成披露了旗下产品第四季度报告。该报告也是继中银基金、安信基金披露后的又一份四季报。... -

被人为拔高的量化投资还需平常心看待

证券时报记者 余胜良近期一个量化基金产品回撤达到40%的新闻传出,令人对量化投资产生了怀疑。从超高收益掠取者,到市场失败者,量化投资... -

明星基金经理持续吸金,一季度“500亿男子天团”再添3人

谁能想到,2021年,基金经理会成为粉丝口中的“爱豆”,影响力已超出了金融圈,张坤、蔡嵩松、侯昊等明星基金经理甚至拥有了自己的微博超话... -

理财日报:如何布局半年报行情?券商看好业绩超预期个股

你不理财,财不理你,小编每日为您筛选最新的理财资讯信息,为您的投资理财活动提供参考。股票理财:如何布局半年报行情?券商看好业绩超预...