您的位置:首页 >行业观察 > 行业观察

未获整改延期政策覆盖 分级基金转型大限不足5个月

![]() 2020-08-03 12:33:49

来源:互联网

2020-08-03 12:33:49

来源:互联网

简介:(记者 孟凡霞 刘宇阳)随着7月31日央行明确资管新规过渡期延长至2021年底,私募资产管理计划、证券公司大集合资产管理产品的整改过渡期同步

(记者 孟凡霞 刘宇阳)随着7月31日央行明确资管新规过渡期延长至2021年底,私募资产管理计划、证券公司大集合资产管理产品的整改过渡期同步延长。不过,北京商报记者注意到,同样作为资管新规要求下,原本应在今年底完成整改的分级基金的大限则并未变动,仅剩不到5个月。就现状而言,多家基金公司“快马加鞭”,密集规划并进行整改,方式则以转型为主。

7月31日,证监会新闻发言人在针对《关于规范金融机构资产管理业务的指导意见》过渡期延长至2021年底,证监会具体工作方面的安排时表示,根据实际规范进度及风险状况,公募分级基金的规范整改不作延期,继续在2020年底前完成规范整改。换句话说,对于存量产品而言,仅有最后不到5个月的整改时间。

事实上,限期临近的同时,多家基金公司也在加紧完成旗下分级基金的整改,截至8月2日,近一周就有3只产品相继发布关于实施转型的公告,包括易方达银行指数分级、博时中证800证券保险指数分级和博时中证银行指数分级。根据公告显示,3只基金的转型选择期在8月3日和8月4日结束,之后将正式转型为跟踪对应标的的指数基金。若将时间拉长至7月以来,近10只分级基金通过更改基金合同、转型、清算等方式进行整改。

对于旗下分级基金的整改规划,南方某公募内部人士坦言,公司计划分批次将分级产品进行转型,根据各只产品的具体情况,每次转型1-2只,会在监管要求的时限前全部完成。

另外,也有业内人士表示,主要会选择转型的方式完成分级基金整改,且基金类型仍尽量保持不变。“分级基金主要是指数基金,部分产品跟踪的指数也比较有特色,为投资者布局相应主题或行业提供了便利,清盘会很可惜。因此,还是会通过转型的方式平稳过渡,基金类型也多会维持原样。”一家大型公募市场部人士如是说。

虽然转型在即,从规模来看,二季度分级基金仍呈现上涨态势。据Wind显示,截至二季度末,数据可统计的105只分级基金(份额合并计算,下同)母份额累计资产净值达1192.73亿元,较一季度末的1055.96亿元,环比上涨12.95%。单只产品方面,兴全合润分级、富国中证新能源汽车指数分级、招商国证生物医药指数分级等部分产品二季度规模增长超10亿元。

不过,细究规模增长的原因,则主要来源于净值的提升而非份额扩大。数据显示,二季度末分级基金总份额约为1125.82亿份,较一季度末小幅下滑3.2%。

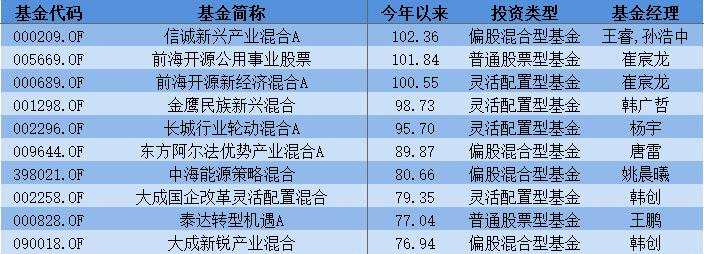

在业绩表现上,多只分级基金母份额的净值快速增长。截至7月31日,招商国证生物医药指数分级、易方达生物科技指数分级的年内净值增长率均超100%,达到107.58%和101.73%。同期,前海开源中证健康产业指数分级、华宝中证医疗分级等10只产品的收益率也超过50%。而自带杠杆的分级基金B类份额净值增长更为突出,多达13只产品收益翻番。

但突出的业绩表现,叠加此前基金公司为保证基金平稳运行,而暂停场内份额分拆业务,也一度使得多只分级基金B类份额溢价率持续走高。Wind数据显示,截至7月31日收盘,招商国证生物医药指数分级B的溢价率已高达209.14%。另外,交银施罗德中证互联网金融指数分级B、南方中证高铁产业指数分级B等5只分级基金B类份额的溢价率也超过50%。

沪上一位市场分析人士直言,今年以来结构性行情持续向上演绎,部分投资者心中也确立了A股结构性牛市的判断。但需要注意的是,分级B基金存在杠杆效应,投资风险较大,目前不少产品已依照规定转型或清盘,且最晚将在今年年底完成清理,虽然未来A股趋势性行情可期,但追高分级基金或仍将面临较大风险。

也有公募资深分析人士指出,部分分级基金虽然规模较大,但主要集中在运作更加平稳的母基金份额方面,旗下自带杠杆的分级B则规模较小,且部分流动性不佳,若投资者根据短期业绩表现盲目追高,很可能遭受重大损失。

相关文章

- 未获整改延期政策覆盖 分级基金转型大限不足5个月

- 结构牛的主角找到了!这类资产不要错过 请收下基金大咖“独门秘籍”

- 公募Q2传媒持仓分析:持仓向头部集中 游戏股仍受青睐

- 好买基金仓位测算周报(2020-08-03)

- 波动不改持仓策略 基金坚定看好科技板块

- 杨德龙:单边上涨转为震荡反弹 牛市的正确姿势是慢牛长牛而不是快牛

- 新锐与老将 谁是基金“金主”心中最爱

- 新华基金每周市场策略:关注调整机会

- 市场波动更要行稳致远 股债平衡基金攻守兼备

- 大摩华鑫基金葛飞:转债投资策略漫谈

- 大国角力下中国制造业底气何在?嘉实姚志鹏给出最新观点

- 财通资管五度蝉联“中国资产管理券商君鼎奖” 价值创造实力获认可

- 今年以来近三成亏损 自购基金并非都“香”

- 8万亿基金,让深圳走在全国前列

- 新华基金:珍惜市场的回调机

- 宝盈基金张仲维:以长远眼光看待科技股投资

- 兴证策略王德伦:中短期看好进入补库存的周期类核心资产

- 上半年陡增近五成 基金销售尾佣大战直面“限高门”

- “补水”有戏 10月资金面料保持紧平衡

- 冷热交加 股权投资行业分化加剧

随机图文

-

168家机构集体调研这家公司!明星基金经理提前开工,还把债券基金经理也吸引了过来!

今天是虎年的第一个交易日,也是春节长假后的第一个正式工作日,不过每经记者注意到,在昨日(2月6日),不少基金经理已经提前忙活了起来,... -

年内出现三只“翻倍基”,方正富邦创新动力混合“垫底”

10月份即将收官,“跌宕起伏”的行情中主动权益类基金的排名也跟着起起伏伏。截至10月28日更新的净值(如无特殊说明,下同),全市场已经诞生三 -

大成基金:“热门股”超跌反弹继续 “碳中和”供给收缩值得关注

本周A股市场震荡上涨,赚钱效应相较上周有所减弱。本周上证指数收于3427点,A股日均成交额6906亿元,与上周7153亿元相比有所下降。全周 -

金鹰基金“优生差生”规模变动有玄机?

虽然新任高管尘埃落定,但金鹰基金眼下的压力不小,最新数据显示,在二季度末公募行业规模环比增长的同时,金鹰基金的非货币管理规模却逆势... -

葛兰、谢治宇、傅鹏博、焦巍:又一波隐形重仓股名单来了 翔宇医疗、纳微科技、巨星科技等在列

葛兰、谢治宇、傅鹏博、焦巍…又一波隐形重仓股名单来了,翔宇医疗、【纳微科技(688690)、股吧】、巨星科技等在列财联社(上海,记者 王小芊 -

花呗怎么借钱出来(花呗风控怎么解除)

1、如何实现花呗风控:如何应对花呗风控,只能收款不能收款?您好,花呗风控的处理方法有以下几种:网购改善方法:有的朋友在使用花呗网购... -

中加基金评降准:短期内市场会做出积极反应 10年国债甚至仍存在一定的下行空间

中加基金固收团队关于央行降准的解读为支持实体经济发展,促进综合融资成本稳中有降,中国人民银行决定于2021年7月15日下调金融机构存款准备金 -

为何看好电池行业?广发基金罗国庆:基于两点原因 2025年成关键

炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!9月8日,2021新浪财经“拥抱基金大时代,赋能财富增值路”基金嘉年华线上