您的位置:首页 >财经评论 > 财经评论

光大证券:明年可能是过去十年未曾有过的长牛期开始

![]() 2019-12-05 09:46:24

来源:东方财富网

2019-12-05 09:46:24

来源:东方财富网

简介:基于金融周期的货币非中性思想,我们认为企业盈利是一种货币现象。金融周期直接描述的是房价和信用相互促进所造成的经济长周期波动,其本质是一种货币

基于金融周期的货币非中性思想,我们认为企业盈利是一种货币现象。金融周期直接描述的是房价和信用相互促进所造成的经济长周期波动,其本质是一种货币非中性思想,我们将这一思想应用于短期的股票市场分析中,形成了政策经济周期的分析框架。在这个框架下,核心认识是在1年左右的短期而言,企业盈利是一种货币现象,只要前期货币扩张,之后企业盈利就会或多或少有所改善。

从盈利的角度看,预计全A盈利增速明年回升至8%左右。基于政策经济周期框架对于金融数据与盈利周期的关系,我们从历史数据所体现的特征事实发现,商业银行总资产同比增速大约领先全A盈利增速4个季度。与此同时,在今年上半年,商业银行同比增速上行了约两个季度。据此推算,我们认为2020年全A盈利增速有望上行至8%,相比于今年6%略有提升,高点大概出现在2020 Q2的10%,呈现盈利周期弱复苏的态势。

从估值的角度看,A股目前略有低估。①从全球视角看,A股仍显低估,从PETTM历史分位看,美国道琼斯和标普500在70%,纳斯达克在47%,与中国创业板指、深证成指的估值分位50%相差不多,中国沪深300、上证综指分别只有30%和20%;从PB看,美国三大股指分位均在85%以上的水平,中国各主要股指的估值分位均在50%以下,沪深300只有20%,上证综指更是只有9%。②从大类资产的角度看,我们认为2020年上半年股比债优。③从政策经济周期的角度看,目前估值隐含实际GDP增速预期约为5.4%,略偏低估,这意味着明年上涨的主要动力将由今年的“贞下起元、估值修复”切换为盈利推动。

“非典型滞胀”是短期制约市场上涨的根本因素,明年1季度开启弱元起下的新牛市。CPI不是一个数字游戏,它是衡量通胀之下民众焦虑情绪的量化指标,意味着非典型滞胀的政策含义是“紧信用、松货币、宽财政”的鸡尾酒疗法。明年1季度有望同步出现盈利周期弱复苏、CPI通胀见顶回落,这对于权益而言是牛市含义。也就是说,我们在2019年初提出的“一季度修复,二季度风险,下半年牛市的前夕”的判断大概率将会兑现。

超越周期:“紧信用、松货币、宽财政”的长牛含义。①从政策经济周期的角度看,导致过去十年A股不涨的根本原因在于潜在增长率的持续下行,“紧信用、松货币、宽财政”有助于延迟退休的自发出现、有助于提振TFP,有望促使中国GDP潜在增长率提前企稳、提前结束十年不涨的尴尬;②猪周期不过是非典型滞胀的短期扰动因素,过去十年的房价暴涨才是非典型滞胀的根源,从巴菲特的研究看,长期滞胀对于股指的含义是长期滞涨,只有遏制了滞胀才会有长牛,“紧信用、松货币、宽财政”有助于遏制房价暴涨导致的非典型滞胀,进而为市场带来长牛的希望。因此,“新牛市”的含义更多是指明年可能是过去十年未曾有过的长牛期开始。

风险提示:1、美股超预期波动;2、大博弈升级;3、经济下行超预期;4、政策定力风险。

(文章来源:光大证券研究)

相关文章

- 光大证券:明年可能是过去十年未曾有过的长牛期开始

- 博时基金:降准符合市场预期 一季度经济有望企稳

- 十年期牛基收益近三倍 公募劲刮长期风

- 招商基金:聚焦三大核心 深耕公募MOM投资

- 杨德龙:2020年流入A股资金量有望突破万亿 为慢牛长牛行情助力

- 年末流动性收紧 货基7日年化收益率已超2.7%

- 自己持有的基金不小心踩雷了,继续持有还是选择树会比较好呢?

- 杨德龙:当前投资者面临的最大风险是选股的风险

- 私募基金规模再创新高 截至11月底达13.74万亿元

- 金鹰基金王超伟:对优质医药基金需多点耐心

- 投保基金就证券公司流动性支持业务规则公开征求意见

- 安信基金钟光正:2020年债牛趋势未变

- 华商基金吴昊:布局高端装备 分享时代红利

- 交银施罗德杨浩:探寻成长价值 布局“后红利时代”

- 9天89条变更 开年基金经理岗位调整忙

- 公募基金冲刺年度排名 已有6只大赚100%以上

- 2019私募之“变”

- 2020首个交易日基金发行开门红!27只基金密集首发!5只基金宣告成立!

- 杨德龙:逆周期调节措施发挥积极成效 经济企稳迹象进一步显现

- 可转债基金业绩领跑 债基明年表现或优于今年

随机图文

-

18个月净值创新高45次!这只低调基金怎样做到业绩凡尔赛的?

过去18个月里,林小聪管理的国泰融安多策略基金,净值新高次数不下45次。在她看来,投资标的应该有一个比较确定和明晰的现在,同时拥有一个... -

股基业绩分化!前海开源公用事业加仓港股,易方达医药生物净值加速“坠落”|和讯睿见

作者:小水年初核心资产“疯狂”上涨,年中新能源集体爆发,年底地产超跌反弹,有投资者赚的盆满钵满,但绝大多数普通投资者都没有跟上市场... -

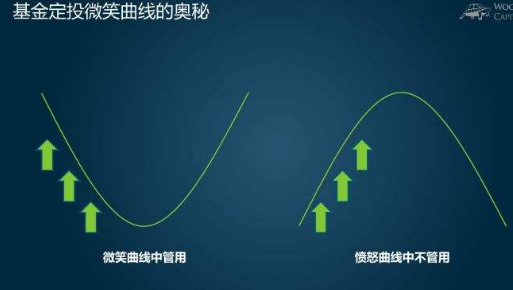

适合定投的基金,什么样的基金适合定投

最近小编也是比较忙碌的,我想大家也是比较忙的,小编就快点进入我们的学习时间,今天的问题就是什么适合定投的基金,抓紧喽,要开始了。其... -

【财经翻译官】稳字当头 7月数据释放哪些新活力新信号

原标题:【财经翻译官】稳字当头 7月数据释放哪些新活力新信号8月16日,国家统计局发布7月份主要经济数据。这个夏天,在面临暴雨洪灾极端天气以 -

宝藏黑马一骑绝尘 华泰柏瑞医疗健康近三年回报同类第一

作为长坡厚雪的经典赛道,医药一直是机构投研竞争最为充分的领域之一。而据晨星截至7月数据,华泰柏瑞医疗健康A(005805)在一众开放式医药行 -

京东钱包里的白条可以套取现金吗?

现在骗子很多的哦网上都是虚拟额度,可以买东西,评价不好的千万别搞可以搞,都是淘宝,糯米的方式信用钱包里面的白条功能可以套取现金么?... -

详解:京东白条自己提现最新方法,2022套白条精选教程

详解:京东白条自己提现最新方法,2022套白条精选教程京东白条借钱提现是针对优质客户服务,如果符合白条借钱的用户,在白条页面能看到白条取现的 -

杨德龙:消费和新能源有望引领跨年度行情

12月3日周五,沪深两市出现震荡反弹走势,沪强深弱。白酒,医药板块大涨,成为市场中的大亮点。消费白马股经过前期大幅下跌之后已具备配置...