您的位置:首页 >财经评论 > 财经评论

基金并购火线“驰援” “PE+上市公司”再趋活跃

![]() 2018-11-08 08:13:18

来源:互联网

2018-11-08 08:13:18

来源:互联网

简介:近期A股市场并购重组政策暖风劲吹,尤其是鼓励股权私募基金积极参与上市公司并购重组的政策出台以来,已产生多例以基金并购的形式“驰援”上市公司的

近期A股市场并购重组政策暖风劲吹,尤其是鼓励股权私募基金积极参与上市公司并购重组的政策出台以来,已产生多例以基金并购的形式“驰援”上市公司的案例,以“上市公司+PE”模式共同设立并购基金的情况亦不在少数。在并购重组市场重回活跃之际,PE正在加紧寻找和布局并购机会。并购“驰援”进行时

近期上市公司股权转让延续着前期的高热度,从买方情况看,其中不乏私募股权基金(PE),主要是国资背景的基金,也包括一些其他资金来源的基金。

Choice数据显示,仅11月以来,就陆续有兴源环境、鹏起科技、达华智能、宏达新材、【露笑科技(002617)、股吧】、回天新材、宝莱特、摩登大道、易事特等多家上市公司公告,重要股东与买方签署协议或达成意向,转让所持上市公司股份。

【摩登大道(002656)、股吧】11月7日公告,收到控股股东瑞丰集团的通知,瑞丰集团与某国有基金管理有限公司签署了《战略合作框架协议》,瑞丰集团意向将其持有的公司不超过1亿股股份(占其持股的49.14%,占公司总股本的14.03%)转让给上述国有基金管理公司,后者拟筹备发行扶持民营企业发展的私募基金,在受让相关股份后成为摩登大道的战略股东,并为摩登大道的健康稳定发展提供支持。

露笑科技此前也于11月3日公告,控股股东露笑集团与汇佳华健(珠海)投资合伙企业(有限合伙)签署协议,转让露笑科技5%股份。汇佳华健是中国东方资产管理股份有限公司的下属参股公司。

除了市场较为关注的国资化解上市公司股权质押风险、纾解流动性困境的案例之外,也有一些案例显示,其他一些PE也嗅到了并购上市公司的商机并付诸实践。比如,【隆华科技(300263)、股吧】公告,为了引入战略合作伙伴,降低股票质押的风险,控股股东、实际控制人李占明、李占强、李明卫、李明强拟将其持有公司部分股份分别转让给杭州艺阳股权投资合伙企业(有限合伙)、杭州中策丁酉壬寅股权投资合伙企业(有限合伙)、天津世诚科技有限公司,转让完成后杭州艺阳、杭州中策、世诚科技分别持有公司5.49%股份。

多位接受记者采访的PE投资人士亦表示,当前来看,并购领域最显着的机会仍然来自于并购因股权质押风险等原因、价格受到压制的上市公司,如果有合适的标的,也会采取行动。

“上市公司+PE”合设基金再升温

并购上市公司是一种方式,与上市公司合作设立投资基金,是近期PE布局的另一种方式。随着A股市场并购重组活跃度提升,近期上市公司公告与PE共同设立并购或产业投资基金的案例不在少数。

作为“PE+上市公司”模式的首创者,硅谷天堂日前与海正药业合作设立了产业基金,该基金采取双GP的管理模式,主要围绕海正具有协同效应的上下游产业进行运作。

华西股份11月6日公告也显示,公司全资子公司一村资本、控股孙公司前海同威拟与深圳市引导基金、赢合科技等签署合伙协议,设立深圳一村同盛股权投资基金。赢合科技表示,本次设立产业基金有利于加快公司产业战略布局以及打造工业4.0平台,有利于为公司未来的持续发展培育新的优质资产与利润增长点。

统计显示,10月下旬以来,其他还陆续有迅游科技、弘亚数控、量子生物、美年健康、威创股份、塔牌集团、安妮股份、九洲电气、浙江东方、鼎龙股份、圣农发展等多家上市公司公告与PE共同设立并购或产业投资基金。

凯石资本合伙人俞铁成分析表示,近期无论是并购重组的政策暖风,还是设立科创板并试点注册制的预期,对于股权私募机构均是利好。虽然科创板的推出会部分分流上市公司的可并购标的,不过科创板主要还是面向高科技企业,其他传统行业公司仍有强劲的并购需求。站在目前时点,更为明显的机会仍在于并购上市公司。

赋能式并购重要性显现

对于近期涌现的并购机会,一村资本董事总经理刘晶表示,股权投资对于标的的考察应当打破一二级市场的界限,目前部分板块和行业存在一二级市场估值倒挂的情况,并且二级市场流动性更好,一些上市公司股东因杠杆率较高等原因遭遇阶段性困境,上述因素都提供了并购的机会。值得注意的是,不同于早中期阶段的标的,并购基金所瞄准的标的通常体量较大,动用资金较多,近期随着监管层鼓励政策的明确,一些金融机构的资金将更愿意参与类似投资。

不过,他不认同以“收壳”即更换实际控制人的方式来并购上市公司,企业经营的核心因素仍然是人,在并购低估标的的同时,保留企业家精神,以帮扶的角色帮助企业解决问题,将是并购基金更为可取的方法。

刘晶同时表示,完成并购之后,为并购标的“赋能”,才是并购基金更重要的价值所在。帮助所并购标的改善企业治理结构、提升资源整合和重组重建效率、优化业务结构、促进其实现产业升级,方能实现最终并购的价值。这也是此前诸多并购基金所相对欠缺的。无论是控股型并购、参股型并购还是与上市公司合作帮助其寻找并购标的,在并购以外能提供的价值都将愈发重要。而这也是今后并购基金体现核心竞争力的重要方面。

近期诸多利好政策给处于寒冬期的PE/VC带来了极大的提振,不过,凯石资本合伙人俞铁成表示,能抓住机会的仍是部分头部公司。股权投资市场在今年前三季度呈现募资难且集中度提升的现象,中小PE/VC行业所正在经历的煎熬不亚于那些身处流动性困境的上市公司,未来行业的“一九分化”现象仍将持续。

相关文章

- 基金并购火线“驰援” “PE+上市公司”再趋活跃

- 美股压轴大涨 这次A股跟吗?节后首周这些股受机构青睐?

- 年内转型基金已达163只 LOF成众多分级基金之选择

- 多路资金抄底 机构期待修复行情

- 破净股占比再创新高 私募谨慎“避雷区”

- 证券交易印花税相机调控有利股市健康发展

- 屡涉关联交易 PE“杠杆玩家”操盘重组频频受挫

- 基金经理季末躁动 年度排名暗战打响

- 业绩寒冬 基金经理离职潮提前来临

- 高培勇:经济运行稳中有变与宏观经济政策的抉择

- 震荡磨底行情仍将延续 基金经理关注逆周期性机会

- 暗访金融猎头:有公募基金 开价500万元年薪“寻”副总经理

- 投资者认购热情降温 年内66只基金延长募集

- 首批公募基金年报披露 基金经理看好估值提升板块和高品质行业龙头

- 基金托管人增至46家!券商占17席 市场地位仍难与银行抗衡

- 科创板第一股“打新”结果出炉 69家公募饮“头啖汤”

- 消费基金“中考”领先 这份投资攻略请收好

- 猪年首日5G领涨 基金提前加仓!中兴通讯基金持股比例翻倍

- 指基蜜月期 费率战喜忧参半

- 45家基金公司去年业绩整体下滑 基金行业获利能力面临考验

随机图文

-

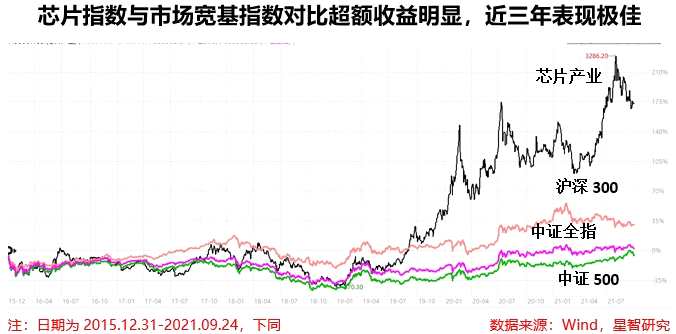

芯片基金如何选:被动优于主动,场内优于场外

一芯片行业近期和历史的表现如何?长期来看,指数净值稳健增长,收益表现良好。相比于沪深300、中证全指、中证500等市场宽基指数有明显的超额收 -

顾伟:以专业化、个性化定制为投资者提供差异化服务

12月21日,赢家财富网盛邀知名专家、业内大咖,以“变局下的行业新生态 "为主题的“赢家财富网第十七届中国财经风云榜金融峰会”在上海金... -

最高暴涨近10%!这类基金彻底火了:不仅业绩规模飙升 更有“弯道超车”拿下偏股基金冠军!

科创板开市首周,公募基金“成绩单”亮眼!规模较小的打新基金彻底火了,不仅实现规模和业绩双丰收,还有汇安丰泽A借助科创板打新带来的高... -

拓展代销“朋友圈” 理财子公司“破圈”营销还有哪些牌可打?

理财子公司正在积极拓展代销“朋友圈”。3月23日,北京商报记者注意到,近期中银理财、兴银理财、光大理财等多家理财子公司都增添了代销“... -

8月19日热门主题基金及龙头股分析

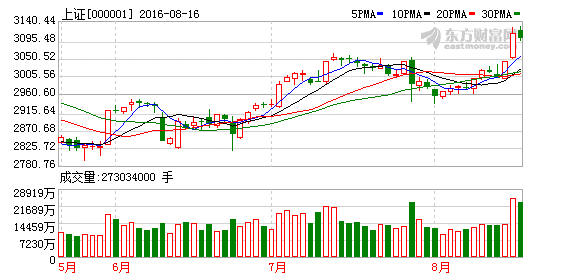

一、市场走势8月19日,上证指数涨0 13%,报3108 10点;深证成指跌0 06%,报10872 71点;创业板指涨0 13%,报220 -

权重股萎靡沪指震荡收跌 万科A股连拉三个涨停板

【收盘播报】权重股萎靡,沪指震荡收跌,万科A股价连续第三天涨停。在连续拉升两个交易日后,沪指今日遭遇阻力,高开低走,最终小幅收跌退守3100 -

销售冰点 汇安基金三度延募

公募基金销售迎来冰点,有基金产品上演了连续三次推迟募集的“惨状”。6月28日,汇安丰裕灵活配置混合型基金发布了第三次基金延期募集公告... -

复星郭广昌回应股价异动 称有人故意造谣

摘要 【郭广昌电话回应】复星利润非常好,今日股价波动,肯定有人恶意造谣,谁是责任者,一定会追究。7月6日下午17: