您的位置:首页 >深度报道 > 深度报道

基金托管人增至46家!券商占17席 市场地位仍难与银行抗衡

![]() 2019-07-10 09:25:05

来源:互联网

2019-07-10 09:25:05

来源:互联网

简介:经过近两年的等待,申万【宏源证券(000562)、股吧】近日终于获批证券投资基金托管资格。截至目前,国内证券投资基金托管人名单增至46家。其

经过近两年的等待,申万【宏源证券(000562)、股吧】近日终于获批证券投资基金托管资格。

截至目前,国内证券投资基金托管人名单增至46家。其中包括27家银行、17家券商、中国结算和中证金融。另外,还有10家券商排队等候审批。

1、非银金融机构获“入场券”

近日,经中国证监会核准,【申万宏源(000166)、股吧】证券成为第17家拥有证券投资基金托管资格的券商。然而,这一路走来并不容易。

2013年之前,基金托管市场是银行的天下。2013年3月,中国证监会公布《非银行金融机构开展证券投资基金托管业务暂行规定》(下称《暂行规定》),自2013年6月1日起施行。之前由商业银行一统基金托管业务的局面被打破,券商等非银行金融机构获得“入场券”。

随后,中国证监会与中国银监会联合发布《证券投资基金托管业务管理办法》(下称《管理办法》),自2013年4月2日起施行。

根据《暂行规定》,非银行金融机构向中国证监会申请开展基金托管业务,中国证监会依法核准其托管资格。取得基金托管资格的非银行金融机构为基金托管人。基金托管人应当及时办理基金托管部门高级管理人员的任职手续。

《暂行规定》还提及,非银行金融机构开展基金托管业务,本规定没有规定的,适用《证券投资基金法》、《证券投资基金托管业务管理办法》等法律法规以及中国证监会的相关规定。也就是说,非银行金融机构开展的基金托管业务既包含公募,也包含私募基金。

《暂行规定》还提及,非银行金融机构开展基金托管业务,本规定没有规定的,适用《证券投资基金法》、《证券投资基金托管业务管理办法》等法律法规以及中国证监会的相关规定。也就是说,非银行金融机构开展的基金托管业务既包含公募,也包含私募基金。

通常,基金合同中会同时出现基金管理人和基金托管人。对于基金管理人而言,基金托管人的作用颇为重要。根据上述《管理办法》,基金托管人应当履行的职责中,与基金管理人有着业务监督与协作等职责联系。

基金托管业务涉及对基金履行安全保管基金财产、办理清算交割、复核审查资产净值、开展投资监督、召集基金份额持有人大会等职责的行为。

《管理办法》第十八条提出,基金托管人与基金管理人应当签订结算协议,或者在基金托管协议中约定结算条款,明确双方在基金清算交收及相关风险控制方面的职责。基金清算交收过程中,出现基金财产中资金或证券不足以交收的,基金托管人应当及时通知基金管理人,督促基金管理人积极采取措施、最大程度控制违约交收风险与相关损失,并报告中国证监会。

2、托管市场银行仍占大头

目前,除了公募市场竞争日趋激烈外,第三方销售市场、托管市场的竞争程度同样不可小觑。

2012年底,招商证券首家获得私募基金综合托管服务试点资格。2014年初,海通证券、国信证券、招商证券成为首批获得证券投资基金托管资格的券商,券商的托管业务也逐渐从私募基金拓展至公募基金、基金专户、证券公司集合资产管理计划等领域。

中国证券业协会官网显示,目前已经登记备案的券商机构共有131家,但具有证券投资基金托管资格的券商仅有17家,占比仅为12.98%。

据《国际金融报》记者统计,目前还在排队申请证券投资基金托管资格的券商有10家,分别是华福证券、长城证券、财通证券、华安证券、国元证券、华鑫证券、光大证券、西部证券、万联证券、长江证券。

值得一提的是,长江证券自2016年11月便提交了申请,至今仍未有任何进展。刚刚拿下基金托管资格的申万宏源证券于2017年7月14日提交申请,拿到基金托管资格耗时近两年。

数据显示,截至7月9日,托管公募基金总份额前17名被商业银行牢牢占据。其中,工商银行以1.86万亿份拿下第一;建设银行、中信银行、交通银行、兴业银行托管总份额均破万亿份;券商托管总份额第一的是国泰君安证券,托管总份额为749.95亿份。

公募基金托管费用方面,建设银行成为最赚钱的托管人。根据2019年托管费用中报,建设银行托管基金费用高达25.56亿元。工商银行、中信银行等17家银行包揽了第二到第十八名。托管费用最高的券商托管人为国泰君安证券,托管基金费用为4798.65万元,还不及建设银行这方面费用的零头。

公募基金托管费用方面,建设银行成为最赚钱的托管人。根据2019年托管费用中报,建设银行托管基金费用高达25.56亿元。工商银行、中信银行等17家银行包揽了第二到第十八名。托管费用最高的券商托管人为国泰君安证券,托管基金费用为4798.65万元,还不及建设银行这方面费用的零头。

证券市场专业人士王斌伟对《国际金融报》记者表示,券商其实一直在考虑努力争取证券投资基金托管人的席位。毕竟将来对托管基金在席位上的交易收入和利润是非常值得期待的。长期来看,券商也会着力去发展该业务,但和银行相比较,券商地位相去甚远。因此,短时间内无法撼动银行在基金托管上的主导地位。

证券市场专业人士王斌伟对《国际金融报》记者表示,券商其实一直在考虑努力争取证券投资基金托管人的席位。毕竟将来对托管基金在席位上的交易收入和利润是非常值得期待的。长期来看,券商也会着力去发展该业务,但和银行相比较,券商地位相去甚远。因此,短时间内无法撼动银行在基金托管上的主导地位。

王斌伟还表示,从公开数据可看出,基金代销市场同样被银行占据主流地位,加之部分第三方代销平台和基金公司的直销有增长趋势,券商在基金销售和渠道等方面的劣势短期内无法改变。

3、谨防冒名顶替

当前,有部分券商机构虽然不具备基金托管资格,但仍然借助综合托管人的名义顶替基金托管人,并开展私募基金托管业务。同时,在基金合同中履行基金托管人职责。

部分私募基金因风险较大,管理人自身等问题,导致私募产品违约,给投资者造成了较大损失。因此在前期产品宣传过程中,不少投资者会事先查看基金托管人资料,试图减少投资可能遇到的风险。

事实上,私募基金综合托管业务虽然带有“托管”二字,但是实质上开展这项业务的金融机构并没有充当私募基金托管人的资质。

某位私募业内人士向《国际金融报》记者表示,基金综合托管业务更多的是经纪业务的延伸,而不是基金托管业务。

证监会于2016年6月下发的监管情况通报《机构部督促部分证券公司规范开展私募基金综合服务》中提及:“部分公司认识上存在较大偏差。在未经我会许可取得基金托管资格的情况下,对外宣称担任私募基金托管人,收取托管费用。”

上述私募人士还表示,综合托管业务和运营外包业务有重合,主要是产品备案、交易系统、估值核算等服务,但也应区别于私募基金业务外包服务,后者的外延更丰富,涵盖销售、销售支付、份额登记、估值核算、信息技术系统等服务;此外,外包机构需到中基协备案并加入成为会员。

《证券投资基金托管业务管理办法》第三十四条指出,未取得基金托管资格擅自从事基金托管业务的,责令停止,没收违法所得,并处违法所得一倍以上五倍以下罚款;没有违法所得或者违法所得不足一百万元的,并处十万元以上一百万元以下罚款;对直接负责的主管人员和其他直接责任人员给予警告,并处三万元以上三十万元以下罚款。

(文章来源:国际金融报)

相关文章

- 基金托管人增至46家!券商占17席 市场地位仍难与银行抗衡

- 科创板第一股“打新”结果出炉 69家公募饮“头啖汤”

- 消费基金“中考”领先 这份投资攻略请收好

- 猪年首日5G领涨 基金提前加仓!中兴通讯基金持股比例翻倍

- 指基蜜月期 费率战喜忧参半

- 45家基金公司去年业绩整体下滑 基金行业获利能力面临考验

- 多家基金欲跟进ETF降费

- MOM将促进 资管机构分工合作

- 科创板有望改善高科技投资收益预期 创投机构投资高科技意愿将提升

- 私募仍然看好券商板块

- 仓位抬升 私募寻找新投资主线

- A股重回3000点 基金首尾业绩差超50%

- 机构扎堆调研 优质新兴产业股受青睐

- 近一个月146亿元资金涌入ETF 头部产品仍最受资金青睐

- 多只债基踩“雷”净值单日最多跌12% 机构高度重视风险防范

- 垃圾分类概念股批量涨停 这些概念股获机构扎堆看好(名单)

- 科创板渐行渐近 科技创新成基金新宠

- 两大商品“分道扬镳”:黄金基金闪光 油气基金暗淡

- 好发不好做 爆款基金遭遇尴尬

- 机构调研关注泛在电力物联网概念

随机图文

-

3000亿违约债催生高收益债市场 公募看好投资机会

【康得新(002450)、股吧】违约、精工集团违约、东方金钰违约……随着宏观经济继续下滑,公告债券违约案例不断增多,自2014年“11超日债 -

市场情绪企稳 跟着盘中活跃基金抢反弹

周一大盘再次出现跳空急跌,主要诱因并不是半岛形势紧张,还是管理层调控加码,一度跌破60天线和3200关口,午后国家队出手护盘,拉抬券商、银行 -

遭基金大幅减持近2300万股,云南白药的业绩超预期了?

红周刊 记者 | 王立峰炒股失利后,云南白药(000538,股吧)(000538 SZ)寄希望于“秀财技”。多番腾挪的结果是营收增长,扣非净 -

天天基金日报(10月29日)

天天基金观点:消息面,发改委印发国家民用空间基础设施中长期发展规划(2015-2025年)。提出探索国家民用空间基础设施市场化、商业化发展新 -

权重题材齐活跃 沪指盘中站上2800点

【权重题材齐活跃 沪指盘中站上2800点】周二早盘,在利空出尽、全球市场回暖背景下,两市早盘高开高走,沪指涨近2%盘中站上2800点关口,权 -

平均涨幅22% 这10只新基金成功抄到黄金底

【平均涨幅22% 这10只新基金成功抄到黄金底】今年的新发基金战场可谓冰火两重天。上半年新发基金汹涌如潮,不过,那些5、6月份发行的新基金大 -

QDII基金成业绩领跑者 比A股产品好太多

摘要 【QDII基金成业绩领跑者 比A股产品好太多】在国内股市和债市震荡背景下,201 -

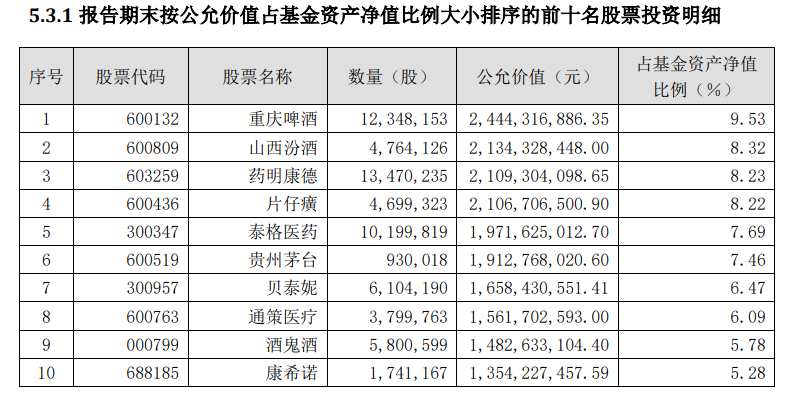

基金经理二季度“品”酒逻辑:有的“主观倾向酱香和含酱高的品种”,有的“持续低配白酒”

近日,基金二季报陆续披露,记者注意到,在已经披露的多份报告中,已经有多位基金经理在二季度的持仓出现明显差异,比如在白酒方面,有的基...