您的位置:首页 >财经评论 > 财经评论

量化私募发力指数增强型产品看好长期配置价值

![]() 2017-08-07 03:49:50

来源:互联网

2017-08-07 03:49:50

来源:互联网

简介:摘要 今年以来,量化选股的指数增强型基金成为私募战略布局的一个新方向,相关产品发行、备

摘要 今年以来,量化选股的指数增强型基金成为私募战略布局的一个新方向,相关产品发行、备案远超前几年。业内人士介绍,作为量化投资重要策略之一的阿尔法策略,受到市场负基差、低波动影响,需要支付较高的对冲成本,获取收益更加困难。指数增强产品可以替代阿尔法产品,在低波动市场受到机构的青睐。如果看好市场未来3到5年走势,指数增强产品将是一种较好的配置工具。 今年以来,量化选股的指数增强型基金成为私募战略布局的一个新方向,相关产品发行、备案远超前几年。业内人士介绍,作为量化投资重要策略之一的阿尔法策略,受到市场负基差、低波动影响,需要支付较高的对冲成本,获取收益更加困难。指数增强产品可以替代阿尔法产品,在低波动市场受到机构的青睐。如果看好市场未来3到5年走势,指数增强产品将是一种较好的配置工具。

指数增强产品今年很火

基金业协会数据显示,截至7月底,今年成立、备案的私募指数增强型产品就有60多只,比前几年有明显增加。上海泓信投资、九坤投资、因诺资产、上海双隆投资、宁波宁聚资产等知名量化私募都发行了此类产品。

北京一位量化私募人士告诉记者,私募指数增强是一类比较新的策略,它将被动跟踪指数与量化选股模型相结合。简单来说,阿尔法策略去掉对冲部分就是指数增强,同时把选股池固定在成分股里面,通过量化选股跑赢指数,获取超额收益。

该策略的兴起与阿尔法策略的变化有关。上海双隆投资一位投资经理表示,近年的负基差和低波动市场环境不利于阿尔法策略。股指期货受限后,正基差转为负基差,至今仍维持每月0.5%的负基差水平,这意味着市场中性策略每年不但减少了约10%的固定基差收益,还增加了大约5%的固定基差亏损;同时,A股市场波动率下降,压缩超额收益的振幅。相比而言,量化选股策略不受股指期货贴水影响,且市场低波动意味着短期快速下行风险较小,超额收益明显,是一种适合当前市场的理想投资模式。

因诺资产徐书楠也认为,量化私募发展指数增强产品的直接诱因是现在运行阿尔法策略不仅放弃Beta收益部分,并且在Alpha部分需要付出很高的对冲成本。而指数增强能同时获得Beta收益和Alpha收益,长期收益率极具吸引力。如果再辅以择时,还可以控制指数大幅回撤的风险。

但浙江某中型量化私募投资经理表示,指数增强策略由于拿掉了对冲部分,满仓股票波动很大,目前只是作为产品线布局,规模很小。“现在不做择时,指数增强可能会暴跌。这种策略需要找到合适的资金方才能匹配。”

看好指数增强产品长期配置价值

据了解,目前市场上的指数增强型产品种类较多。上海双隆投资相关人士介绍,他们的产品包括沪深300基准、中证500基准和复合指数三类,沪深300基准主要瞄准近期一致看好的大蓝筹、价值投资概念,中证500基准则是投资于二线绩优及中小成长成分股,复合指数基准则期望能够反映市场各板块整体表现。

九坤投资总经理王琛告诉记者,除了常见的沪深300、中证500指数增强,他们还在做一些差异化产品,包括与机构合作的特定行业指数。“我们希望所做的指数成分股不能太少,太少对做量化没有好处,超额收益的稳定性很差。目前没有做上证50的指数增强产品,是因为50只股票太少,要承担更大的风险。”

指数增强产品的表现主要包括两方面,一是指数本身的表现,二是超额收益的表现。在今年一九行情的市场中,部分私募以沪深300为基准的产品收益将近20%,中证500为基准产品也有10%以内的收益,主要来自量化选股的超额收益。

关于指数增强型产品的前景,徐书楠认为,指数增强产品线适合追求高回报,同时对风险有一定容忍度的投资者。而且,指数增强产品线适合长期持有,作为一种资产配置长期存在,才能最大发挥其作用。

王琛也认为,在目前市场环境下,量化类产品对冲成本大,期指对冲的市场交易规模小,限制对冲类产品的发展。同时,传统权益策略局限在少数几只票,虽然收益可能很高,但是稳定性不如量化策略。

上海双隆投资的投资经理认为,指数增强产品在低波动市场成为众多机构的选择有其必然性,也符合价值投资、长期投资理念。

(原标题:量化私募发力指数增强型产品看好长期配置价值)

(:DF354)

相关文章

- 量化私募发力指数增强型产品看好长期配置价值

- 养老金入市细节曝光:1700亿到账 股票类资产配置约150亿

- 二季报出炉 绩优基金瞄向金融和新能源板块

- 平安大华基金三季度债券投资策略:市场回顾及展望

- 秦港股份网上申购中签结果出炉 中签号码共有502200个

- 星石投资:美联储缩表对股市的流动性冲击有限

- 基金市场周报:偏好有所提升 中报强化结构分化

- 中国恒大再度大涨总市值首次超万科 许家印成地产首富

- 买这只基金按月领薪水 景顺长城鑫月薪定期支付债基迎来开放期

- 机构也在买买买 这些基金二季度最受青睐

- 鹏华基金尤柏年:下半年港股市场价值重估仍将继续

- 基金经理的二季度:市场热闹的地方我不凑 买雄安概念股择时不恰当损失了

- 公募基金二季报出炉 基金经理提升持仓比例成长股再受基金经理青睐

- 上证50指基成赚钱王 却遭大面积净赎回

- 七成QDII遭净赎回

- 沪指震荡收跌 金融股集体走弱钢铁与有色金属板块逆市大涨

- 千股暴跌8%!一年GDP增速一天跌完!

- 博时基金魏凤春:A股价值风格主线或持续

- 上投摩根核心成长李博:手机产业链长期机会可期

- 清科:上半年PE机构投出3000亿

随机图文

-

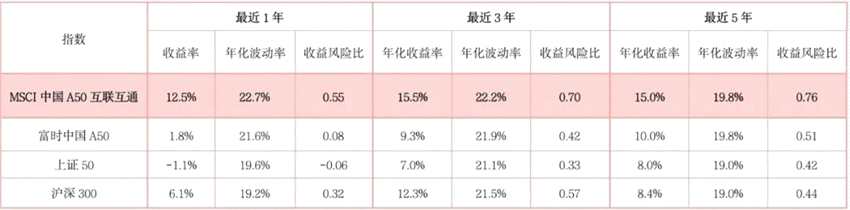

瞄准时代核心资产 ,投资中国的未来——这只“热搜”宽基指数产品为何值得买

近期,由全球知名指数编制公司MSCI推出的中国A50互联互通指数成为市场热议的焦点。10月18日,MSCI中国A50互联互通指数期货正式在香 -

杨德龙:价值投资者要赚企业成长的钱 不赚市场的钱

周一沪深两市维持震荡走势,上周A股市场整体上呈现出震荡反弹的走势,而前期建议大家逢低布局的白酒、医药、新能源汽车、光伏、医美等行业... -

乐视还钱贾跃亭出来:一场15分钟的股东大会 快把创业板压垮了

本文首发于微信公众号:中国基金报。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。不知道融创中国董事长孙宏斌... -

新富资本近三月业绩掉队 百亿私募一年两曝违规

(原标题:新富资本近三月业绩掉队 百亿私募一年两曝违规)近年来,随着私募行业队伍的不断“扩军”,不乏有许多出类拔萃的佼佼者显现。作... -

泓德基金邬传雁,首季逆市加仓电子元器件和港股消费电子龙头,10大重仓股仅调1只!

继张坤、谢治宇、刘格菘、傅鹏博、朱少醒等一众顶流明星公募披露一季报后,泓德基金明星基金经理邬传雁一季报也于4月22日亮相。天天基... -

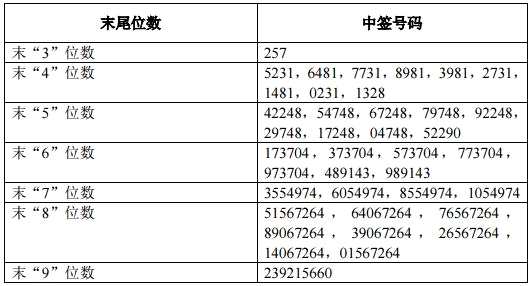

秦港股份网上申购中签结果出炉 中签号码共有502200个

摘要 【兑奖了】秦港股份网上申购中签结果出炉,中签号码共有502200个。 -

重阳投资王庆:经济活动年内或放缓到年底 明年初或企稳

炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!9月7日,2021新浪财经基金嘉年华线上举行,主题为“拥抱基金大时代,赋能 -

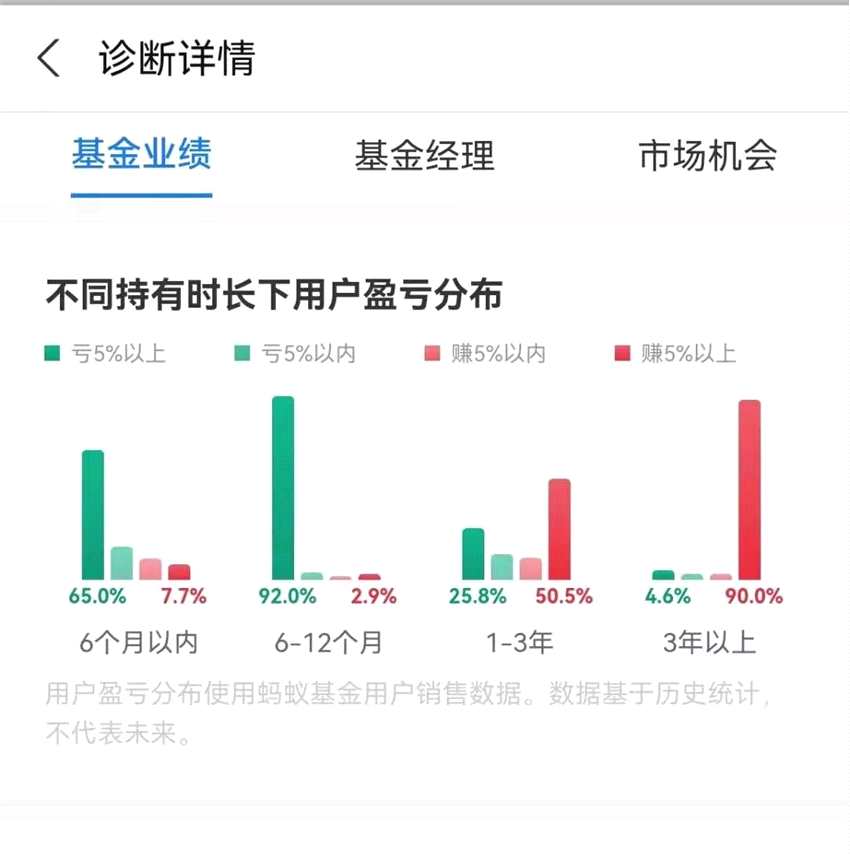

持有顶流基金经理的基金是什么体验?这些产品持有6~12个月,已有九成左右的人亏损!

顶流基金经理爱买消费,特别是白酒,这是很早之前就有的事,反过来消费股的长牛,也成就了这些顶流基金经理。但近期随着白酒、医药连续调整...