您的位置:首页 >行业观察 > 行业观察

肖风回归公募样本:浙商规模增9倍 产品收益平庸

![]() 2016-02-05 08:24:23

来源:采编

2016-02-05 08:24:23

来源:采编

简介:【肖风回归公募样本:浙商规模增9倍 产品收益平庸】提起大佬肖风,资管人士最先想到的身份便是博时基金创始人,去年初离开公募基金行业四年之久的肖

【肖风回归公募样本:浙商规模增9倍 产品收益平庸】提起大佬肖风,资管人士最先想到的身份便是博时基金创始人,去年初离开公募基金行业四年之久的肖风选择回归,接管当时规模仅有5个亿左右的浙商基金。时隔一年,如今的浙商基金规模已经突破100亿元,这一年里肖风招揽了多位原博时的老部下,并逐步完善公司的产品线,规模得以扩张,而肖风也在按照最初所设想的将他在大数据领域的资源带入浙商基金。(北京商报)提起大佬肖风,资管人士最先想到的身份便是博时基金创始人,去年初离开公募基金行业四年之久的肖风选择回归,接管当时规模仅有5个亿左右的浙商基金。时隔一年,如今的浙商基金规模已经突破100亿元,这一年里肖风招揽了多位原博时的老部下,并逐步完善公司的产品线,规模得以扩张,而肖风也在按照最初所设想的将他在大数据领域的资源带入浙商基金。但事物都有AB面,管理团队大换血的同时,人事动荡也随之衍生,而眼下都在被各家公司用滥了的大数据概念,浙商基金又如何“玩出”特色,也成为业内新的看点。

架构:招旧部换血管理层

“自从浙商基金大股东换成民生人寿,肖风接管浙商基金以后,可以说公司核心管理团队换了一大半,包括现在其他部门的七八成员工都是2015年新来的。”一位接近浙商基金的内部人士向北京商报记者透露。

尽管早在去年初肖风就已被传将执掌浙商基金,不过直到2015年3月18日,肖风担任浙商基金法定代表人、董事长的公告才正式对外披露。“一朝天子一朝臣”,每家公司股权结构、掌门人生变时,也势必会带来管理团队的动荡,浙商基金也不例外。

北京商报记者注意到,肖风执掌浙商基金后,首先便是对公司管理团队进行了大换血,招纳了一批与其曾共同在博时基金打拼的老部下。

2015年5月6日,浙商基金新任两位副总经理就位,分别为博时基金原投资总监、基金经理聂挺进和博时机构理财部原总经理沈阳,紧接着,博时基金原副总裁李志惠也加盟浙商基金,担任总经理一职。

“早在2014年初我就已从博时基金卸任,但发出邀请的是我无法拒绝的人。”李志惠也在一次媒体采访中坦言,而这个人也被业内猜测为肖风。除了核心领导班子外,在投研团队建设上,肖风也招揽了多位博时基金原经理、研究员等,如查晓磊、倪权生、唐桦等。

在业内分析人士看来,肖风招揽多位博时旧将,可以便于他和管理层之间更快地达成公司治理上的一致性,且颇有和昔日老部下再“创业”的意味。而肖风除了靠昔日博时的共事之情吸引了李志惠等追随者外,诱人的薪酬激励机制或许也是一大法宝。

聂挺进也曾表示,浙商基金借鉴了目前事业部机制的合理成分,并在股权层面创新合伙人机制,保障优秀投资管理人的激励。在保证了治理和机制问题之后,都认识到只有分享的合伙人文化才能保障组织不断成长。

但需要指出的是,在管理层团队大换血的背后,浙商基金也随之开启了新一波人事动荡。2015年1月,浙商基金原副总经理王茂根率先离职,3月原董事长、法人高玮也随即出走,紧接着原总经理周一烽也因个人原因离职。除了管理层外,基金经理投研团队的人员流失率更大,2015年张文洁、莫华寅、关永祥、姜培正、方维5位浙商基金原经理先后离职。

业绩:冲出来的规模

不可否认,肖风回归公募接管浙商基金的一年时间里,公司正逐步走向正轨,浙商基金的公募基金管理规模从2014年末的5.16亿元大幅扩张至2015年末的52.13亿元,同比增长超9倍,专户规模也增长至112.89亿元,而截止到2016年1月25日,公募基金规模已突破百亿元大关。

浙商基金公募规模得以扩张的主要原因,来自于对产品线的完善,2015年浙商基金发行了3只新产品,分别为浙商聚潮策略配置混合、浙商日添利货币、浙商惠盈纯债基,截止到2015年末,3只新产品的规模共计高达46.66亿元,占浙商基金公募产品总规模的89.5%。不过,北京商报记者注意到,在浙商基金规模扩张的背后,真正依靠投研能力实现增长的比例微乎其微,大部分是靠发行固收类产品而冲出来的规模。

数据显示,浙商基金发行的3只产品中,2015年5月4日成立的浙商聚潮策略配置混合,是1只低风险的打新基金,而另外2只去年12月成立的浙商日添利货币基金和浙商惠盈纯债基,也都是固定收益类产品。值得一提的是,在去年公募偏股型基金普遍赚钱的背景下,浙商基金却选择了保守,并没能充分利用上半年的大牛和年底的反弹行情,在偏股型基金产品线上进行布局。

此外,从浙商基金2011年、2012年期间成立的4只产品看,去年浙商基金的投研业绩也并不突出,数据显示,浙商基金旗下偏股型混基浙商新思维混合和浙商聚潮产业成长混合,2015年的收益分别为47.03%和56.71%,虽然跑赢同期偏股混合型基金44.78%的平均收益,但也并不算抢眼。而浙商基金旗下的债券型基金浙商聚盈信用债基金A、C份额去年还小幅亏损了2.9%和3.26%,跑输同期债券型基金10.48%的平均收益水平。

而略显平庸的投研能力,也让浙商基金原有的老产品在去年遭到了净赎回,数据显示,浙商聚盈信用债A、C份额净赎回了326.05万份,浙商沪深300指数分级基金净赎回了2143.38万份,浙商聚潮产业成长混合净赎回了1.47亿份。

改革:大数据实力成疑

在任职浙商基金董事长之前,肖风还有多个头衔,资料显示,肖风还现任中国万向控股有限公司副董事长、民生人寿保险股份有限公司副董事长、万向信托有限公司董事长、民生通惠资产管理有限公司董事长、通联支付网络服务股份有限公司董事长、通联数据股份有限公司董事长。离开公募基金的四年里,肖风真正付出精力去做的还是通联数据董事长的角色,也就是对大数据领域的研究。

“现在浙商基金也没办法走追求规模的道路,要走有特色的道路,可以考虑通过大数据促成发展。”去年初刚刚被传接管浙商基金时肖风如是说道。

而对于大数据应用到浙商基金的具体方案,李志惠曾表示,浙商基金将致力于充分利用大数据,来实现自主建设的智能投研平台和资产管理行业的完美结合,在下一个时代潮流到来之前抢占风口。大数据不仅会彻底颠覆研究员的工作模式,而且会改变各个领域研究的逻辑。未来,在大数据的支持下,研究员将不会成日疲于奔命在实地调研之中,对投资标的数据真实性的判断力、对数据背后价值的分析能力以及利用大数据形成投资逻辑的能力将成为考验研究员功力的标准,并进一步影响到资产管理公司对研究员的布局。

此外,上述接近浙商基金的内部人士也猜测,下一步在基金产品研发上面,浙商基金或许会引入通联大数据,毕竟从去年以来各大基金公司都在开发相应的大数据基金,未来浙商基金或许和通联数据之间也将有所尝试。

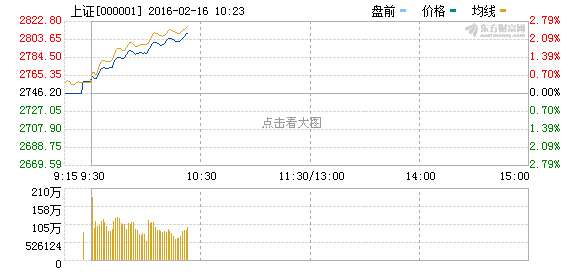

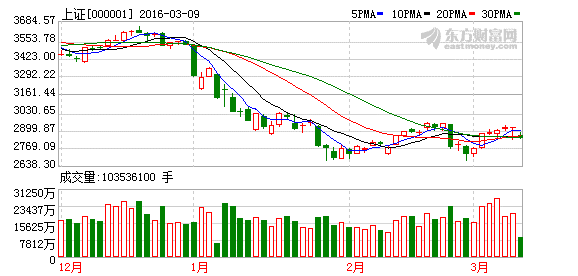

北京商报记者注意到,目前市场上已经成立的大数据基金已经多达12只,但从过往业绩上看,表现并不尽如人意,尤其是在股市震荡期间抗跌性极弱,如广发百发100指数A今年以来跌幅高达27.37%,跑输沪深300和同类平均,而博时中证淘金大数据100、南方大数据100指数基金今年以来的跌幅也超过22%。

由此不难看出,被市场热捧的大数据基金并无太多真正的选股实力,概念和噱头的成分更多,那么未来浙商基金将如何研发出更具选股能力的大数据产品,又将如何用大数据颠覆既有的基金公司投研流程,提高投研实力,也画上了新的问号。

相关文章

- 肖风回归公募样本:浙商规模增9倍 产品收益平庸

- 私募基金:止跌信号显现 红包行情谨慎看待

- 社保三个月斥资23亿投定增 涉及16股(名单)

- 地方债供给节后即将开闸 机构看好配置交易价值

- 基金打新有诀窍 5亿元为最优规模

- A股大幅震荡 债券基金尽显避险优势

- 机构投基策略曝光:合理配置四大类产品

- 两会前A股易涨难跌 逢低布局优质基金

- 年报透露一批牛散最新动向:徐开东押注*ST京蓝

- 进可攻退可守 震荡市保本基金发行升温

- 保本基金逆市“日光” 基金公司严防死守“保本”

- 春节货基理财热度不减 收益走低成零钱投资宠儿

- 天天基金日报(02月02日)

- 房贷新政出炉 哪些地产公司孕育红包行情

- 打新基金逆袭 光大欣鑫A今年狂赚52%

- 去年共发阳光私募1.62万只 同比增近两倍

- 1月公募基金集中抢发“红包”近500亿

- 多利好叠加行情远未结束 虚拟现实高送转获青睐

- 借两类基金布局股息率超4%的35只股票

- 股市波动向实体经济蔓延 股东遇无券可补窘境

随机图文

-

成都购房再出新规 首套房首付比例最低三成

【成都购房再出新规 首套房首付比例最低三成】记者今8日晚间获悉,多家银行收到《四川省商业性个人住房贷款最低首付款比例调整方案》,四... -

2019年基金经理变动档案:96家公司233人离职 “业内跳槽”成为新主流丨基金经理X档案

由于私募基金行业转为“红海”,经营门槛及展业难度快速上升,加上太多不成功的“奔私”案例以及公募激励机制日渐完善,2019年基金经理更多... -

深耕ESG理念!南方基金发布国内公募基金首份ESG投资年报,斩获多项ESG殊荣

南方基金持续推进ESG投资理念与公司经营、投研、产品布局深度融合,并启动业内首个碳中和行动方案。南方ESG主题A今年以来、近一年、成立以来表 -

诺德基金:成也债券,败也债券!风险平价何去何从

在大类资产配置策略中,风险平价策略通过让投资组合中每一种资产的风险暴露都相等,来实现投资组合风险结构的优化。风险平价策略被很多机构... -

机构在疯狂对倒迅游科技 基金咋办

-

天天基金债券市场周报(2017年03月26日)

摘要 【天天基金债券市场周报(2017年03月26日)】上周可转债跌多涨少,表现略逊于 -

年末清盘潮来袭!机构持有人跑路,ESG龙头ETF上市不到半年闪电清盘

年末基金清盘按下快进键。Wind统计表明,截至12月19日,当月共计有19只基金(A C份额合并计算为一只,以下同)宣布清盘,今年来清盘基金 -

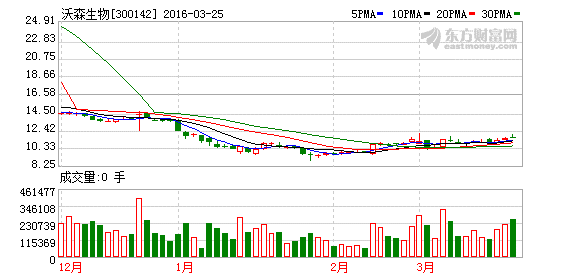

沃森生物深陷疫苗案 一堆基金踩雷紧急下调估值

【沃森生物深陷疫苗案 一堆基金踩雷紧急下调估值】有基金业分析人士告诉记者,目前基金公司只是砍了沃森生物3个跌停的估值,如果疫苗门事...