您的位置:首页 >行业观察 > 行业观察

董希淼:降息之后再谈资产配置

![]() 2015-05-12 09:29:15

来源:新浪财经

2015-05-12 09:29:15

来源:新浪财经

简介:央行又降息了,股市又大涨了。投资理财,是该买股票还是选基金?未到期的存款,要不要提前支取?在“全民理财”的今天,这样的问题经常困扰着投资者。

央行又降息了,股市又大涨了。投资理财,是该买股票还是选基金?未到期的存款,要不要提前支取?在“全民理财”的今天,这样的问题经常困扰着投资者。

事实上,无论投资哪一类资产,对于绝大多数投资者而言,理财的目的是简单而相似的,即实现个人资产保值与增值,在可以承受的风险范围内实现投资收益最大化。而资产配置好坏对收益率情况影响巨大。

资产配置

对收益率影响大

美国学者Gibson在1986年的研究表明:投资收益的91.5%由资产配置决定。也就是说,剔除资产配置所产生的收益,具体的证券品种选择、择时操作以及其他因素所带来的投资收益占比重不足10%。

国内市场有效性不及美国市场,相关研究的结论大多支持70%左右的投资收益来自资产配置。例如,此前上海申银万国证券研究所在《中国资产配置体系研究与构建》的研究中,跟踪我国2002年~2006年间的93只基金的季度数据,发现基金实际收益率的86.9%是由基金的资产配置所决定。

这样的研究结论,与很多人想象中的想法很不一样。比如在股票投资中,很多人认为对个股的选择、买卖股票的时机以及对市场走势的分析等因素才是重要的。其实,这些因素在短期看,可能是比较重要的,但长期看,只有资产配置这个因素才是决定理财投资收益率的最重要因素。

资产配置就是根据投资者本身对收益的要求、自身的风险承受能力,以及市场形势的分析和判断进行有效大类资产比例划分。而在某类资产中具体选择哪个品种、进入和退出的具体时点选择、方式选择,并不是资产配置所关注的重点内容。

三大原则

在我国,绝大多数普通投资者,基本上没有资产配置的理念和行为。国内的各类提供理财工具和理财服务的金融机构,也较少从资产配置角度为投资者提供理财产品和服务。面对形形色色的理财产品和五花八门的投资渠道,普通百姓理财投资要走出误区,重要的就是要进行资产配置,通过科学合理的资产配置达到理财投资目标。以下有三个原则可供参考:

首先,在理财投资中要认识资产配置的重要性。既然投资收益的绝大多数来自于大类资产配置,那么在作出投资决策的时候,大部分时间和精力就应该集中于此。

但实际的情况是,很多人花费相对比较多的时间和精力,考虑应该买入哪只股票、什么价位买入、什么价位卖出的问题。就像在商场购物时,试了两件衣服,老板热情地问,“买红色这件还是绿色那件?”消费者往往会欲脱口而出“红色”(或绿色)。实际上,我们首先要考虑的是要不要买衣服,而不买哪件的问题。更何况对股票的选择,本身就非常复杂,对专业性和时间要求比较高,普通投资者本来就难以做到。

其次,辩证地把握资产配置与分散化投资的关系。有些人看似很重视资产配置,表现之一就是完全的分散化投资,将自己的资产在各大类的资产、产品中平均分配。投资是概率事件,投资的本质就是不断地提高赚钱概率而降低赔钱概率的过程。而简单地分散化投资,对不同投资赚钱的概率大小并不作区分,只是寄望于某些品种的上升来抵消某些品种的下降,通过社会整体进步获得平均回报率。

而资产配置追求的是“提高确定性”,也就是在当时的情况下,分析各类资产赚钱概率的大小,对于赚钱概率大的资产,加大配置比例;对于赚钱概率小的资产,要降低配置比例甚至不予配置。比如,在2008年下半年,经历了风险洗礼的股市投资者如果仅仅是分散化投资,依然不能避免亏损;而如果选择将大部分资产配置于赚钱概率很高的债券相关产品,则收益率会令人满意。而现在,在资产配置中提高权益类资产(比如股票)的配置可能是明智的选择。

第三,对自己理财投资的行为和结果负责。有专家理财,普通百姓还需要费时费力地自己进行理财投资吗?前面已经说过了,决定投资者的投资收益是资产配置,是不同情况下个人资产在各大类资产之间进行分配和转换,决定90%以上的收益。

再来看一下,对投资者来说,你的证券公司客户经理可以帮你购买国债吗?你的基金公司理财顾问可以帮你购买黄金吗?这些专业人士虽然有一些优化设计过的产品,可以在一定程度上帮助实现资产的配置,但依然无法逃脱行业和个人的固有限制。这就需要投资者作出在不同产品间转换的决策。依靠投资者自己的分析和判断,结合自己的需要完成最终的资产配置。在我们的投资决策中,我们可以借助专业人士的力量,但不要迷信于某一类“专家”。

资产配置是普通投资者理财的关键所在,所包含的内容绝非上述几个简单的原则所能涵盖。

投资最忌讳的是,将全部资产投资于单一类型资产。在多样化的投资组合中,任何单一资产的波动,都不至于对整体造成更多影响。普通投资者更熟悉投资股票或股票型基金,其实存款、国债、货币型基金等低风险产品也应有一定的投资比例,以降低整个投资组合的风险程度。

对理财规划师而言,应该分析客户自身需求与和资产配置策略的匹配程度,并进行日常监督和定期审查。一个优秀的资产配置方案,永远不能偏离客户的自身需求。所以,无论客户有10万元还是1000万元的资产可用于投资,理财规划师在为他们做需求分析时,要坚持三条:第一,在众多的资产类别中,什么是最适合客户的组合;第二,何时应适当改变现有组合内容;第三,何时应适当改变目标组合内容。进而配合资产配置策略的灵活运用,使客户实现他们的财务目标。

相关文章

- 董希淼:降息之后再谈资产配置

- 私募基金周报:上周各类型产品均跑赢沪深300指数,跑输创业板指

- 全球资金流向周报:中国基金流入继续回升,欧洲债券基金风波不断

- 分级基金数据日报:A股险守4300

- 基金:短期可能存在回调风险 青睐低估值蓝筹

- 场内基金周报:A股ETF净申购34亿份,成长风格无一净申购

- 供需关系影响A类份额的投资机会

- 众禄:年报基金持股的五大特点

- “50朋友圈”交易策略之二:50ETF与50指数成分股套利机会挖掘

- 上投摩根:牛市后半程 投资要把握好大方向

- 基金仓位监测周报:整体仓位先降后升,混合型基金大幅减仓

- A股趋势向上 长牛行情依旧可期

- 兴业支点分级基金策略周报

- 分级基金跟踪日报:分级A价格波动加剧,成长风格分级B大幅反弹

- 迷你基金:转型、清盘步伐加快

- 众禄:大数据基金纷涌而至 六大鲜明特点

- 前海开源邱杰:机构投资者做定增更有优势

- 定量研究:市场仍持谨慎,分级交投清淡

- 众禄基金:A股如火如荼 信息产业受青睐

- 交银施罗德基金陈孜铎:新牛市新逻辑

随机图文

-

长城基金向威达:坚定信心 后市或继续震荡上行

继5月权益市场震荡回暖之后,6月的A股再度呈现横盘震荡格局,市场悲观论调似乎又占了上风。对此,长城基金(博客,微博)首席经济学家向威达表示, -

华南一家大基金减仓10% 仓位降至不足六成!外资更是两日甩卖200亿

券商中国记者获悉,华南地区一家大型基金人士证实已减持大约10%的仓位,基金持仓比例已降至不足60%。数据也显示,7月15日、14日两日的北向 -

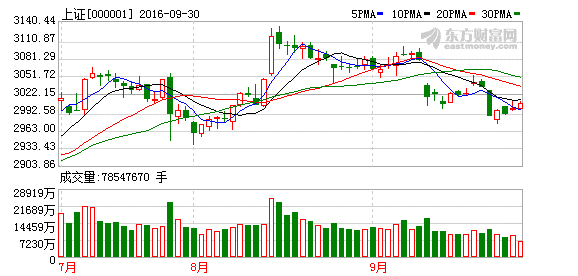

节后股市三大猜想及应对策略:A股或大概率上涨?

【节后股市三大猜想及应对策略:A股或大概率上涨?】分析认为,一系列重磅宏观经济数据都将在10月初逐步发布,经济增长预期乐观;10月A股解禁市 -

周小川IMF演讲全文:把握好多目标货币政策

【周小川IMF演讲全文:把握好多目标货币政策】今天我主要介绍了中国央行的多目标货币政策框架的背景和选择的理由。当然,这种选择不可能只... -

哪些基金更“耐摔”?哪家基金长期绩优?五大维度评选 5年“王者”重磅出炉!

今年以来,A股市场受多重因素影响呈现震荡下行态势,上证指数一度跌至3023 3点。权益类产品表现普遍不佳,截至3月30日,积极偏股型基金年内 -

2021年第二季度西部利得汇逸债券A基金重点卖出哪些股票?2021年第三季度持仓了哪些债券?

2021年第二季度西部利得汇逸债券A基金重点卖出哪些股票?2021年第三季度基金持仓了哪些债券?南方财富网为您整理的西部利得汇逸债券A基金债 -

一只增持茅台另一只却减持 张坤两只代表基金操作为何相反?

多只基金一季报的披露,也让“千亿顶流”张坤最新持仓随之曝光,而他这次的调仓路径却颇有些不同。白酒向来是易方达的经典持仓,公司也因此... -

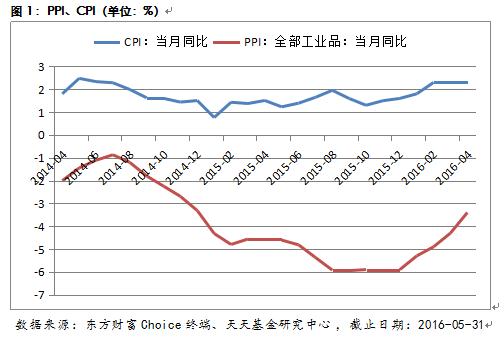

天天基金六月份优选基金

一、5月宏观经济回顾5月在“权威人士解读经济形势”、“美联储鸽派女王发出鹰派言论”这两大重要事件映衬下,宏观经济数据对于市场影响显得...