您的位置:首页 >投资创新 > 投资创新

一大波“妖券”落幕 这类基金明年还能火吗?

![]() 2020-12-15 22:17:00

来源:中国证券报

2020-12-15 22:17:00

来源:中国证券报

简介:一大波“妖券”落幕,这类基金明年还能火吗?徐金忠 万宇去年收益率排名前20的债基中,有16只可转债基金。而今年,截至12月14日排名前20的

一大波“妖券”落幕,这类基金明年还能火吗?

徐金忠 万宇

去年收益率排名前20的债基中,有16只可转债基金。而今年,截至12月14日排名前20的债基中仍有一半可转债基金。从“妖券”不断到规范发展,可转债明年该如何布局?

基金经理表示,可转债的投资需要平衡股性和债性,盯紧正股表现、转股价等因素。明年的可转债市场需把握阶段性和结构性机会,并保持一定的行业分散度,减小回撤。

基金经理“把玩”可转债

12月15日,可转债市场热点不少,银河转债、英科转债、永兴转债、蓝盾转债、小康转债等个券涨幅居前。以英科转债为例,当日,个券上涨8.45%,成交金额高达36.86亿元。不过与此同时,鸿达转债、广汇转债、天创转债、文科转债、搜特转债等个券跌幅居前,鸿达转债当日个券下跌21.90%,成交金额为21.85亿元。

Wind数据显示,今年以来截至12月14日,可转债指数今年以来的涨幅为16.67%,拉长统计时间,从去年初至今,可转债指数的涨幅已经高达50.70%。“今年以来,可转债市场经历了一系列的变化。从上半年可转债市场的疯狂,演变为此后监管机构对于个券的监管跟进,为市场降温。近期,市场资金则进入年终模式,在投资上的分化比较明显。”一只可转债基金的基金经理表示。

回顾发现,今年前三季度,可转债市场中“妖券”不断,一时间可转债市场的财富效应吸引了大批投资者蜂拥而至。随后,在今年10月,证监会发布了《可转换公司债券管理办法(征求意见稿)》(以下简称《办法》)及其配套说明,向社会公开征求意见。《办法》作为针对转债品种的专项法规,填补了此前转债发行和交易无专门法规可依的空白。以《办法》为指导,后续相关细则有望陆续出台,转债市场将进入一个更加规范发展的新时期。从具体内容看,《办法》共包括八章37条,从发行条件与程序、交易转让、信息披露、转股、赎回与回售、可转债持有人权益保护等方面对现行规则进行了规范和完善。

上述基金经理表示,此前,可转债市场是相对远离普通投资者的“小众市场”。“在以机构投资者为主的阶段,可转债市场更多是投资配置的标的,随着可转债市场机会被越来越多的投资者发现,交易型的投资策略开始在可转债投资中蔚然成风。不过,对于公募基金来说,可转债市场仍然是一个配置型的产品,交易策略仅仅是其中很小的一部分。”

可转债基金“霸榜”

可转债市场近年来的升温,让可转债基金在债券型基金中独领风骚。根据Wind统计,截至12月14日,今年以来收益率排在前20的债券型基金中,有10只可转债基金。

具体来看,104只可统计的可转债基金中(不同份额分开统计),90只基金今年以来录得正收益,平均收益率为9.10%。其中,有3只可转债基金收益率超过30%,收益率最高的可转债基金南方昌元可转债A今年以来的收益率达31.72%,鹏华可转债紧随其后,今年以来的收益率达31.51%。此外,还有华夏可转债增强A、广发可转债等8只可转债基金收益率在20%-30%之间。

去年,可转债基金更是呈“霸榜”之势,收益率排名前20的债券型基金中,有多达16只可转债基金。可统计的76只可转债基金中仅有3只没能取得正收益,平均收益率达18.24%,14只可转债基金收益率超过30%,收益率最高的南方希元可转债达38.95%。

虽然在债基中脱颖而出,但相对此前疯狂的可转债个券行情,可转债基金显得“不温不火”,净值表现并未能体现个券的狂热景象。究其原因,据基金行业人士介绍,可转债指数和可转债基金,大多是选择流动性较好、规模较大的可转债品种,而市场爆炒的可转债品种,其总金额都非常小。“炒小炒新炒差的路径,在可转债市场也有表现,对于这部分机会,公募基金大多选择不去参与。在公募基金的分析框架中,可转债的投资仍然需要平衡股性和债性,盯紧正股表现、转股价等的因素,所以相对是一个比较模式化的投资逻辑。”

把握阶段性和结构性机会

站在当前的时点,可转债明年的投资机会如何?广发可转债基金经理吴敌表示,当前股性仍是大多数可转债涨跌的决定性因素,因此明年可转债的表现仍取决于权益市场表现。“总体来看,我个人对明年市场不悲观,整体收益率可能低于过去两年,但不乏阶段性和结构性机会。”从可转债和股票的相对收益角度,历史经验是可转债在熊市末期和牛市初期可能跑赢股票,牛市中后期和牛熊转换阶段跑输股票,因此中短期来看转债在涨幅上仍是跟随股票。

“整体可转债的绝对价格和转股溢价率均处于历史中位数以上。由于近年来可转债市场扩容明显、标的的深度和广度明显提升,所以还是有很多具有良好性价比的可选标的。个券来看仍有大量标的绝对价格和转股溢价率均于与合理区间,具有挑选和投资价值。”上海一家基金公司的基金经理表示。

吴敌还表示,股性转债值得关注,流动性温和收紧的背景下,科技、消费的估值有望得到维持,景气度超预期的板块获能获得阶段性超额收益,关注高端制造、新能源、医药、食品等板块的转债正股;周期板块应该有下半场,跟踪等待合适时机;在海外需求恢复增长、投机性库存消化后,内外需将共同推动商品价格上涨。同时,明年将更加关注低价转债,持续关注转债个券定价被低估的机会,在严控信用风险的前提下,精选基本面良好的品种参与。

他也指出,为尽量减少回撤,在重点持仓品种的选择上,他会保持一定的行业分散度,避免单一行业的过度风险暴露。如果涨幅过大或宏观市场环境发生变化,股性转债持仓的预期收益率下降,将相应持仓置换为预期收益率接近的低价转债,后者在下跌中的回撤会相对较小。

相关文章

- 一大波“妖券”落幕 这类基金明年还能火吗?

- 华商基金李双全:券商板块今年严重滞胀未来或有集中表现

- 从0到18万亿元 公募基金正道致远

- 上市仅8天 华夏科创50ETF规模突破100亿元

- 摩根士丹利华鑫基金王大鹏:立足深度研究 把握内需增长机会

- 南方基金将于下周正式发行南方产业升级基金

- 11月22日晚间上市公司重要公告汇总

- 专家建议金融机构从碳排放强度等多维度分析资产配置风险

- 钟蓉萨:要注重系列基金 保持风险收益特征的一致性和稳定性

- 19只基金近两年收益翻番 华夏基金主动权益投资大爆发

- 最“差”基金榜:十年12只公募基金仍在亏损

- 7座大奖诠释实力 华安基金老将杨明再度挂帅

- “固收++”为绝对收益投资添利器

- 2020年,已有808家基金“销声匿迹”

- 天弘基金周期策略“吃透”顺周期行情 提前捕获翻倍牛股长安汽车、北新建材

- 冯蕾:养老投资者更易接受收益好回撤小的产品

- 直播带货3天卖出百万元假口红 假大牌口红进价5-20元不等

- 许小林:医疗健康领域活跃度持续升温

- 景顺长城基金:2021年市场风格再平衡 低估值+盈利改善是核心配置思路

- 深化金融改革开放 推动形成新发展格局

随机图文

-

九泰基金刘开运:用中长期视角看待投资,寻找符合自身理念的公司

作者丨雷达君编辑丨播种基审核丨投基君定向增发是上市公司融资方式的一种,是指上市公司向符合条件的少数特定投资者非公开发行股份的行为。... -

广发添财90天滚动持有债券基金今日首发,募集截止日为8月13日

7月14日,资本邦了解到,广发添财90天滚动持有债券今日发行,基金全称为广发添财90天滚动持有债券型证券投资基金A、广发添财90天滚动持有债 -

蚂蚁财富称榜单排名存“工作失误”,被“摘牌”的葛兰旗下基金年内已跌超20%

“明星”基金经理葛兰管理的中欧医疗健康混合C在支付宝周销量排行榜“摘牌”一事仍在发酵。在前一日回应称“蚂蚁财富金选榜单里的’周销售... -

“站得高摔得重”或致公募重仓股“多杀多”,A股今年还能不能抄作业?

2022年元旦以来,连续下跌的A股,让市场期待的春季行情迟迟没有出现。春节后的首个交易日,虽然沪深300指数、上证指数上涨1 54%、2 0 -

智能化造就新一轮投资盛宴 华夏智能车ETF5月21日上市

数据显示,2021上海车展共有165款新车亮相,其中纯燃油车有81款,占比已不足一半,纯电动、插电混动、非插电混动等类型的汽车成为车展当之无 -

基金要当心患上“富贵病”

【缘木求鱼】身上有“富贵病”的机构,起码态度有问题,由此引出的风险往往不可控。木木“嫌贫爱富”、“雪中不送炭,锦上总添花”,是人们... -

打折卖基金的账该怎么算?

今年夏天,在招商银行(600036,股吧)的表率下,【平安银行(000001)、股吧】(000001,股吧)、中金公司、建设银行(60193 -

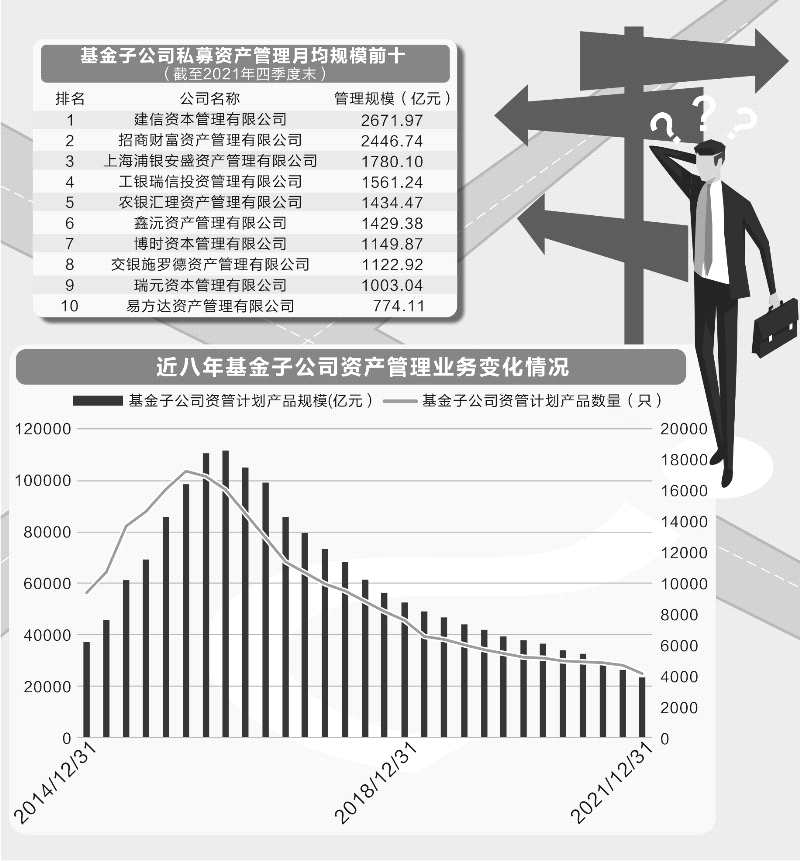

11万亿规模缩水近八成 基金子公司待破局

裴利瑞 制表 陈锦兴 制图证券时报记者 裴利瑞 陈书玉“风流总被雨打风吹去”,从首批基金子公司获批成立,到第一家基金子公司解散注销,仅仅