您的位置:首页 >行业观察 > 行业观察

工银瑞信张洋:成功的“固收+”产品关键是做好波动和收益配比

![]() 2020-12-08 19:10:50

来源:互联网

2020-12-08 19:10:50

来源:互联网

简介:今年以来,“固收+”产品热度持续高企,年内整体新发募集规模已超3000亿,成为历史小高潮。“固收+”产品究竟是如何运作?这类产品是否适合20

今年以来,“固收+”产品热度持续高企,年内整体新发募集规模已超3000亿,成为历史小高潮。

“固收+”产品究竟是如何运作?这类产品是否适合2021年市场?拥有5年以上“固收+”实战经验、工银瑞信聚利18个月定开混合拟任基金经理张洋表示,“固收+”这类产品要“积硅步以千里”,注重风险控制,追求绝对收益。2021年市场股债均有机会,正适合此类产品运作。

“固收+”要将风控放在首位

谈及运作“固收+”的感受时,张洋直言,“过去5年,无论股市,还是债市都有较大波动,甚至出现极端行情,而这期间最大的感触是‘固收+’产品一定要注意控制波动、控制风险。”

张洋具体解释道,“固收+”产品是将大部分仓位放在稳健的固定收益类资产上,用小部分仓位去配置权益类资产等,以期获得相对更高收益。“固收+”在增强收益的同时也加大了波动,权益类资产的波动水平天然高于债券类资产,一个成功的“固收+”产品关键是做好波动和收益之间配比,在波动不大的情况之下做出更好的收益。

“固收+”产品的波动体现在两个方面,张洋表示,一是回撤水平,也就是实际从最高点到最低点的波动水平,我希望能够控制回撤,幅度不要太高;另一方面是看在不同市场环境下的收益分配的均衡性的表现,如在股市不好的时候,投资者会希望能借助于大部分的固收投资熨平净值的波动,因此固收+产品在不同类型市场当中收益,至少保持一个相对来说比较均衡的,均匀的分布。

张洋总结称,《孙子兵法》曾说,“善者之战,无奇胜,无勇功,无智名”,意思是真正会打仗的人去打仗,并不追求在特别极端之际获得特别极端的成功,而是尽力将风险最小化。后来曹操总结为“善战者无赫赫之功”。其实这句话正是运作“固收+”产品所希望达到的境界——不去追求特别大、特别高的胜率,而是追求均匀的、大概率的正确,也就是“积跬步以至千里,积小胜为大胜”,通过不断对市场做增强,为投资者打造具有全天候收益特征的固收+产品。

实现“全天候”目标

要达成“全天候”目标——无论市场怎么波动都能获得较稳健的收益,并非易事,而张洋有自己的方式。

“熨平收益率波动最关键的也是最重要的一点,就是要利用大类资产配置板块之间的轮动和板块之间的互补。”张洋表示,通过分析经济基本面等众多市场情况,做大类资产配置或板块的预判,通过预判能为“固收+”产品收益率带来“全天候的增强”。他表示,比如2018年是股票熊市、债券牛市,而在全天候框架之下操作上是降低权益仓位,增加债券投资持仓、提高债券久期。正是在这一操作下,张洋所管理基金两只偏债混合型基金均在2018年这样相对不太好的市场中,获得了较好的正收益。

张洋进一步表示,通过对行业盈利水平、景气度高低等判断,也可以分析板块的轮动寻找到投资机遇。比如2014年、2015年的牛市、和2016年、2017年的牛市、2019年的牛市,这三个牛市中的涨得多的板块是差异很大的。而通过深入研究分析基本面框架选等做好板块预判,就能保证在不出现特别极端行情的市场之下,能够获得“全天候”的稳健收益。

在仓位选择,张洋也颇有思考。在他看来,“做每个选择、每个策略之际,自己要清楚虽然可以努力做到大概率正确,但很难100%正确,因此在做判断之前要了解这个判断可能会错,以及了解即使出错,所需要承受的是能够可以承受的代价。”因此,在仓位选择上,他作为一位保本基金出身的基金经理,天然注重“安全垫”概念——投资上会首先去衡量安全资产能够带来的收益率,在此收益率基础之上,结合回撤目标来考虑仓位水平,会科学、审慎的做权益投资,而并非看多股票就一定满仓。

同样,在债券投资上,也会根据安全垫的资产,拟定投资能够接受的最大回撤,进而去拟定债券投资仓位。

而对于股债之间的配比多少最适合?10%股票+90%的债券?20%股票+80%的债券?对于这个投资者关心的问题,张洋分析表示,运作“固收+”产品的背后实际上追求在波动不大的情况之下做出更好的收益。而波动背后体现的是风险控制,这要求整个组合净值波动率控制在一定的范围之内,这样自然传导到投资上是“对于波动率较大的资产少配一点,对波动率较小的资产就要配得多一些”。因此,从历史角度看,风险中性之下股债之间配比大概二八是“黄金比例”。

不过,张洋表示,近两年随着A股机构投资者占比增多,上市公司质量提升,资本市场更健康发展,股票波动率正在逐渐下降,未来A股市场波动率中枢越来越小的,因此以后权益投资比例在“固收+”资产当中可适当有提升,比如从“二八”提升到“三七”。而他即将管理的工银瑞信聚利18个月,最高股票仓位可达到30%,正是顺应这一趋势。

明年市场适合“固收+”

谈及2021年市场,张洋认为,明年股市、债市均有机会,正适合“固收+”产品运作。

“明年从大类资产角度来说,不管是大类资产还是大类资产内部的板块轮动,都会有一些变化,而固收+产品能更好地把握住资产之间轮动的变化,在这个时间点是比较适宜布局这类产品。”张洋表示,希望能通过研究、仓位控制、交易纪律,大概率抓住大类资产拐点的同时,不发生更多回撤,希望能给投资人带来比较好的收益体验。

张洋进一步表示,从长期来看,全球经济增长动力相对匮乏,而中国是全球范围内“唯一的亮点”,目前中国债券收益率水平比其他欧美国家收益率更高一些,也反映出我国能有正常化货币政策、较好的经济增长水平。“全球经济增长水平处于下降过程中,尽管绝对水平上中国依然是更高的,而从长期角度出发,中国无风险利率、债券收益率水平可能也会随着全球趋势下降,因此固收领域长期上机会较大。”

“而从估值角度出发,在无风险利率下降背景下,当借贷成本特别低,真正能够实现增长,或者真正能够有比较强护城河去赚钱的一类好公司,市场会给予它更高的估值,这一现象在欧美市场收益率下行过程中也发生过。”张洋表示,因此从长周期角度看,“固收+”产品一方面可以赚到整个债券收益率下行的收益,另一方面能通过积极投资一些相对来说护城河高、有稳定赚钱能力的公司,可以“赚到”股债两边收益。

此外,对于近期颇受市场关注的信用债违约事件,张洋也不回避的表示,“固收+”产品也非常有利。第一,目前“固收+”产品多为偏债混合类型基金,这类对于债券仓位没有强制要求,在特定情况下甚至可以不配债券,因此配置上更为灵活。第二,工银瑞信基金拥有强大的信用评级团队,会内部对每个信用债有评级,内部有优、良、中、限制、禁止的内部评级制度,持仓之后还会每隔一个月进行跟踪评级,非常严格的信用评级让“踩雷”风险降到最低,本身也不会冒信用风险去做投资。第三,“固收+”产品运作会进行设置安全垫,在实际操作中,会配置中短期高等级信用债或者利率债,是能够控制住信用的风险。

相关文章

- 工银瑞信张洋:成功的“固收+”产品关键是做好波动和收益配比

- 顾耀强:以成长型公司为主要持仓 立足基本面研究动态优化组合

- 杨嘉文: 增持高性价比的电子、计算机和轻工制造行业

- 今年以来券商承销债券规模逼近10万亿元

- 50秒看完A股市值增长排行榜

- 简评:从三季度货币政策执行报告看人民币汇率

- B份额注销 五只创新未来基金继续封闭运作

- “绝对收益名将”李双全再发新品 华商景气优选混合11月23日盛大开售

- 媒体:从“盈利”到盈利 拼多多还要走多远

- 鹏华基金蒋鑫:优选具竞争优势标的 分享企业长期成长红利

- 博时基金魏凤春:A股短期维持震荡 传统低估值蓝筹对长线资金依然有吸引力

- 12月9日晚间上市公司重要公告汇总

- 数字经济潮流势不可挡 安全体系需与时俱进

- 公募基金积极布局新经济 “Z世代”消费来临

- 刘格菘看好高端制造睿远调研农业建材,爆款基金2021亮剑

- 南方阿尔法即将于1月11日起发行

- 存量分级基金告别市场进入“读秒”阶段

- 银行螺丝钉:这样买基金,才能赚更多

- 发挥公募基金专业优势 推进养老金第三支柱建设

- 前11个月公募成绩单出炉!冠军争夺战进入最后一个月倒计时,谁会是最后的冠军?

随机图文

-

多只收益率超80% 主动权益基金前7月业绩张榜

A股市场在波动不断的背景下结束7月的行情。公开数据显示,截至7月末,A股三大股指当月纷纷下跌。在上述背景下,主动权益类基金的业绩表现也... -

天士力去年净利预增逾110%,长期价值突显

1月28日晚间,天士力(600535)(600535)发布2021年年度业绩预增公告,公司预计2021年度实现归属于上市公司股东的净利润为2 -

168家机构集体调研这家公司!明星基金经理提前开工,还把债券基金经理也吸引了过来!

今天是虎年的第一个交易日,也是春节长假后的第一个正式工作日,不过每经记者注意到,在昨日(2月6日),不少基金经理已经提前忙活了起来,... -

一季度权益基金几乎全线沦陷 期内募集规模骤减近8000亿

受疫情反复、地缘冲突的袭扰,令投资者颇感烦心的一季度终于“收官”。开年以来,两市在跌跌撞撞中前行,各大指数如同坐上“过山车”般起起... -

盈科资本完成新一期50亿元基金募集

据投资界报道,盈科资本完成新一期基金募集,基金规模为50亿元。据悉,本基金重点将聚焦上市公司定增机会,在包含一级半市场在内的全市场寻... -

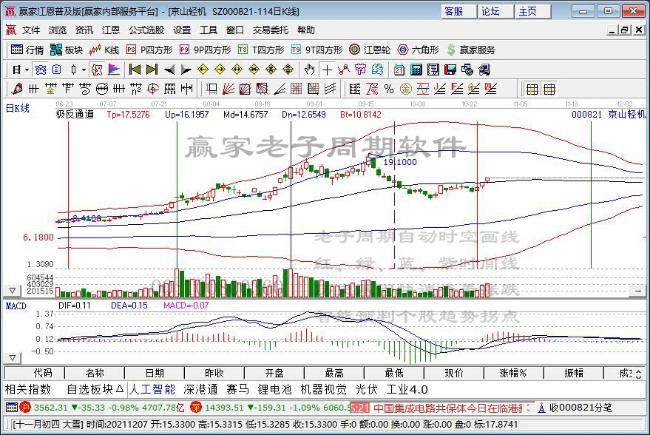

50秒看完A股市值增长排行榜

时至今日,沪深两市上市公司数量已增至4000余家,各公司上市至今股价起起伏伏,市值也随之有增有减。以目前A股市值首位的贵州茅台为例,上市之初 -

疫情令人郁闷,新能源充满希望!

春天——霍家将摄这个周末,中国的疫情似乎并没有放缓脚步,尤其是中国最大的、最具经济活力的城市上海,向来以精准防控出名的大城市,最新... -

杨德龙:区别投资中的真风险和假风险

1月12日周三,沪深两市出现普涨的走势,结束了之前连续六个交易日的调整,应该说今年开局不利。多数去年涨幅较大的板块出现了大跌,而低估...