您的位置:首页 >投资创新 > 投资创新

视频|浙商基金聂挺进:公募REITs和养老FOF未来5年会有大突破

![]() 2020-11-02 19:19:41

来源:新浪财经

2020-11-02 19:19:41

来源:新浪财经

简介:10月28日,第二届新浪最佳分析师颁奖盛典圆满落幕。浙商基金总经理聂挺进先生出席盛典并接受了新浪财经专访。他表示,公募基金迎来了一次难得的发

10月28日,第二届新浪最佳分析师颁奖盛典圆满落幕。浙商基金总经理聂挺进先生出席盛典并接受了新浪财经专访。他表示,公募基金迎来了一次难得的发展机遇,就具体产品,一个公募REITs,一个是养老FOF这两个产品未来会是一个非常大的空间。对于2020年和2021年,这两年时间对于公募基金及这两类产品而言是挺关键的。

他还表示,,权益基金最大的症结整个基金持有人的财富体验不太良好:基金赚钱基民不赚钱。外部跟我们行业生态内部的各个主体之间的一些导向变化,相信未来的基民的在基金的持有,在基金的财富体验上,会得到不断的提升。

他指出,当然了在这个过程当中,基金公司本身也承担着义不容辞的责任。我们在强调科技驱动价值的过程当中,尤其在智能投资的不断的磨合,不断的产品设计的过程当中,我们也越来越多的考虑不是以极致的短期业绩,而是以极致的下浮比率或者是叫做最佳的风险收益去比,去匹配给相应的基民,使得他的整个财富体验更加友好。

居民财富分配+监管环境+供给侧改革 公募基金迎来了一次难得的发展机遇

他表示,公募基金迎来了一次难得的发展机遇,主要是三个影响因素共振所造成的:

首先,从中国居民的财富分配来看,目前中国的居民财富的主要的投资方向还是以房地产为主,按照一些数据看,可能有60%~70%投资在房地产上。但随着整个国民经济的进步发展,包括是老百姓财富分配以及财富投资的分散化的需求,在未来2~30年的话,有可能会迎来一次非常好的股权投资的这样的一个时代,公募基金作为一个股权投资市场的一个生力军,在这样一个大的居民财富分配以及投资的大背景下,一定会赢得一个非常好的黄金的发展期;

第二个,从政策跟监管环境来看,也非常有利于公募基金的发展。过去10年影子银行的快速的膨胀,给整个中国的金融系统金融体系带来了非常大的一个压力。许多金融产品理财产品的刚性兑付,挤压了原有的这种像公募基金这种净值类产品的生存空间。随着我们资管新政的逐步推出,以及刚兑产品的不断被打破,越来越多的投资者认识到公募基金净值化产品理财,长期来看是一个非常好的投资理财的工具,是收益性与安全性的兼备的。所以这也是从政策的导向来看,公募基金迎来了很好的发展时期。

第三个,对于供给侧来讲,对于我们经济、基金公司主体来讲,已经发展了20多年了,整个从投资理念到内部的运营管理、营销手段等各方面已经非常成熟了。再加之这两年随着对外开放,外资的、个人的、逐步还有市场越来越多一批特色化的各类型公司,还有业绩比较不错的基金经理,也逐步的在雨后春笋般的树立起来。

他总结称,这三个因素叠加在一块,是从需求跟供给两侧,应该来说,公募基金都迎来了比较好的一个发展。今年我们也看到了整个的市场环境稍微放松一点的时候,整个的市场出现了一次比较大的爆发。许多公募基金公司,出现了爆款的基金,尤其权益基金也是这么多年来,难得的上了一个新的台阶。在整个我们公募基金的比例当中,权益基金今年应该整个占比是迎来了一个很大的提升。

公募REITs和养老FOF未来会迎来5万亿市场以上的新的市场 5年左右时间会有大突破

就具体产品,聂挺进表示,一个公募REITs,一个是养老FOF这两个产品未来会是一个非常大的空间。以公募ERITs而言,目前已经可以看到的4大类的基础设施的REITs来说,整个的市场的话应该也是几万亿的一个市场的量级。另外一个如果是养老基金也是如此,未来因为中国未来进入老龄化,大家对养老的需求也是逐步的在提升。目前眼前的一些政策性的技术性的障碍,我相信在未来2~3年之内的话会得到逐步的克服跟解除。

他进一步表示,一旦这两类产品(公募REITs、养老FOF)的一些技术上的制约,政策上的一些松绑,进一步的往前推进的话,这两类产品会迎来5万亿市场以上的新的市场,而对于现在目前十几万亿的公募基金市场,毫无疑问是一个新的一个发展机遇。他还我相信这两个市场未来都会在5年左右的时间看到一个比较大的突破。

聂挺进指出,对于2020年和2021年,对于这两类产品的试点的,这两年时间对于公募基金来说还是挺关键的。我们今年下半年已经开始公公募REITs上面在进行布局,我们也有望在第一批去有望去拿到公募REITs一个产品的发行。对于养老服务,我们也会作为明年公司重点的一个布局的领域及品种。公司已经在未雨绸缪,在这两个方面的布下种子,积极迎接的养老产品以及公募REITs时代的到来。

科技在整个金融生态当中起的作用越来越越强 这是无法回避的

他表示,我们公司从创立开始,尤其是2015年新的管理层跟股东入主招商基金之后,我们本身公司的一个很大的愿景就是用科技去驱动价值,用AI加HI跟人机互动的方式来参与改变整个资管行业的生态。因为我们也越来越值钱,越越来越意识到光靠基金经理原有经济力单打独斗,事实上是很难使得业绩的可持续性、可预期、跟可复制性并不强。所以我一直是我们公司的科技元素也非常的强。

刚才你讲到蚂蚁金服作为一个金融科技类公司而上市,而且这次的定价很可能是会超过目前所有上市公司的市值,成为整个沪深两市最大市值的公司,本身也说明了科技的力量在整个的金融生态当中非常强的。我们也可以看到目前以蚂蚁的积累的客户数跟客户基础以及他的商业价值所带来的护城河看,它无论在支付,在小贷,在理财在保险等领域的话,我们可以看到它的整个的市场占率还都处于一个比较低的状况,但是增长速度特别快。我们认为蚂蚁金服的上市以及高定价,以及它目前所高定价是对他护城河以及未来成长空间的认可,我们认为科技在整个金融生态当中的起的作用的话是越来越越强的,这个是我们无法回避的。

权益基金最大的症结整个基金持有人的财富体验不太良好:基金赚钱基民不赚钱

对公司的公募基金发展20多年,到去年为止,我们可能也就是三四万亿的权益基金,这样的一个规模,而且在规模上的话我们已经停留了六七年了。聂挺进表示,这个问题的一个很大的症结就是在于整个基金持有人的财富体验并不太良好,原因就是基金赚钱,但是基民不赚钱,基金本身是收益率还不错,我们也做过一个统计,大概2010年到去年为止的话,如果以每年的公募基金中位数来看,其实市场是可以给大家带来年化14%~15%的回报,这个回报其实是挺不菲的,如果你有幸的话买到一些非常不错的基金经理或者不错的基金公司的产品的话,如果长期持有数据的话,可能会上到18~20%,这应该是一个非常理想的基金的回报,但是事实上大多数的居民其实没有体会到或者体验到这样的一个财富的增值。

主要原因我觉得有几点:第一点本身的中国的资本市场一直是牛短熊长,而且整个的波动性跟很多新兴市场国家一样,波动性还是相对来说比较大。而这种大的波动性带来两个影响,第一个影响就是说对于基民的择时要求太高;另外一方面这种大波动的市场,整个这种股票的下浮率的话使得它被降低了。当然中国还有一类替代的产品,包括像以前之前刚性兑付的理财,甚至于是信托产品的话,它本身在没有爆裂之前的话,它的很显然它的稳定性各方面的话会显着高于基金的投资。所以从这个层面来说的话,它有一个特别强的替代品。但现在两个外部环境已经发生变化了,刚性兑付的信托也好,银行理财的话也是往净值化方向去转型,这种替代性的产品没有了。时间拉长之后,无论是基民本人,还是说我们现在一些优秀的销售机构也越来越认知到,包括投顾机构越来越认知到——长期持有基金的有效性,加之很多的一些专业的机构以及专业的投顾会给居民们在基金择时方面做出专业性的意见和判断。

他总结表示,外部跟我们行业生态内部的各个主体之间的一些导向变化,相信未来的基民的在基金的持有,在基金的财富体验上,会得到不断的提升。当然了在这个过程当中,基金公司本身也承担着义不容辞的责任。我们在强调科技驱动价值的过程当中,尤其在智能投资的不断的磨合,不断的产品设计的过程当中,我们也越来越多的考虑不是以极致的短期业绩,而是以极致的下浮比率或者是叫做最佳的风险收益去比,去匹配给相应的基民,使得他的整个财富体验更加友好。

基民最缺的是客户体验好的、更符合需求的、设计更好的产品

他进一步表示,对于现在目前整个公募基金行业,基金产品不缺,基金公司也不缺,现在基金公司可能今年已经快突破150家了,基金公司也不缺,基金经理也不缺,但是缺什么是说客户体验好的、更符合客户需求的、设计更好的基金产品。

事实上好多的基金经理,好多基民从最终的需求来说分为两类:第一种的它是他并不是时时刻刻在追求极致性的收益,他是希望获得长期稳定的超越市场的收益水平,整个市场的长期收益水平达到10~15%,他只是需要这样的一个水平的,以尽可能小的波动的方式带给他;第二种,很多银行理财跟信托刚兑打破之后,绝对收益性的产品也有一个需求,他们也意识到这种绝对收益的产品的波动,无波动性的情况已经不再存在了,他愿意接受比较小的波动,但是获取一个合理的理财回报,这是他们自己的需求。

相关文章

- 视频|浙商基金聂挺进:公募REITs和养老FOF未来5年会有大突破

- “吃药”行情不复 公募三季报抱团重仓股风格转向

- 钱思佳: 国内外流动性相对宽松 寻找业绩确定性带来的投资机会

- 汇丰晋信基金:军工股景气度提升 看好后市机会

- 基金发行冷热分化进一步加剧 爆款与失败并存

- 嘉实稳惠11月12日全面发行

- 年内超70只债基选择清盘 是何原因让如此众多债基遭市场抛弃

- 小市场酝酿大反弹 锂价或现“暖冬”

- 大摩华鑫基金:海外不确定性落地 关注盈利确定性增长

- 布局消费“长期好赛道” 富国消费精选30股票即将发行

- 亚太房地产协会(APREA)发布《中国REITs手册》

- 民航领域改革提速 国企混改年末冲刺

- 中加基金郭智:要学习科学的投资理念 长期投资、定期投资

- 覃璇:普通投资者应尽可能在股票指数低估的时候进行投资

- 芯片巨头北上扩产 国家大基金斥资80亿元力挺

- 广发基金费逸: 着眼长远 躬耕价值

- 权益类ETF规模年内大增

- 何璁担任前海开源基金首席信息官

- 二马由之:银行股风光还在吗?

- 基金经理观市:顺周期板块崛起如何看?深度价值基金经理经理夏明月来了!

随机图文

-

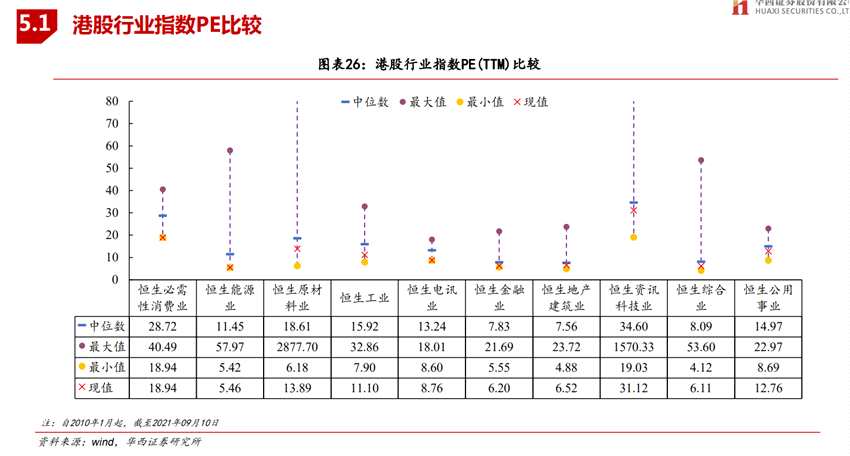

港股基金收益率大幅滑坡,“低估值陷阱”是主因?

“低估值更像是结果”中秋小长假A股休市期间,9月20日香港恒生指数重挫逾3%,再度刷新年内低点。盘面上,港股中蓝筹地产股、内险股跌幅居前。今 -

上投摩根基金:消费行业在大幅回撤后往往是长线布局时机

近期,如新能源车、半导体等热门赛道股出现较大回撤,而此前备受冷落的消费、金融、地产等板块却出现资金回流现象,对此,上投摩根基金公司... -

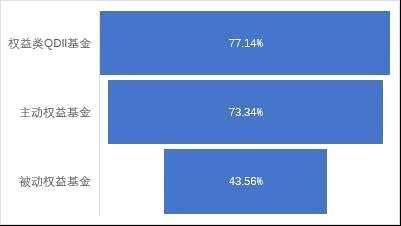

买入权益类基金5年收成如何?近94%赚钱,6只收益超300%

2016年—2020年期间,权益类基金平均收益率为67 79%。净值翻倍的产品达419只,其中6只的收益率更是超过300%标点财经研究员 黄 -

“宁组合”投资领跑者 嘉实姚志鹏先锋产业“金手指”炼成记

随着公募基金二季报披露完毕,基金重仓股变化也浮出水面,宁德时代(300750,股吧)、隆基股份(601012,股吧)、阳光电源(300274 -

打折卖基金的账该怎么算?

今年夏天,在招商银行(600036,股吧)的表率下,【平安银行(000001)、股吧】(000001,股吧)、中金公司、建设银行(60193 -

权益大司诚意之作 富国匠心精选12个月持有期(主代码:012477)盛大发行中

中国经济正处于转型机遇期,产业结构变革中孕育着中长期投资机遇,在富国明星基金经理曹晋看来,股市的发展是一个国家演进的过程,“我对自... -

泰达宏利基金王鹏:布局高景气度行业 新能源汽车是首选

今年以来,新冠疫情不仅带来新一轮的行业洗牌,并且行业内部的分化也越来越剧烈,在此背景下,高景气度行业以及其中的龙头企业受到市场的青... -

广发添财90天滚动持有债券基金今日首发,募集截止日为8月13日

7月14日,资本邦了解到,广发添财90天滚动持有债券今日发行,基金全称为广发添财90天滚动持有债券型证券投资基金A、广发添财90天滚动持有债