您的位置:首页 >投资创新 > 投资创新

首批6只可投资新三板基金将问世 精选层选股标准曝光

![]() 2020-06-05 09:08:16

来源:证券日报

2020-06-05 09:08:16

来源:证券日报

简介:首批可投资新三板的基金要来了!6月3日,华夏基金、南方基金、汇添富基金、富国基金、招商基金、万家基金上报的可投资新三板精选层的公募基金产品正

首批可投资新三板的基金要来了!6月3日,华夏基金、南方基金、汇添富基金、富国基金、招商基金、万家基金上报的可投资新三板精选层的公募基金产品正式拿到证监会的批复。这6只基金产品在发行成功后,将把一部分资产配置到新三板标的中。自4月17日证监会正式发布并实施《公开募集证券投资基金投资全国中小企业股份转让系统挂牌股票指引》以来,到首批6只可投资新三板基金获批,仅仅过去了48天。这意味着,伴随政策的“破冰”,公募基金正在“跑步入场”新三板。

封闭期精选层资金配置

将不超过20%

记者获悉,此次获批的可投资新三板的6只基金产品分别是:华夏成长精选6个月定开混合、南方创新精选一年定开混合、汇添富创新增长一年定开混合、富国积极成长一年定开混合、招商成长精选一年定开混合、万家鑫动力月月购一年滚动持有混合。

据证监会行政审批进度显示,上述获批的6只可投资新三板的基金产品均是在今年4月20日前后提交申报材料的,在4月26日前后获得受理,在5月份陆续进行第一次反馈意见,并于近日正式获批。通常,自批复日起6个月内基金公司将进行基金募集活动,这意味着,如果不出现意外,首批获批的可投资新三板精选层的6只公募基金产品都将于今年下半年“面市”。

记者发现,首批可投资新三板的6只基金产品主要呈现两大特点:一是产品普遍为偏股混合型基金;二是产品普遍为“定期开放”运作方式,大多设置了一年或六个月的封闭期,此举有利于相对长期的投资,对仓位的控制也更加灵活。

记者了解到,这6只基金在成立后,将把一部分资产配置到新三板。此外,产品的投资范围还包括科创板、创业板、中小板、港股通等其他板块股票。

某基金公司内部人士向记者透露,“此次获批的可投资新三板的基金,在产品封闭期间,投资新三板精选层挂牌股票的市值将不超过基金资产净值的20%;在开放期间,投资精选层挂牌股票的市值将不超过基金资产净值的15%。我们将通过对投资范围和比重的管理,力争实现投资组合的整体回报。”

汇添富基金在接受记者采访时表示,“公司将以深入的企业基本面分析为立足点,从中挑选高质量的证券。”

投资新三板

流动性是重要选股指标

事实上,公募基金对新三板精选层的选股标准是什么,他们是如何挑选到好的标的,一直是投资者最关心的话题。

汇添富基金昨日对记者表示,“我们将锚定符合社会发展趋势和国家政策导向,未来3-5年市场空间大、产业化进程加速落地的新兴产业。在公司方面,我们会结合行业竞争格局的深度研究,来印证标的公司的商业模式、盈利模式的成熟度及抗风险能力,要求标的公司估值水平与业绩增速能够匹配,寻找公司竞争力突出、已具有一定营收与利润体量、未来3年业绩保持稳定成长且估值合理的公司,并根据精选层的流动性予以调整。此外,我们会通过实地调研、多方访谈及标的公司的信息披露,综合评估标的公司管理水平及公司治理水平,寻找核心管理层具有企业家精神、股权结构合理、公司治理规范的标的。”

招商基金在接受记者采访时介绍,目前公司主要从考察流动性指标、中小市值公司特有风险因素、行业特点、主营业务、经营指标和风险指标等角度,对新三板拟进入精选层的个股进行研究和跟踪。

另一位不愿具名的基金公司相关人士向记者透露,此次获批的可投资新三板基金,将从科创板、中小板、创业板、港股通、新三板精选层等多板块选取投资标的,尤其关注新能源汽车产业链、高端制造、新兴产业、生物医药、新型消费、TMT等行业个股,优中选优,实现产品稳健起步。

如何看待新三板的流动性问题?招商基金在接受记者采访时表示,“当前新三板的成交额呈现向“头部”企业集中的情况。与主板、中小板、创业板、科创板相比,观测新三板股票流动性的指标除了换手率、成交量、成交额等常规指标外,还需观察个股的股东户数、交易天数、交易连续性等指标。流动性是投资人投资新三板公司重要的考量因素,市值相对较大、股东人数较多、公众持股比例较大的新三板挂牌企业可能具有较好的流动性,交易价格失真的可能性更小。”

相关文章

- 首批6只可投资新三板基金将问世 精选层选股标准曝光

- 单月逾两百万投资者“跑步入市” “顶流”A股期待投资者结构优化

- 根据大小M投研实力优选MOM基金

- 近20亿元大单资金 抢筹94只计算机股

- 外资加速入场!继贝莱德、路博迈后 富达国际也申请外商独资公募牌照

- 7557.27亿元二季度公募基金盈利大增

- 八大机构教你选基金决战四季度

- 私募论剑后市:利好叠加 四季度行情料先扬后抑

- 结构性存款7个月压降4.68万亿元 中小银行完成年度任务难度不大

- 市场分化加剧!基金密集调研这类公司

- 今年以来主动偏股型基金业绩表现突出 最牛百亿级爆款基金收益率达85%

- 外资持续流入 公募看多价值成长板块

- 基金公司前三季度绝对收益排行(附推荐)

- 半年报透露机构持股动向高盛买入海康威视 社保重仓健友股份

- 创业板注册制开市首周 公募打新增厚收益明显

- 基金调整 基民怎么办

- 百亿俱乐部扩容 ETF迎来高光时刻

- 九泰基金刘心任:低估值顺周期有望成今年投资主线

- 华南一家大基金减仓10% 仓位降至不足六成!外资更是两日甩卖200亿

- 部分基金遭赎回 新基民纠结于十字路口

随机图文

-

钟蓉萨:要注重系列基金 保持风险收益特征的一致性和稳定性

12月3日,新浪财经主办的养老投资直播,暨养老金闭门研讨会在京召开,中国证券投资基金业协会副会长钟蓉萨出席会议并做主旨发言。她表示,... -

九泰基金刘开运:用中长期视角看待投资,寻找符合自身理念的公司

作者丨雷达君编辑丨播种基审核丨投基君定向增发是上市公司融资方式的一种,是指上市公司向符合条件的少数特定投资者非公开发行股份的行为。... -

南方基金蔡望鹏:四季度看好PPP、快递及券商板块

南方基金专栏2016年的投资进入最后一季,如何看待四季度行情成为广大投资者关心的话题。南方积配(160105)、南方中国梦基金经理蔡望鹏在近 -

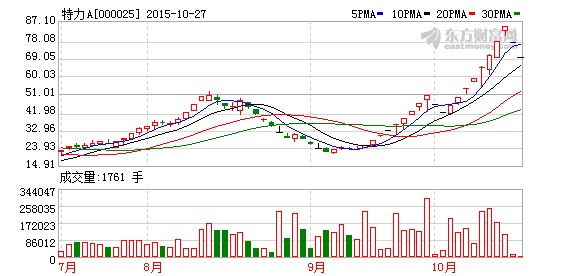

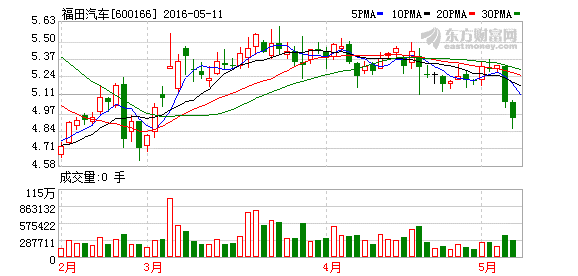

福田汽车不会“高送转” 申万菱信提案碰壁或减持

【福田汽车不会“高送转” 申万菱信提案碰壁或减持】记者发现,5月11日晚间福田汽车发布公告称,公司股东申万菱信基金管理有限公司,合计持股3 -

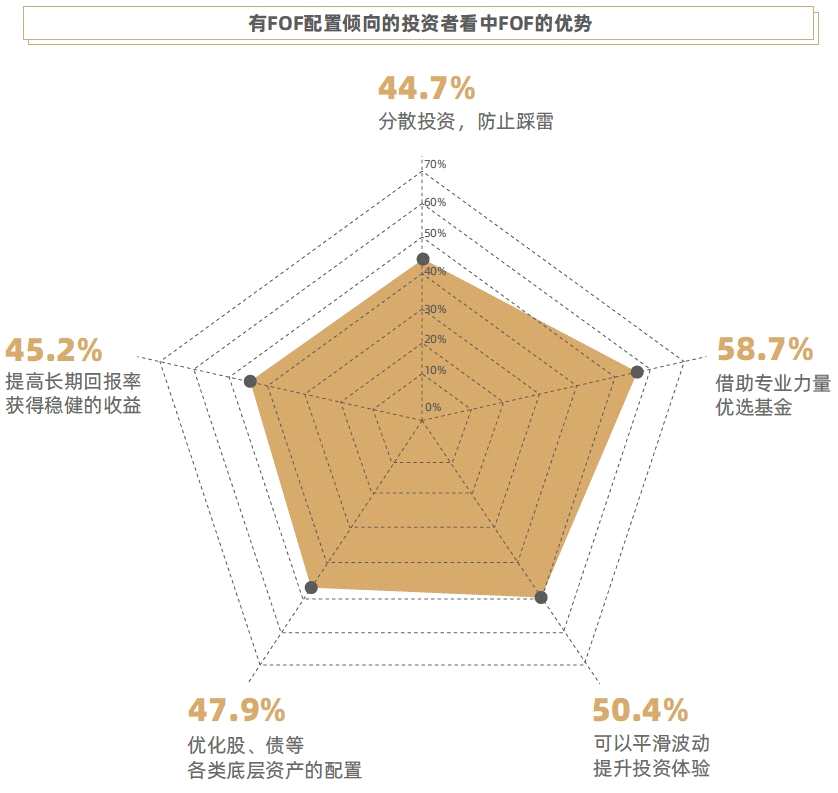

公募FOF四年规模增长超14倍 23-44岁人群成FOF投资主力军

1月13日,由广发基金出品的《FOF投资行为白皮书》(以下简称《FOF白皮书》)正式发布。这是业内首次对FOF基金客群的投资心理与行为开展深 -

十大机构论市:监管层传递重要信号 最佳抄底策略曝光

国泰君安:A股最多再调10%,等待下半年凌厉反弹国泰君安首席策略分析师乔永远在下半年A股策略展望中称,A股短期不排除继续小幅向下波动的可能, -

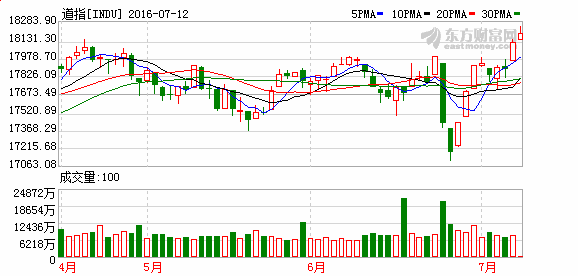

隔夜外盘:周一欧美股市普涨 金价回落原油再度收跌

【隔夜外盘】周一欧美股市普涨;黄金期货价格回落;油价小幅收跌;美元指数收涨。点击查看>>>全球股市行情 金价行情 原油行情 美元行情 英镑行 -

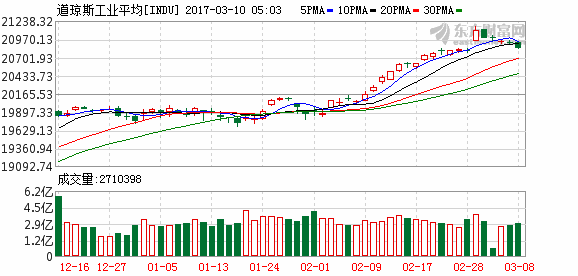

隔夜外盘:美股牛市迎来八周年纪念日 金价险守1200油价跌破50

摘要 【隔夜外盘:美股牛市迎来八周年纪念日 金价险守1200油价跌破50】互联网10日讯,欧美股市周四(3月9日)