您的位置:首页 >投资创新 > 投资创新

部分量化私募暂停接受增量资金

![]() 2018-07-06 07:47:22

来源:互联网

2018-07-06 07:47:22

来源:互联网

简介:熬过了2017年的“量化小年”,量化私募今年迎来相对更好“发挥”的年份。2018年过半,数据显示,在主流私募策略榜单中,多个量化策略的平均业

熬过了2017年的“量化小年”,量化私募今年迎来相对更好“发挥”的年份。2018年过半,数据显示,在主流私募策略榜单中,多个量化策略的平均业绩排名居前,相对优势明显,多家私募规模也因此逆势扩张。不过,出于对存量业绩的考量,多家私募近期主动暂停新增规模,并加码对冲策略,应对今年下半场的考验。

相对优势明显

格上理财数据显示,今年前5个月,各大私募策略榜单中,除排在首位的主观期货外,阿尔法策略、程序化期货策略、套利策略、量化复合策略以相对更优的业绩表现,分别名列第2-5名,前5个月的平均业绩分别为3.4%、2.15%、1.67%、1.28%,远超股票多头、债券等其他主流策略。并且,这四类策略业绩前1/4的机构,均取得了10%左右的成绩。

今年以来A股市场震荡向下,对量化策略比较有利。“今年的市场情况对很多资产都不是很有利,所以量化策略的相对优势比较明显。”好买基金研究员龚丽蔚说。

好买基金还表示,商品方面,由于外围因素引发市场不确定性,商品价格受影响较大,部分商品价差有异常走势。随着国内市场中CTA品种增多,今年以来,苹果、棉花等都走出了很强的趋势行情,新加入的原油期货也使得市场上交易机会增多。总的来说,高波动性的商品市场增加了交易机会。

上海一家绩优量化私募则表示:“策略会随时间失效。要提高策略的适应性,就必须不断补充人才和加强体系建设。市场好的时候努力挣钱,市场冷清时要扎实做好基础设施建设,这是私募长期的生存之道。”

主动压缩增量

“量化策略本身有适应和不适应市场之分,今年市场的交易情况比较适合量化策略的发挥。由于板块轮动比较快,特别适合某一类换手比较快的量化策略,但策略本身改变并不大。今年九坤、明汯、幻方等私募的业绩表现都不错。”龚丽蔚表示。

作为近几年收益排名靠前的量化私募,九坤投资规模也得到显着增长,由不到10亿元增长至近50亿元。总结原因,九坤投资总经理王琛将其归结于两点。首先,2016年后,团队通过更加丰富的数据和更加前沿的技术,不断革新量化的策略库,以提高策略在不同市场环境下的适应性。“我们现在的因子库大概有上千个因子,这么多因子,有一套系统性的方法论来保证它的质量,这样才能更分散阿尔法收益的来源。”他说。

其次,九坤打造了比较独特的团队协作模式,即通过专业分工,精耕细作,提升每个交易环节、投研环节的质量。

“积极寻求更多确定性阿尔法的机会,以适应不断变化的市场,是这类私募在市场中脱颖而出的原因。可以看到,今年市场轮动很快,能够通过更多的策略、更有效的因子,根据市场价格涨跌和交易情况等,去捕捉未来有可能上涨的股票,会提高策略的收益来源。”龚丽蔚表示。

不过,基于对下半年流动性的关注和考量,部分绩优私募也主动压缩或暂停了增量资金。“今年以来,市场流动性一直下行,为了应对这一变化及对策略收益的影响,我们近期也主动暂停了新增的管理规模,希望在现有规模下,优化存量资金的表现。这是我们对未来流动性不确定的一种应对,也是对投资者负责任的态度。”王琛表示。

上述上海私募也表达了同样的观点。“不仅是流动性,还有策略本身的容量所限。一般而言,单策略会遇到30亿元左右的规模上限,有的机构可能通过策略优化能撑到40亿元左右,但已经是极限了。”

加码对冲策略

除压缩规模外,部分私募还加码对冲策略。北京盈创世纪总裁韩冬称:“期权这一工具得到私募机构认可,运用期权对冲、发挥其避险功能的机构数量逐渐增加,认沽期权和认购期权的申购量都较以往加大。”

他提到,现在使用上证50ETF期权对冲的机构相对较多,使用商品期权的较少。不过,受限于50ETF的流动性,上证50ETF期权能够支撑的基金也比较有限,大概10亿元就是一个上限。

龚丽蔚表示,采取融券方式对冲是比较好的一种方式。相比股指期货对冲,融券成本低且不占用资金。她简单算了一笔账:目前融券成本大概在9个点左右,将融券的ETF进行质押购买货基,所得收益对冲融券成本,折合下来,融券一年的资金成本在5%左右。“以今年量化私募的业绩来看,覆盖掉5%的资金成本不太困难,因此想用这种方式对冲的私募较多。”不过,她也提到,融券也比较依赖各家私募的资源。

另外,目前期现绩差有所收窄,期货市场容量大、流动性好、标准化,也是各家机构今年采用的最主流的对冲工具。

相关文章

- 部分量化私募暂停接受增量资金

- 外资动向露端倪 耐心等待机会来临

- 时隔三年公募基金再度超配地产 255只基金放弃万科A“爱上”保利

- A股跟随外盘大跌近3%!外资半天净流出超60亿 投资大佬表示不悲观

- 恒生前海基金:A股估值处于历史低位 下行空间相对有限

- 李扬:注重协调配合 把握新规实施节奏和力度

- 纺织服装板块整体表现抢眼 机构联袂看好4只概念股

- 机构调研多只医药生物潜力股

- 头部效应愈演愈烈 基金发行分化明显

- 一级市场估值开始“挤泡沫”

- 公募基金助力养老金第三支柱建设

- 大动作!养老目标基金真要来了 首批20家公募29只产品已箭在弦上

- 全面降准夯实A股政策底 基金看好5G为代表的科技股

- 公募基金专注扶贫效能与可持续发展

- 7月再度扩容 余额宝上线新一批货币基金

- 8个交易日国海证券暴涨74% 三季度基金未大量“屯兵”券商股

- 智能投顾方兴未艾 监管空白待填补

- 19家公司预告业绩翻倍 引381只基金重仓入驻

- 又是一年春播季 私募瞄准“转型”“升级”两大主题

- 前8月公募规模大增2.48万亿 货基贡献近九成

随机图文

-

富国基金王乐乐:关注投资盈亏比 看好智能汽车赛道前景

1月22日,富国基金量化投资部ETF投资总监王乐乐做客互联网,与投资者分享他对目前市场的精彩见解以及关于智能汽车行业的看法。嘉宾介绍:王乐乐 -

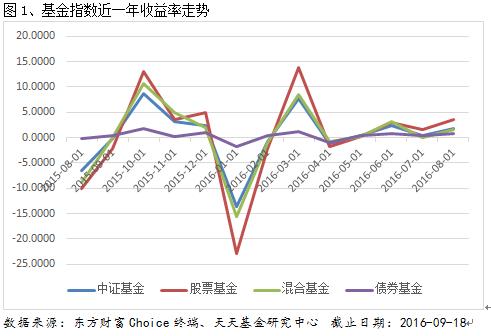

一周基金业绩点评:偏股类重挫 债基抗跌显著

市场概况: 股票市场方面,沪深两市收益率分别为-2 47%和-2 87%,同期中小板和创业板指数收益率为-3 01%和-2 65%。受节假日 -

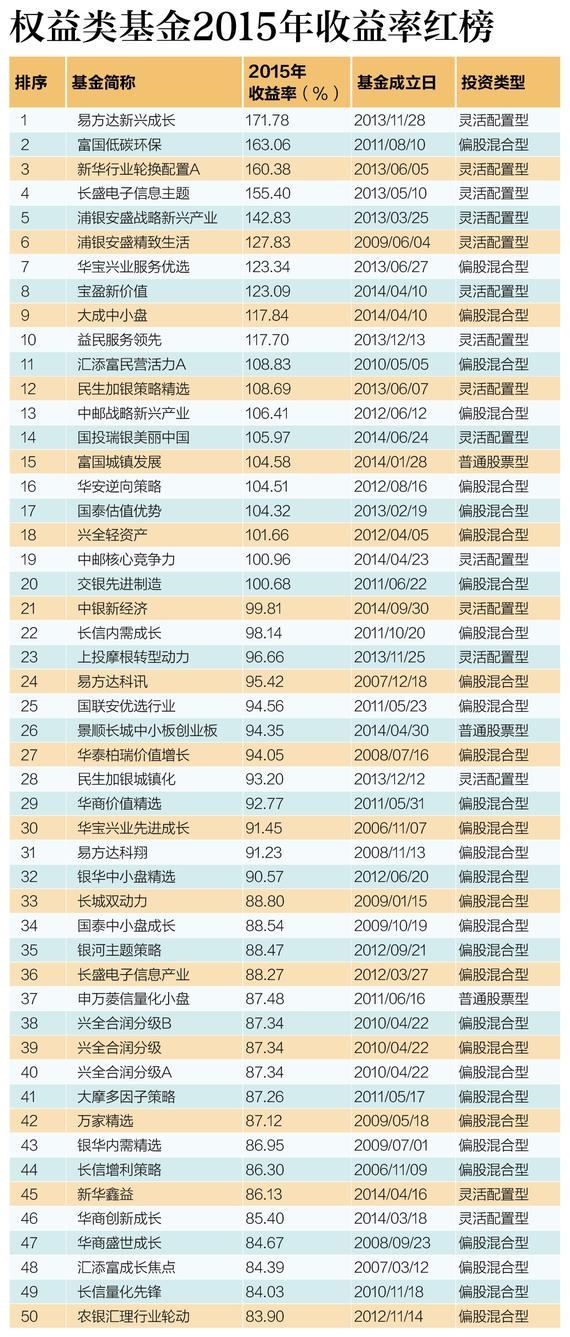

2015年权益类基金红黑榜:金元顺安垫底

2015年资本市场的跌宕让人记忆犹新,自6月中旬起,A股开启了接连暴跌模式。经历过一轮恐慌式下跌后,760只成立满一年的非指数权益类基金20 -

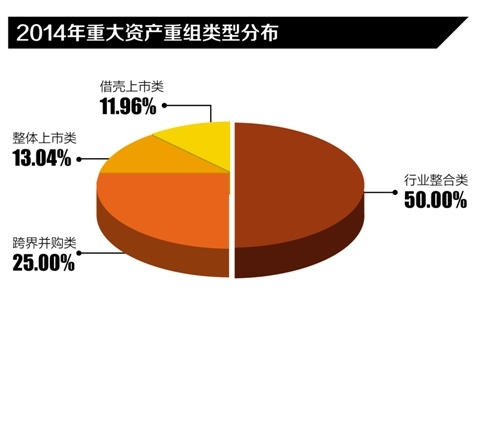

沪市上市公司“升级”路:并购重组出现井喷(附股)

【沪市上市公司“升级”路:并购重组出现井喷(附股)】截至11月30日,尚未过完的2015年,沪市A股上市公司共发生并购重组已有800余家次, -

梦洁股份跌停 怎么涨上去就会怎么跌下来

“股价怎么涨上去就会怎么跌下来,我估计三四个跌停是跑不掉的。”昨天,民间投资者“蜡笔小星”说道。前期,因与淘宝第一网红女主播薇娅合... -

106家准做市私募名单公布!私募五大渠道全面拥抱新三板

本文首发于微信公众号:私募工厂。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。厂长的话随着私募被允许成为新... -

一周机构去哪儿?华夏基金、景林资产等调研了这些个股(名单)

上周(8 26~8 30),A股震荡,上证指数累计下跌0 39%,深证成指则上涨0 03%。统计数据显示,当周两市共106家上市公司披露调研 -

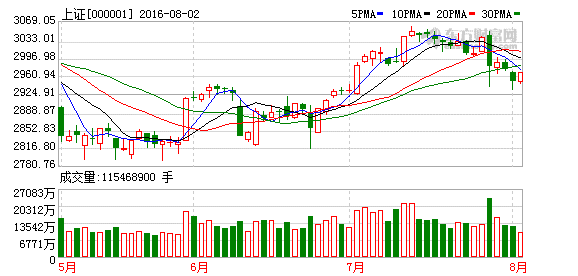

沪指小幅收涨成交量创两个月新低 国企改革概念领涨

【收盘播报】沪指小幅上扬,沪市成交量创两个月新低,创业板终结四连阴。在连续下跌两个交易日后,沪指今日企稳回升,最终小幅收涨0 61%结束一天