您的位置:首页 >投资创新 > 投资创新

债基经理修订操盘手册:缩久期降杠杆 期债渐成避风港

![]() 2017-02-08 09:00:20

来源:互联网

2017-02-08 09:00:20

来源:互联网

简介:摘要 【债基经理修订操盘手册:缩久期降杠杆 期债渐成避风港】“今年不敢定回撤目标,首要

摘要 【债基经理修订操盘手册:缩久期降杠杆 期债渐成避风港】“今年不敢定回撤目标,首要目标是实现业绩基准,完成资金方的委托。”北京某百亿级债券私募的投资经理王东(化名)称。去年底的“阵痛”还未痊愈,春节后央行的“隐性加息”再让债市进入长时间的磨底期。 “今年不敢定回撤目标,首要目标是实现业绩基准,完成资金方的委托。”北京某百亿级债券私募投资经理王东(化名)称。去年底的“阵痛”还未痊愈,春节后央行的“隐性加息”再让债市进入长时间的磨底期。

在此背景下,债券机构一方面修订操盘手册,缩久期、降杠杆,以防御姿势准备“过冬”;另一方面,国债期货投资者更是“跑步进场”,加大对衍生品的运用以加强组合中的对冲功能。

防御姿势准备“过冬”

春节后,央行在公开市场操作及常备借贷便利操作(SLF)上,再度对各中短期限资金利率进行上调,被视为隐性加息,这对本已偏弱的债市无疑是“雪上加霜”。

“虽然已经过去近四个月,但债市调整远未结束。目前总体策略是缩久期、降杠杆,依靠短久期的信用债作为底仓配置,采取减持的防御姿势。事实上,这也是我们自去年11月以来一直在做的动作。”王东明确地判断道。

他指出,关键性的一点,即自去年三季度末开始,全球债券的利率拐点逐步显现,全球国债的负利率被渐渐消灭掉,尤其美国进入加息周期后,带动全球整体利率的回调,德国、日本、中国国债的变化即是佐证。再加上中美国债之间极强的相关性很强,他们不会选择在此时点有任何加仓的动作。

顺时国际投研副总监闫沙沙分析称,当前现券流动性有所下降,机构将更注重配置价值,偏向短久期,当某一品种到达相应的收益率目标才会逐步配置,同时会减少波段交易。在券种选择上,市场也更注重绝对收益品种的机会,例如根据1月份的市场观察情况,AA的信用债相对高等级信用债更抗跌。

“从历史上看,在数次资金面紧张的情况下,债券收益率曲线会走平,因此多数机构会采取缩短久期、降低杠杆、增加配置的防御战略。”她说。

茂典资产固定收益投资经理周晓欢表示,事实上,从去年伊始,茂典债券类产品整体采取的策略即“低杠杆、短久期、零杠杆”,同时留有部分现金,以便在市场出现机会时准备好子弹。当前时点,考虑到未来市场极端情况下机构被迫砍仓的可能性,信用品种的风险更大,因此暂时不做配置考虑,相对而言,会更多关注利率债,例如国开债或国债。同时,尽量避免左侧操作,而是在右侧寻找操作机会。

王东提到了历史上最近三次资金成本走高的情况,认为此次债市调整或将是持续时间最长、影响更大的一次。相比起2013年的“钱荒”和2015年一季度的资金面紧张,此次实际是金融市场集中去杠杆的其中一个表现,“政府希望资金反哺实体,如果以此为前提,相当于可能没有增量资金入场,并且水还要往外流,那么,选择防御策略,默默等待杠杆达到一个市场都认可的程度,我们才会再去考虑重新配置和交易。策略的选择和当时的经济和政策背景密切相关。”王东说道,“也因此,投资者要做好过冬的准备,不要心存侥幸,调整幅度可能会比前两次更深,拉锯的过程更长,影响更大。”

期债投资者“跑步进场”

与前述相呼应的是,不少机构选择加强对衍生品的运用,尤其是对国债期货的持仓,以对冲账户风险。

“在认识到国债期货的优势后,大量机构纷纷参与其中,目前主要是券商自营盘,预计今年会有越来越多的资管账户加入,主要是满足套保需求,保持净值的相对平稳,避免由于政策的集中释放导致的大幅回撤。”王东称。

他解释到,国债期货的空单在组合久期的贡献上是一个负的概念,加上其较高杠杆的属性,并不需要和现货仓位及品种一一对应,就能完成“匹配对冲”的功能。例如,他们的产品从去年四季度开始采取短久期策略,即整个账户的正久期不到单位值“2”,而十年国债期货一个单位的久期是“-8”左右,因此不需严格意义对冲掉相应的债券市值,只需要一个相应的久期匹配的额度即可,比如要对冲一个30亿、久期是单位值“1”的账户,理论上只需要1/8的国债期货仓位,再加上短久期的债券会陆续到期,所以实际只需覆差不多1/15或1/10的国债期货仓位,即2、3亿的持仓或200手到300手的国债期货即可完成目标。

“牛市拉长久期,熊市缩短久期。在现券流动性缺失时,国债期货是天然的对冲工具,因此,今年机构对衍生品的运用会更显著,也会使这个市场容量越来越大,越来越活跃。并且,当参与者越来越多时,市场的方向性会更复杂化,利用衍生品挣钱不会像去年那么容易,因为这类玩家属于机构中比较擅长做交易的类型。”王东提道。

“事实上,从此轮债市下跌开始,国债期货的持仓是稳步提升的,金融机构在‘跑步进场’,加强通过国债期货对现券的套保力度。据我们了解,国债期货开户的投资者结构更加多元化,包括公募基金及专户、资管产品的管理人。这些都说明机构对衍生品的认识程度是在进一步提高,在当前市场环境下需求更高。” 闫沙沙表示。

她介绍,顺时旗下债券类产品主要采取债券增强策略,即现券端以高等级信用债和利率债为主,再通过国债期货对冲,以追求绝对收益为目标,在债市下跌的行情中,净值表现相对较为平稳。

周晓欢称,当前市场的问题在于比较难有反弹,收益率易上难下,在当前背景下,直接加杠杆或者贸然博取交易性机会的风险都很大,因此可以加大对国债期货的配置。“在现在的节点下,我们不会进行趋势性的交易,而更多关注套利机会,尤其是临近交割月时,会注重跨期套利、基差套利所带来的增厚收益。”

(:DF058)

相关文章

- 债基经理修订操盘手册:缩久期降杠杆 期债渐成避风港

- “国家队”基金四季度均实现盈利

- 美国2016年对冲基金TOP 20出炉 最高赚了49亿美元!

- 2017上海国资改革划重点:2-3家上市 10家员工持股试点

- 中国12城市GDP跻身万亿俱乐部 每个城市都有亮点

- 每月2000 定投什么基金?

- 新股皮阿诺与至正股份网上申购中签结果出炉

- 保本基金变身避险策略基金 如何应对?

- 低风险偏好资金稳步入市 蓝筹基金投资价值凸显

- 二月权益龙抬头 鹏华多只偏股基金赚钱效应凸显

- 众禄月策略:维稳预期升温 市场良性上行

- 亲测京东金融APP 人性化设计 以“你”为中心

- 基金看好蓝筹行情 国企改革和“一带一路”机遇大

- 公募基金发行热度延续 去库存压力仍然较大

- 可转债基金有望转热 固收基金成新发 “大头”

- 沪指收盘小幅下挫 宝钢复牌大涨逾7%顺丰控股再度涨停

- 诺安两保本基金净值亏损今年到期 基民苦闷犯愁

- 华商基金看两会:打好蓝天保卫战 投资机会集中4条主线

- 公募定增基金裂变记:再融资新规下 坚守还是转身离开?

- 明星经理彭敢加入东吴基金 能否扭转局面值得期待

随机图文

-

【重大资讯】怎么把花呗的钱提出来,淘宝店铺去花呗渠道分享

【重大资讯】怎么把花呗的钱提出来,淘宝店铺去花呗渠道分享。反观作为支付工具的支付宝,在2021年推出了新功能。据悉,支付宝的“蚂蚁花呗”上线 -

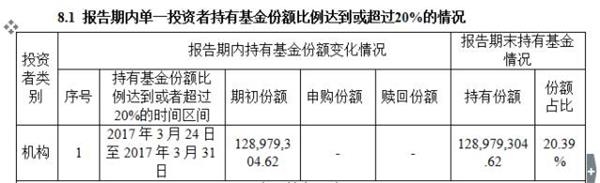

顺丰80亿定增落定 4家基金公司获配近半浮盈达47%

本文首发于微信公众号:中国基金报。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。顺丰控股(002352)今晚公告非公 -

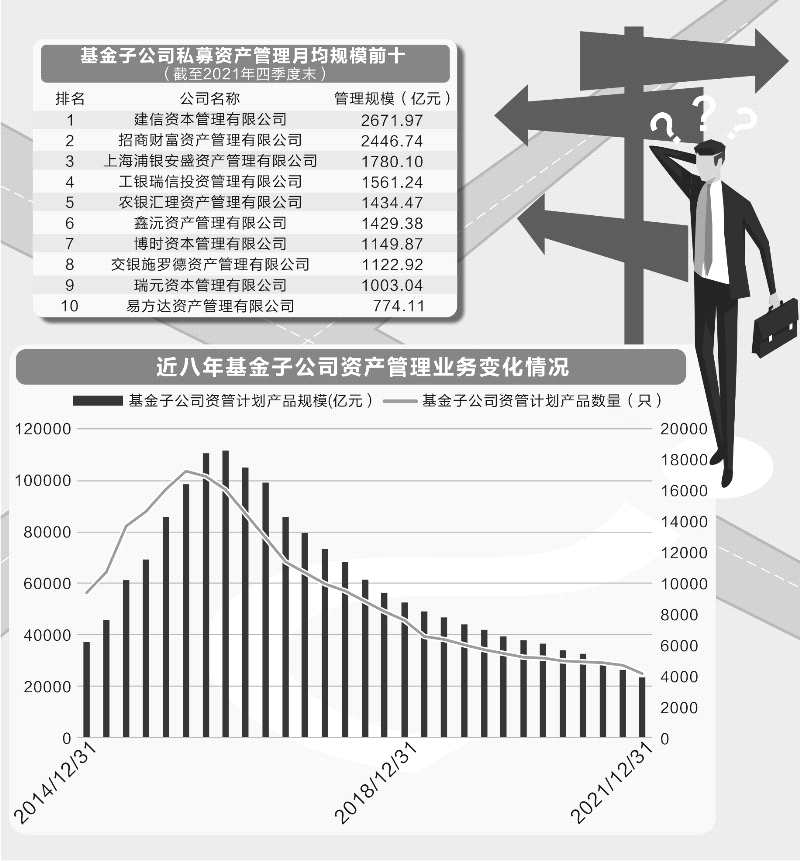

11万亿规模缩水近八成 基金子公司待破局

裴利瑞 制表 陈锦兴 制图证券时报记者 裴利瑞 陈书玉“风流总被雨打风吹去”,从首批基金子公司获批成立,到第一家基金子公司解散注销,仅仅 -

机构委外定制基金首曝光 多只基金单一持有人占比超90%!

摘要 【机构委外定制基金首曝光 多只基金单一持有人占比超90%!】当前,公募基金一季报 -

打折卖基金的账该怎么算?

今年夏天,在招商银行(600036,股吧)的表率下,【平安银行(000001)、股吧】(000001,股吧)、中金公司、建设银行(60193 -

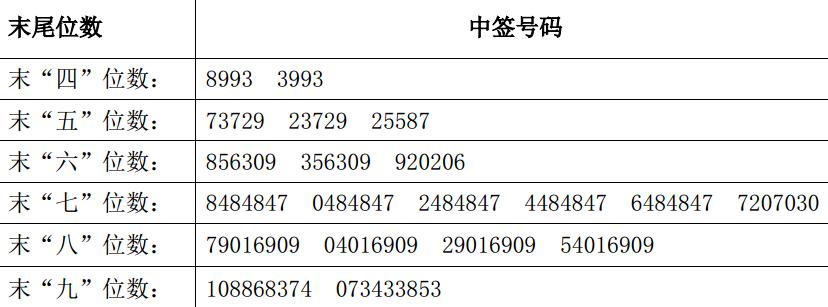

金溢科技、伟隆股份、金牌厨柜网上申购中签结果出炉

摘要 【兑奖了】金溢科技网上申购中签结果出炉,中签号码共有53136个。 -

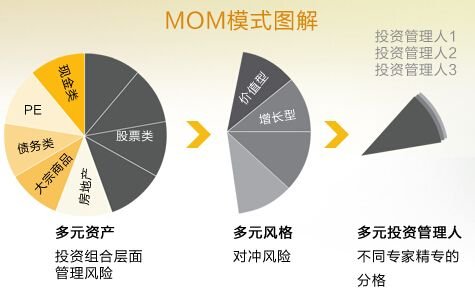

什么是mom基金,mom基金有什么优势

最近大家有没有好好学习,小心小编抽查,答不上来的就要罚超一百遍,今天小编带大家学习什么是MOM 基金,这个虽然不是股票的相关知识,但... -

乐视网:董事长贾跃亭辞职孙宏斌任非独立董事 股票延期复牌

摘要 【乐视网公告:董事长贾跃亭辞职 股票延期复牌】乐视网晚间公告称,贾跃亭先生将辞去