您的位置:首页 >财经评论 > 财经评论

沪指微幅收跌全日振幅仅0.4% 中国联通盘中一度涨停

![]() 2017-03-08 15:13:26

来源:互联网

2017-03-08 15:13:26

来源:互联网

简介:摘要 【收盘播报】沪指微幅收跌,全日振幅仅0.4%,中国联通盘中一度涨停。沪指今日表现波澜不惊,全日基本都围绕昨收

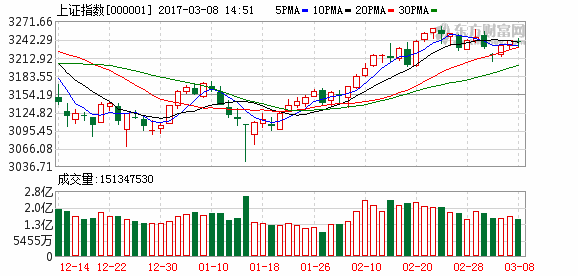

摘要 【收盘播报】沪指微幅收跌,全日振幅仅0.4%,中国联通盘中一度涨停。

沪指今日表现波澜不惊,全日基本都围绕昨收盘点位窄幅震荡,最终微幅收跌0.05%结束一天交易,收报3240.66点,全日上下波动15个指数点,振幅仅有0.4%。两市合计成交4557亿元,行业板块多数收跌。

值得注意的是,混改概念龙头股中国联通今日逆市飙升7.54%,收报7.70元,盘中一度冲上涨停板。

对于后市大盘走向,机构纷纷发表看法。

华融证券:两大因素或诱发中级调整

两会期间的“维稳”因素使得市场的波动性再次降低。展望后市,美联储加息预期越来越强,两会结束后市场恐面临一波调整。 原因何在?

首先要确定的是,3月份加息并非空穴来风。美国的经济数据一直符合美联储预期,完全具备在3月份加息的可能性。从近期耶伦的言论中,透露出来的信息可以理解为,如果美国经济数据持续向好,美联储将加快力度削减宽松的进程。对中国来说最直接的影响就是货币贬值。人民币对美元贬值压力压力增大,倒逼国内货币流动性更加难以放松,在货币收紧的背景下中国泡沫化的房地产市场存在巨大风险。反应到股市上来,无疑是对多数行业的冲击。

美联储决定在3月加息的原因主要有两点。第一,担忧特朗普政策或推升通胀,防止未来需过快加息的局面出现,因为特朗普的基建投资计划、贸易保护主义、减税等政策,均可能会对通胀或通胀预期产生较大的推动作用。第二,美联储在加息之前已经做足的准备,在前期多次喊出“狼来了”以后,多数市场已见怪不怪,往往在这个时候,狼就真的来了,因为言论预期是要兑现的,美联储就在等待这个最佳时点,所以3月是一个不错的加息时点。

值得注意的是美元在全球货币体系中处于霸权地位,而美国的货币政策不仅牵动着全球流动性的变化,还对各国货币政策、汇率稳定具有重要影响。往往会形成的联动效应,前期提到的股汇债三杀的情况一旦出现,或对A股市场形成一定冲击。从技术形态上看,A股市场从年初至今已积累一定涨幅,并已逼近前期压力位,但值得注意的是,近期市场资金明显偏谨慎,从流动性和量能就能反应出这一点;在这个节骨眼上,如果不能有效突破,或面临中期级别回调,然而美联储加息很有可能成为压死骆驼的“一根稻草”。

未来需要关注的是,3月10日公布的美国非农就业数据,如果不是远低于预期的话,那么3月美联储加息几乎就是板上钉钉的事。投资者近期所要做的就是控制好风险偏好,规避前期涨幅过大个股,轻仓观望为主,在震荡市中耐心等待机会。

申万宏源:防守反击

策略这边的主要关注点是美联储3月加息从“小概率事件”快速演变了“确定性事件”。这在我们的分析框架当中是重要的输入变量变化,需要重新推演结论。先给结论,我们认为肯定美联储3月加息是降低A股中期性价比的因素,但短期市场方向判断上还不必悲观,但结构选择需要调整。

具体我们谈两个大问题:第一个我们依然认为特朗普交易会逆转,但逆转发生有两种可能的形式。第一种是特朗普政策本身被证伪,美国资本市场对于特朗普政策预期的反映已经非常充分。如果特朗普政策在具体方案可行性和实际落地效果上低于预期,特朗普交易就可能发生逆转。这种情况下,全球资产应当呈现出“弱美元,强美债,弱风险资产”的组合,此时全球资本会流向估值和基本面更匹配的方向,这个过程对于A股至少不是坏事。

第二种特朗普交易逆转的形式,就是即使特朗普刺激政策超预期,美联储加息频率也会超预期,美国社会进一步走向分裂,风险资产价格也难以维持高位。我们认为尽管美国经济数据向好,但如果没有特朗普政策刺激的预期,美联储也没有必要这么急切,美联储集中引导鹰派预期的时间点就在特朗普国会讲话前夕,反映出的就是一种与特朗普政策的博弈。如果是这种形式的逆转,那么全球风险资产就应当呈现出“强美元,弱美债,弱风险资产”的组合,而且其他国家的风险资产应当弱于美元风险资产,因为资本回流美国的趋势可能会很强,A股也会受到影响。

很多投资者可能理所当然的认为,短期全球应该更多的反映美联储3月加息的影响。但我们看到周五耶伦明确鹰派预期之后,美元指数却是走弱的,这说明市场担心的还是特朗普政策被证伪,第一种形式的逆转才是主要矛盾。我们最近反复提示特朗普政策从“听好话”到“做评估”和“看落地”阶段,市场的性价比是下降的就是这个意思。美联储加息和特朗普政策的验证的时间点都很近了,3月15日美联储议息,3月13日特朗普公布税改具体方案,我们认为后者可能才是短期市场的决定因素。如果减税方案符合甚至超出市场预期,不仅美联储3月加息是必然的,连续加息的预期也会随之上升,反倒对A股不利;如果低于预期,A股市场短期面临的宏观对冲格局可能就没那么差。

第二个问题,我们认为美联储3月加息对于降低了A股的中期性价比,但对结构的影响大于对方向的影响。首先是方向上,我们强调最悲观的宏观对冲格局中期兑现的概率提升,但尚未确立。最悲观的宏观对冲格局指特朗普刺激,美联储连续加息,而中国经济回落,但宽松空间受限。但现在还欠缺两个环节有待观察,一个是特朗普刺激政策能否至少符合预期还不确定,另一个是中国经济是否会明显弱于美国也还要看。另外中期市场性价比的下降映射到短期,正好遇到了维稳窗口,所以悲观的投资者出清产生的回调可能幅度缩小,时间缩短。所以春季行情的窗口尚未关闭,至少还可以自下而上精选个股。

结构上,我们认为美联储3月加息对于A股进攻板块的中期逻辑有一定伤害,性价比有所降低,所以应当收缩对于进攻方向的推荐。具体来说:强美元会全球商品价格上涨受抑制,强周期板块将受到负面影响。成长这边,我们前期强调风格转换过度期,目前正在兑现,但中期成长风格的全面归来,仍需要类似无风险利率重回下行等触发因素。所以美联储3月加息不会影响成长股的超跌反弹,但对于中期性价比还是有负面影响的。

所以我们现在的结构推荐着眼于“防守反击”,重点关注三大方向:(1) 涨价消费:食品饮料,消费电子,医药当中消费品属性的细分板块。(2) 两会主题:火电供给侧,环保,二胎和教育,还有一个是内蒙古70年大庆也会有相关的主题性机会。(3) 对冲特朗普政策主题,我们持续推荐军工、混改和一带一路。

兴业证券:两会助推“红旗招展”

兴业证券王德伦团队表示,两会开幕后指数获取正收益率概率下降,继续坚守绩优龙头。

两会开幕,历史规律显示短期大盘获取正收益概率下降。我们统计了2007-2016年中两会前一个月、两会期间及两会后一个月上证综指获取正收益的概率。两会前一个月取得正收益概率最高,仅2013年市场下跌,其余9年大盘均上涨,过去一个月市场的上涨再一次印证此规律。但两会期间,大盘上涨的概率降为50%,今年两会将于3月16日闭幕,因此单纯从历史规律分析,后续大盘获取正收益概率下降。两会后一个月,最近10年取得正收益的概率为70%。

王德伦指出,3月5日上午9时,国务院总理李克强在第十二届全国人民代表大会第五次会议上作《政府工作报告》,部分要点值得关注:1)GDP目标增速定为6.5%左右。这一目标增速为去年6.5-7%目标区间的下限,在一二季度压力不大的基础上(约为6.7%),或显示三四季度经济增速仍有不确定性。2)财政政策更加积极有效,货币政策保持稳健中性,财政赤字比2016年增加2000亿,M2目标增速下调1%。2017年财政政策将继续主导,宽财政+中性货币的组合下,并且叠加金融去杠杆,流动性易紧难松。3)供给侧改革继续推进,钢铁煤炭之外,煤电行业去产能目标5000万千瓦,以防范化解煤电产能过剩风险。

王德伦表示,中期美联储3月加息概率大增、金融去杠杆继续、通胀隐忧仍存,因此流动性收紧、无风险利率上行仍是影响市场的主要矛盾。建议继续坚守绩优龙头这条配置主线。我们在年度策略中将分母端无风险利率的波动作为分析框架中影响2017年A股行情的核心矛盾,并明确提出“年初货币流动性边际转紧”,提前预判了去年底到今年1月的市场风险。当前流动性收紧、无风险利率上行已从担忧变为现实。并且美联储3月加息概率大增、金融去杠杆继续推进、通胀隐忧仍存,或将致使流动性环境进一步收紧,从而制约中期市场表现。在此环境下,市场对业绩、估值和现金流的要求提升,建议长期坚守绩优龙头这条配置主线。

投资策略上,王德伦建议,两会继续助推“红旗招展”,重视景气向上的绩优股以及医药和银行。我们此前首推“红旗招展”已取得显著收益。两会将继续助推板块,当前重点关注军工、一带一路、国改以及大气污染治理等板块的投资机会。此外,根据中观数据景气度观察,建议投资者关注景气子行业向上的绩优股的投资机会,建议重点关注化工(MDI、农药)、交运(集运)、轻工(造纸)、农业(饲料)、通信(光通信)、新能源汽车(客车和电池产业链龙头).

王德伦还表示,风险偏好对“红包行情”的推动已经进入后半段,内生增长稳定、现金流充裕的成熟期价值股具备补涨的投资机会,首推医药和银行。

主题投资上,“一带一路”和国企改革作为今年我们主推的两大主题,自推荐以来均有不俗的表现,我们也于上周在北京召开“一带一路”高峰策略会,请相关专家对未来战略推进做了分析和预测。主题方面,我们建议关注“两会”政府工作报告重点提及的“一带一路”、国企改革(尤其是混改)以及大气环保等主题机会。

(:DF075)

相关文章

- 沪指微幅收跌全日振幅仅0.4% 中国联通盘中一度涨停

- 巴菲特唯一推荐投资品种:指数基金到底是个啥 怎么投?

- 次新股成交量超越创业板 从海外市场寻找投资方向

- 一年定开债成热销品 民生加银汇鑫正在发行

- 博时基金裁邵凯:长久期利率债已现配置价值

- A股盈利能力改善 基金经理布局景气行业

- 多只公募基金主动清盘 行业向好发展

- 沪港深基金取代QDII成港股投资主力军

- 公募基金委外规模骤变 9万亿体量或缩水

- 把握周期性行业复苏机会 东方周期优选3月10日即将结募

- 细数基金“女神” 人数翻番会赚钱

- 港股涨的这么好 还能不能买?

- 天弘基金王登峰:货基管理过程中的“不可能三角”

- 2016中国互联网金融投融资分析报告发布 互联网金融火爆依旧

- 新版医保目录落地 医药主题基金再迎投资风口

- 偏股型基金:注重选股和风控能力

- 定增产品折价受限 基金平均募集规模上升

- 避险风口再现 黄金主题基金收益亮眼

- 公募基金突破4000只 你可选择的其实不足1/3?

- 被动投资股基净值涨2.51% 有望成为FOF试水标的

随机图文

-

促进创业投资 期待私募股权机构上市

证券时报记者 陈霞昌历年《政府工作报告》都吸引着创业投资机构的重点关注。从2019年的“设立科创板并试点注册制,鼓励发行双创金融债券,支持发 -

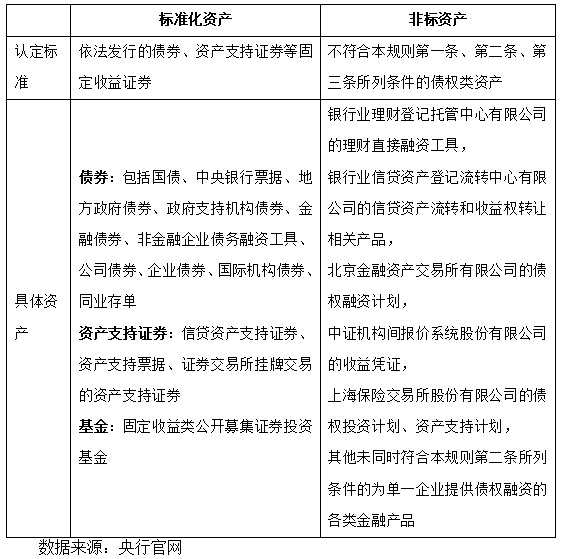

长盛基金点评央行非标新规:短期边际利好标准化资产

2019年10月12日,央行发布《标准化债权类资产认定规则(征求意见稿)》,对资管新规后所规定的标准化资产进行进一步确认和补充。此前资管新规 -

首批9只双创50ETF今起发售 南方基金双创ETF一日售罄

首批9只科创创业50交易型开放式指数基金(ETF)今日正式发售。9只产品全部设置了30亿元至35亿元的募集上限。根据公告,易方达、富国、华宝 -

基金持仓动向:上投摩根基金孙芳四季度加仓这些股(名单)

证星研究院1月24日上投摩根基金孙芳旗下基金公布年报,综合其旗下各基金财报,新能源汽车行业板块个股更受其关注,与上季度相比,西藏珠峰... -

明星基金经理最新调研动向曝光!傅鹏博、史博、冯明远等调研了这些个股!

近日,记者注意到,多家上市公司的调研名单中都出现了明星基金经理的身影。比如睿远基金的傅鹏博,一周时间出现在立讯精密(002475)、【广和通 -

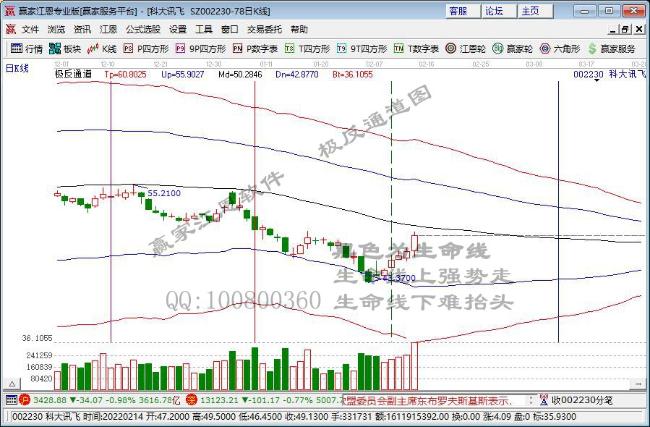

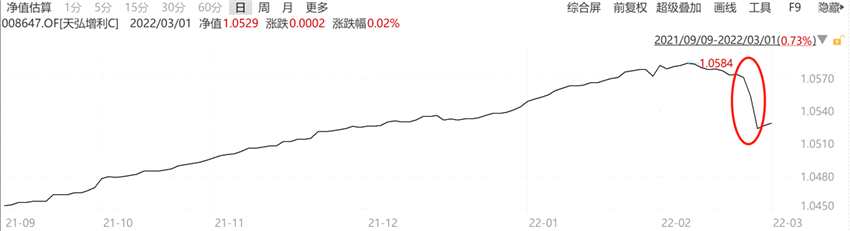

踩雷了?这只债基2天吃掉3个月收益,龙光集团股债双杀,引一众债基忐忑,买债基真要谨慎了

2月24日到25日,仅两天时间,天弘增利短债回撤幅度达0 44%,对于债基这不是个小幅度。进一步而言,若以其2月25日的净值1 0524来看 -

复星郭广昌回应股价异动 称有人故意造谣

摘要 【郭广昌电话回应】复星利润非常好,今日股价波动,肯定有人恶意造谣,谁是责任者,一定会追究。7月6日下午17: -

银行螺丝钉:这样买基金,才能赚更多

12月5日,2020雪球嘉年华在深圳举行,本届雪球嘉年华主题为“与财富同行,与知己共赢”。2020年,一场疫情给投资市场带来众多变数,震荡与