您的位置:首页 >投资创新 > 投资创新

两融余额失守1.2万亿 杠杆资金入市路径全面趋紧

![]() 2015-12-01 17:00:17

来源:采编

2015-12-01 17:00:17

来源:采编

简介:【两融余额失守1.2万亿 杠杆资金入市路径全面趋紧】A股近日的持续盘整,令准备进场的融资资金开始迟疑,两融余额最近再度降至1.2万亿以下。点

【两融余额失守1.2万亿 杠杆资金入市路径全面趋紧】A股近日的持续盘整,令准备进场的融资资金开始迟疑,两融余额最近再度降至1.2万亿以下。

点击查看>>>融资融券数据

A股近日的持续盘整,令准备进场的融资资金开始迟疑,两融余额最近再度降至1.2万亿以下。

上半年A股的加速上涨,让投资者看到了杠杆工具的威力;紧随其后的一场暴跌,又让市场一度闻“杠杆”色变。不断试错和校准之间,市场对杠杆工具的认识正不断加深。在监管政策全面收紧、对新业务和新渠道提前管控、加紧券商业务管理等多重举措下,新一轮反弹中杠杆资金进场明显有序、可控。

两融失守1.2万亿

11月27日,沪深两市融资融券余额为1.197万亿,较前一交易日的1.22万亿环比减少1.91%,较前一周环比下降2.03%。这一跌,让两融余额失守了维持6个交易日的1.2万亿大关,并终止了自10月以来连续七个交易周连涨的势头;更重要的是,还改写了融资客进场的一贯路径。

统计显示,截至11月27日融资余额1.19万亿,环比前一周下降2.02%;融券余额29.47亿元,环比下降6.61%。其中,全周的融资买入额5240.99亿元,较前一周下降18.24%;融资偿还额5487.16亿元,较前一周下降6.41%。

就行业和个股情况来看,上周融资余额增幅最大的五大行业分别为轻工制造、化工、食品饮料、交通运输和家用电器。正泰电器、海亮股份、奋达科技、盛和资源和巢东股份五只股票位于融资余额增幅前五名,上周余额增幅分别达到135%、98%、69%、39%、39%。

两融在今年8月20日首次跌破千亿后,交易一度较为低迷。但自10月大盘企稳反弹以来,两融余额增长明显提速。数据显示,两融余额十月环比增长14%,而进入11月后融资客热情更有急速回暖,大有追赶年初疯牛行情时的激增势头。

11月首周的融资净买入额达506亿元,较前一周的净买入额226亿元环比大增124%,这也是极端行情启动的7月以来,单周融资净买入的次高点。随后的11月第二周,融资盘单周买入额再创股灾以来的新高,净买入额达到834亿元。这一数值水平已经与4月至6月初大盘飙涨时融资盘激进程度相当。数据显示,年内单周融资盘净买入最高值为4月10日当周的981亿元;还有6月5日、4月3日、3月13日与5月22日当周的融资盘净买入逾850亿元。

但这种激进的进场趋势并没有像上半年那般持续长久。

沪深交易所11月13日宣布,对融资融券交易实施细则进行修改。自11月23日起,投资者融资买入证券时的融资保证金最低比例将由此前的50%提高至100%。受此消息影响,在11月20日当周融资盘净买入额就明显下落,仅有547亿元。而当上周两融失守1.2万亿时,融资盘更是净流出246亿元。

有券商分析师对此称,两融在11月中旬出现如此拐点,主要由于上周开始实施两融新政,数据上融资偿还额降幅有限,但融资买入额降幅较为明显,导致融资净买入额下降。这表明增量资金变得谨慎,存量资金在上周五市场大幅回调时出现加速偿还。

杠杆资金现“迟疑”

历经清理场外配资而引发的市场阵痛后,杠杆资金入市路径的管理全面加紧。

目前,伞形信托等场外配资尚未有复燃的迹象,需要恢复交易的单一结构化信托产品需要接入券商PB系统。而就场内来看,当两融业务的逆周期调节的宏观调控再启动,以调整融资保证金比例等措施为代表的一系列举措陆续推出;两融这个场内唯一的杠杆资金入口风险也可控。

根据证金公司披露的11月27日两融数据,全市场平均维持担保比例为263%左右,而此前历史平均水平主要在250%左右。此外,融资融券交易额占A股交易量比重回归至9.6%,较前期12%左右出现了明显的下降,融资融券余额占A股流通市值比重3.03%,均处于市场正常水平上下微调幅度内。

“草根调研的结果显示,当前营业部的两融客户几乎没有强制平仓的风险。如果再有1~2天全仓跌停,则可能出现部分两融开始出现问题。”申万宏源分析师王佳音称。

此外,针对杠杆资金的监管措施还在日趋完善,摸底和清理等工作的效率也在提升。

证监会新闻发言人张晓军在最近的例行发布会上表示,近期证监会向各证监局下发了通知,规范证券期货经营机构涉嫌配资的私募资管产品。其中包括进一步甄别确定相关私募资管产品,明确需要规范的三类产品的规范标准;未来还将分类推进清理规范工作,有序规范优先级委托人享受固定收益、劣后级投资人直接参与股票投资的产品。同时,还将持续关注利用一人多户等新型场外配资的风险。

上述分析师就对此称,具体哪三类产品还不明确,但根据明确提到要“有序规范”优先级委托人享受固定收益、劣后级投资人直接参与股票投资的产品,分析预测主要包括期货公司的配资行为,通过私募产品下设子账户的行为可能受到关注度比较高;但具体内容仍需等待正式文稿。

同期,场外市场上的融资类收益互换新增业务也被叫停。申万宏源策略分析师就对此称,收益互换当前的规模总体是可控的,此次规则调整短期内对市场有抛压,但存量并不强制清理,并不至造成股票市场大跌,长远影响有限,“监管层现在是将风险控制在苗头上。可以说,管理层几乎把所有可以做配资的渠道都卡住了。”

监管风暴>>>三券商因涉嫌两融违规被调查

相关文章

- 两融余额失守1.2万亿 杠杆资金入市路径全面趋紧

- 12月4日早盘内参:10家公司重启IPO发行

- QDII基金业绩分化加剧 美股主题表现抢眼

- 哪些基金带你穿越牛熊:6124点来5基金净值翻倍

- 公募疯狂发产品岁末揽金 11月新发基金是10月5倍

- 机构吃肉 打新第一轮84只基金10打10中

- 人民币加入SDR悬念今揭晓 境外投资消费有望更便利

- 4427亿基金买了什么:医疗健康和高端制造是热门

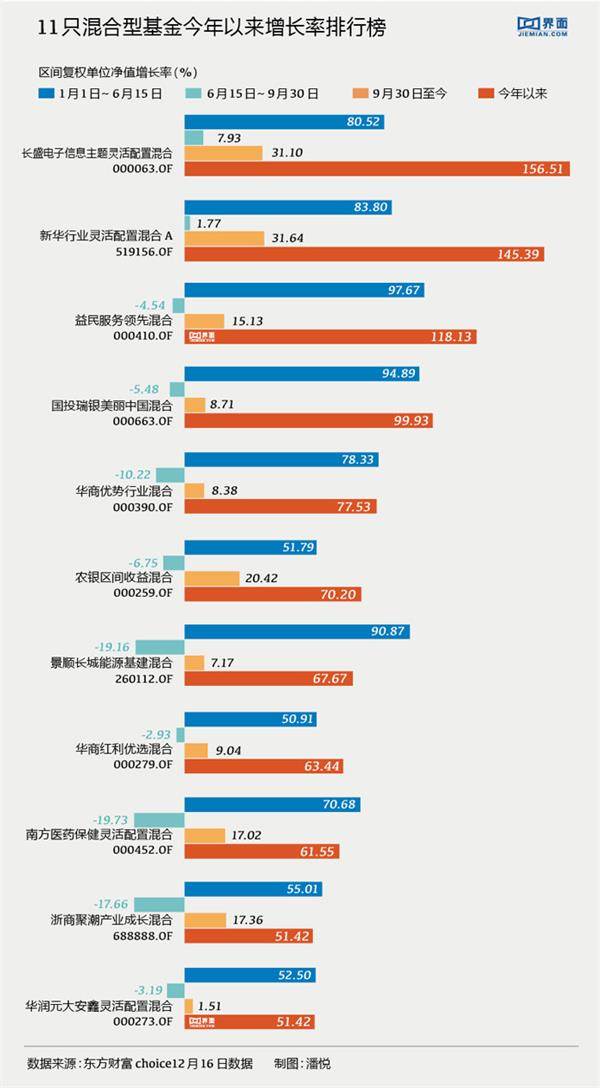

- 基金年终争霸现胶着 偏股混合前十收益全翻番

- 监管层有意维稳A股 年后新股发行节奏或将放缓

- A股蓄势之中 重点配置偏股型基金

- 机器人产业利好不断 布局智能制造主题基金惹关注

- 股基减仓明显等待布局机会

- 权益类基金成立热潮持续 华夏国企改革吸金32亿

- 指数基金快热快冷 有一只规模竟缩水80%

- 174只基金逮住21只翻倍股 39只重仓天齐锂业

- 基金称资金腾挪备战IPO 弱势震荡不可避免

- 中央地方会战互联网+制造 财税政策将酝酿扶持

- 十大机构论市:逢反弹赶紧调仓卖出五类股

- 慢牛大格局未变 基金慎对题材股风险

随机图文

-

75只公募基金产品发行 重推量化基金和定开债基等

财汇大数据终端数据显示,截至2月13日,当前共计有75只公募基金产品(不同份额合并计算)正在发行。正在发行的基金产品中,债券型基金和混合型基 -

沪指强势震荡 创业板指暴涨逾3%创出今年以来最大单日涨幅

摘要 【收盘播报】沪指强势震荡,创业板指暴涨逾3%,创出今年以来最大单日涨幅。沪指今日延续震荡整理态势,几乎是平盘 -

吴晓波:2021年建议成为基金的购买者

吴晓波1月20日,吴晓波频道“请问2021”三天直播在线上举行,知名财经作家吴晓波在直播中谈论了他对于2021年投资的看法,并回答了读者的问 -

新基动态|年内第三只纯债基金发行失败

3月31日,公募基金2021年年报基本披露完毕。天相投顾数据显示,2021年,公募基金整体利润为7171 89亿元,债券型基金成为最赚钱品种 -

汇添富基金劳杰男最新持仓,重仓招商银行(汇添富价值精选混合型基金)

证星研究院1月24日汇添富基金旗下劳杰男管理的汇添富价值精选混合型基金公布年报,近1年净值增长率-13 34%。与上一季度相比,该基金前十大 -

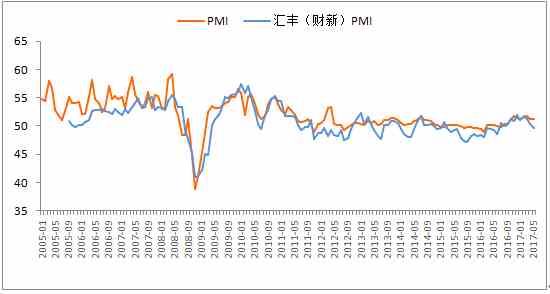

A股下半年预计维持震荡 蓝筹白马股仍是投资主线

报告摘要:经济下行,外贸改善,货币中性偏紧,A股市场下半年预计维持震荡,蓝筹基金、白马股基金仍是稳健投资的主线,债市中长期难言乐观... -

6.7万亿元!今年权益类ETF成交额创历史新高

数据来源:Wind(截至10月19日) 李树超 制表 创意 供图 官兵 制图证券时报记者 李树超随着股票交易型开放式指数基金(ETF)市 -

年底薅羊毛 货币基金和银行理财谁更胜一筹?

一些基金公司正在利用货币基金冲刺年底规模,无独有偶,银行理财产品也如期出现翘尾。 临近年底,各方缺钱,正是薅羊毛好时机。货币基金PK...