您的位置:首页 >财经评论 > 财经评论

哪些基金带你穿越牛熊:6124点来5基金净值翻倍

![]() 2015-12-07 13:39:14

来源:采编

2015-12-07 13:39:14

来源:采编

简介:【哪些基金带你穿越牛熊:6124点来5基金净值翻倍】无数历史经验表明:散户想要炒股致富并不容易,一不小心就成为被收割的韭菜。对于大多数普通人

【哪些基金带你穿越牛熊:6124点来5基金净值翻倍】无数历史经验表明:散户想要炒股致富并不容易,一不小心就成为被收割的韭菜。对于大多数普通人来说,找到一个每天勤勤恳恳努力为你投资的优秀基金经理,胜过自己辛苦打理资产。那么,究竟谁才是值得信赖的基金经理?业绩是最好的试金石。A股市场牛短熊长,拉长主动偏股基金业绩考量区间,跨越牛熊的基金英雄才是值得长期投资的。无数历史经验表明:散户想要炒股致富并不容易,一不小心就成为被收割的韭菜。对于大多数普通人来说,找到一个每天勤勤恳恳努力为你投资的优秀基金经理,胜过自己辛苦打理资产。

那么,究竟谁才是值得信赖的基金经理?业绩是最好的试金石。A股市场牛短熊长,拉长主动偏股基金业绩考量区间,跨越牛熊的基金英雄才是值得长期投资的。中国基金报选择3个指数的牛市阶段高点,分别为:上证指数2007年10月16日历史高点、上证指数2009年8月4日的阶段高点,以及代表中小盘股的中证500指数2010年11月10日的历史高点,来看看,从这些高点到目前这一轮“牛市”中,哪些基金能表现最好,哪些基金经理能值得托付。

6124点以来

5基金净值翻倍

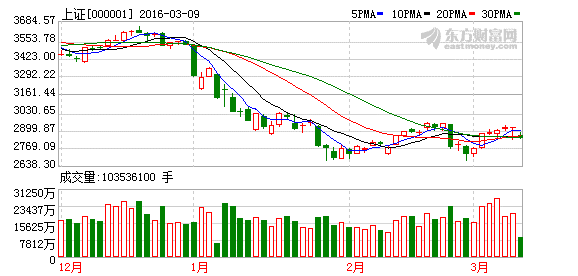

一谈到牛市,大家印象最深的是,上证指数在2007年的6124点的历史高点,直至2015年12月4日,A股市场经历了多轮牛熊交替,上证指数仍下跌了41.54%。不过,这段时间也有5只基金实现了净值翻倍。

数据显示,主动偏股基金中表现最好的仍是知名的华夏大盘精选,区间业绩为147.81%,表现遥遥领先。该基金表现领先的主要原因是2008年~2011年王亚伟管理期间的业绩持续领先,2010年和2011年也有优异业绩表现,不过,自从换了基金经理之后近两年业绩表现一般。

紧随其后的是嘉实增长基金,期间表现为125.4%,该基金是稳健型选手,在本轮牛市中把握中行情,最高6个月回报高达125.5%。而第三名则为泰达宏利成长,该基金特色为熊市表现特别突出,牛市中表现中等或中等偏上,多年总体业绩表现领先。

富国基金旗下的富国天惠精选成长、富国天合稳健优选表现突出,区间回报分别达到112.94%、109.72%,这两只基金一直长期业绩表现领先。这两只基金在2008年熊市中都表现较好,也把握住了2009年牛市收益。

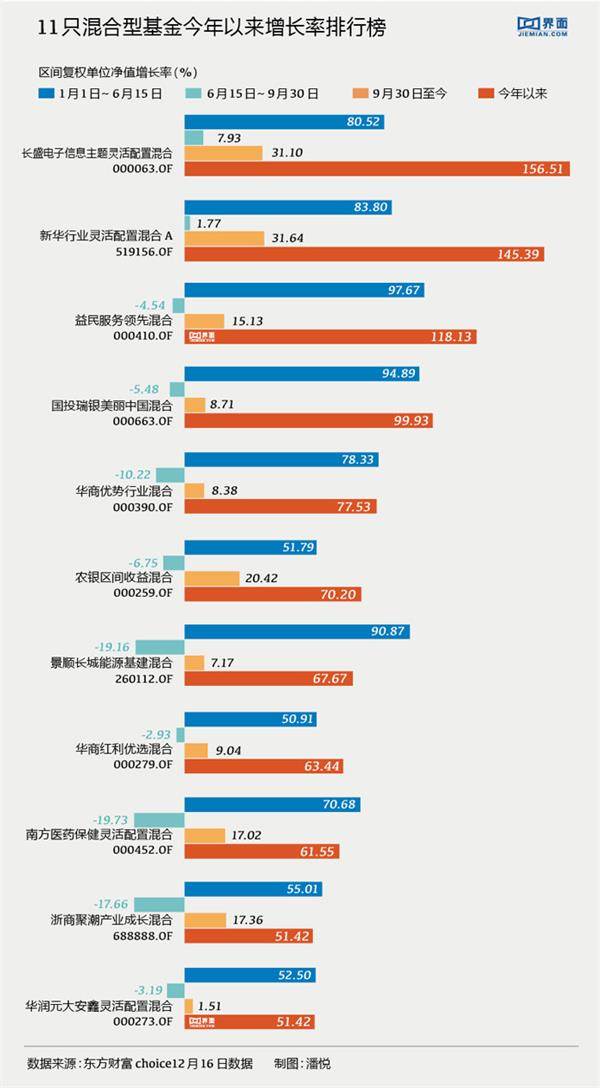

买基金进可攻退可守基金代码基金简称今年以来收益手续费操作000063长盛电子信息主题灵活147.63%1.50% 0.60%购买 开户购买000404易方达新兴成长灵活配142.90%1.50% 0.60%购买 开户购买519156新华行业灵活配置混合142.51%1.50% 0.60%购买 开户购买100056富国低碳环保混合134.97%1.50% 0.60%购买 开户购买519120浦银战略新兴产业混合127.01%1.50% 0.60%购买 开户购买000124华宝服务优选混合115.51%1.50% 0.60%购买 开户购买000574宝盈新价值混合112.98%1.50% 0.60%购买 开户购买519113浦银精致生活109.69%1.50% 0.60%购买 开户购买470009汇添富民营活力混合107.37%1.50% 0.60%购买 开户购买160918大成中小盘混合(LO106.27%1.50% 0.60%购买 开户购买,天天基金研究中心,截至日期:2015-12-04

而银河收益、嘉实成长收益、华安宝利配置、华夏复兴、兴全全球视野,则分别以99.71%、96.79%、96.41%、93.37%、92.63%位列第五到第十名。

2009年以来

最高253%收益

同样以市场最关注的指数之一上证指数来看,在2008年大熊市后的2009年迎来小牛市,最高在2009年8月4日迎来了3478点的高位。而目前上证指数达到3524.99点,略高于当时水平。数据也显示,这段时间区间收益为1.8%,但是不少权益类基金获得不错收益。

其中最有代表性的是银河行业,该基金2009年8月4日~2015年12月4日的业绩达到253.49%。要高于同期第二名超过80个百分点,显示出极强的收益优势。这只基金成立于2009年4月,2010年和2013年的业绩分别为29.94%和53.85%,这两年的业绩表现十分突出,在同类基金中位列第2和第9位。不过,2014年和2015年以来净值增长为30.47%、57.99%,表现一般。因为前两年里获得了较高收益,穿越牛熊后总收益率极为突出。

业绩紧随其后的同样是银河基金旗下的银河竞争优势成长,区间收益率达到174.08%。该基金属于稳健型品种,多年保持每年业绩前1/10水平。公司在权益类产品的业绩优势尽显无遗。

交银优势行业以169.297%的区间收益位列第三,该基金风格稳健,尤其2011年净值损失较小。而汇添富价值精选A、嘉实研究精选、宝盈资源优选、华商盛世成长、华泰柏瑞价值增长,区间收益率分别达到161.39、160.71%、158.69%、157.87%、153.129%。

同样,在2007年6124点以来表现较好的富国旗下两只基金,在2009年8月4日以来的高点中也表现突出。数据显示,富国天合稳健优选、富国天惠精选成长区间收益达到149.38%、145.33%。

需要指出的是,这一批基金主要是成立于2008年的权益类产品,印证了“好发不好做、好做不好发”的历史定律,无人问津时才是申购基金的好时机。

成长股风潮下

29只基金期间翻番

近年都是中小创的天下,上证指数的代表性在逐渐减弱。而中证500指数所代表的中小盘成长股占比较高,很能体现新兴产业等成长股的表现,谁最能把握住这一轮成长股风呢?

数据显示,中证500指数的历史高点是2010年11月11日盘中的5581点,而目前已经上行至7511.68点,区间涨幅达到36.96%。而这一期间,29只主动偏股基金的净值涨幅超过了100%。期间表现最好的是2010年5月5日成立的汇添富民营活力A,这段时间涨幅达到208.36%,也是唯一一只该区间收益率超200%的产品。

紧随其后的是宝盈资源优选,区间涨幅达到159.14%,这只基金表现较好来自于大牛市的优异表现。而银河基金旗下两只基金仍然保持较好的优势,银河行业优选和银河竞争优势成长分别以157.25%、129.87%的收益,在这一区间内排名第三和第七。在2009年以来表现突出的交银优势行业在此区间内也表现较好,收益率达到152.35%,排位第四。

而以136.98%收益位列第五名的新华行业轮换的业绩领先主要源于熊市阶段的优异表现,在中证500指数跌幅50%、上证指数也下跌近40%的情况下,该基金净值只下跌了10.47%,在最近两年牛市中,该基金也有较好表现。

数据中的三个小秘密

从牛市高点到这一波牛市中,指数可能亏损、可能无涨跌、可能大涨,但总有一批较好的基金表现突出,显示出基金经理强悍的赚钱能力,其中数据中三个小秘密值得关注。

第一是一批优秀的基金公司出炉。从跨越牛熊基金业绩表现十强来看,2007年10月16日以来的表现十强中,华夏、嘉实、富国基金公司均占据两席;而从2009年8月4日至今的牛熊市中,银河、富国两家公司占据两席;从2010年11月10日以来牛熊市中,银河、嘉实旗下均有两只基金进入前十。

整体来看,这三次牛熊转换中,银河基金、嘉实基金旗下基金均5次进入榜单,而富国有4次进入榜单,交银施罗德、汇添富、华夏、华泰柏瑞、宝盈等有两次进入榜单。此外,中银、兴全等基金公司也有优秀基金进入榜单。需要指出的是,近两年成长股表现突出,把握比较好的是银河、汇添富、新华、华商、易方达、嘉实等基金公司。

业内人士指出,公募基金运作更显示出“团队作战”的特色,基金经理有较为强悍的“后援”支持,如完善的投研体系、风控体系、营销体系等,不少基金公司还为明星基金经理设立工作室等,以此激励,来保障明星基金经理的业绩。正因为如此,不少明星公募基金经理奔私之后业绩反而不如在公募时期,很大原因是“后援”不足。因此,投资者可以重点关注权益类投资比较优秀的基金公司,有些公司还能不断诞生出“牛”基金。

第二,看准谁才是明星基金业绩的贡献者。从数据看,不少业绩排名靠前的基金,历任基金经理都是“一串一串”,多的甚至有七八个,仅少数基金经理始终管理这只基金。投资者需要抛开基金名称,要认真看每个基金经理任职期间的业绩,看准能创造较好业绩的基金经理。

目前有两个情况值得关注,第一是不少排名前十基金的现任基金经理是2015年新任职的,出现这一情况值得关注。一方面,有些新人上马,未有过往业绩参考导致很难看出其投资能力,对此最好是暂时回避。另一方面,有些新任职的基金经理也很优秀,可以考虑布局,因为明星基金往往是基金公司的招牌,会对这一基金进行资源倾斜。

第二个值得注意的情况是,明星基金经理在这两年奔私非常多。出现这一情况,投资者最好是选择回避。还有对于高净值客户,如果优秀基金经理奔私,也可考虑跟随布局其私募产品。

第三个小秘密则是债券基金。如2007年10月16日以来,表现最好的前10大基金中,就有易方达稳健收益基金;排名前20中,更出现大成债券、博时稳定价值、招商安本增利等品种。业绩均超过80%,也就是说年化收益率在10%以上,明显好于银行理财产品的收益率。

显然,选择一只优秀的债券基金,也能获得不错的收成,拉长时间看,不比股票型基金的年化收益率低。这可以成为理财篮子的一个常备品种,并按照自己的风险收益进行配比。

相关文章

- 哪些基金带你穿越牛熊:6124点来5基金净值翻倍

- 公募疯狂发产品岁末揽金 11月新发基金是10月5倍

- 机构吃肉 打新第一轮84只基金10打10中

- 人民币加入SDR悬念今揭晓 境外投资消费有望更便利

- 4427亿基金买了什么:医疗健康和高端制造是热门

- 基金年终争霸现胶着 偏股混合前十收益全翻番

- 监管层有意维稳A股 年后新股发行节奏或将放缓

- A股蓄势之中 重点配置偏股型基金

- 机器人产业利好不断 布局智能制造主题基金惹关注

- 股基减仓明显等待布局机会

- 权益类基金成立热潮持续 华夏国企改革吸金32亿

- 指数基金快热快冷 有一只规模竟缩水80%

- 174只基金逮住21只翻倍股 39只重仓天齐锂业

- 基金称资金腾挪备战IPO 弱势震荡不可避免

- 中央地方会战互联网+制造 财税政策将酝酿扶持

- 十大机构论市:逢反弹赶紧调仓卖出五类股

- 慢牛大格局未变 基金慎对题材股风险

- 中国11月出口同比下降3.7%

- 决战公募一哥:长盛赵宏宇离年度冠军一步之遥

- 7家失联私募人去楼空 部分机构已出现违约兑付

随机图文

-

以缜密的思维逻辑构建投资体系

张峰中国基金报记者应尤佳农银汇理基金投资部总经理张峰是个坚定的价值派投资者,他关注成长股,也关注行业轮动机会,但他最看重的是一家上... -

沪指跌近3% 资源股重挫

沪指低开低走,下跌2 90%;创业板跌1 54%,资源股集体重挫。受外围股市及商品期货大跌影响,今日两市大幅低开,沪指开盘下跌2 14%,创 -

理财日报:484家公司中报业绩近六成预喜 三大亮点勾画潜力股

你不理财,财不理你,小编每日为您筛选最新的理财资讯信息,为您的投资理财活动提供参考。股票理财:484家公司中报业绩近六成预喜 三大亮... -

天天基金日报(02月25日)

天天基金观点:消息面,“十项改革试点”落实计划披露。国资委、国家发改委、人社部25日联合召开发布会,披露国企“十项改革试点”落实计划... -

港股零持仓!多只沪港深基金“偷梁换柱” 或面临监管规范

摘要 【港股零持仓!多只沪港深基金“偷梁换柱” 或面临监管规范】在去年12月深港通正式 -

杨德龙:人弃我取是逆向投资重要投资策略

7月22日,周四沪深两市部分股票呈现向上走势。从4月份开始,我建议大家积极配置调整到位的光伏和新能源汽车龙头股,截止目前三个月的时间,... -

“结构牛市”演绎 基金机构寻找“洼地”机会

“结构牛市”演绎至今,前期强势股进入“滞涨”阶段,非银金融、房地产等前期蛰伏的板块接棒牛市行情,市场机会开始扩散。在此背景下,基金... -

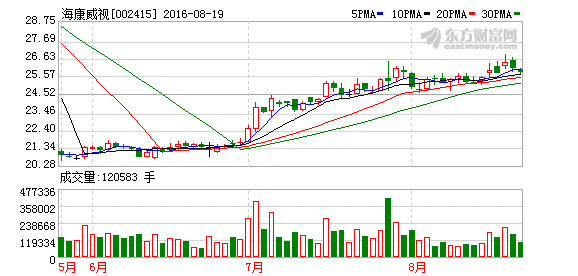

基金重仓盈利情况浮出水面 中小创中海康威视最高

【基金重仓盈利情况浮出水面 中小创中海康威视最高】根据数据整理显示,截至8月21日,已有1075家上市公司披露中报,其中720只为基金重仓股