您的位置:首页 >投资创新 > 投资创新

王群航:公募基金背了推高创业板股价的黑锅

![]() 2015-05-18 14:07:09

来源:中国基金报

2015-05-18 14:07:09

来源:中国基金报

简介:伴随着创业板指数年内翻番不断走上新高,56只公募基金(截至5月13日)今年以来的净值增长率翻番,其中短期绩效表现最好的一只基金,今年以来的净

伴随着创业板指数年内翻番不断走上新高,56只公募基金(截至5月13日)今年以来的净值增长率翻番,其中短期绩效表现最好的一只基金,今年以来的净值增长率即将翻两番。随之而来的是一个近来流传甚广的理论:公募基金抱团推高了创业板市场的股价,拉高净值的同时也推高了市场的风险,这些理论背后还附有一些数据作为佐证。

在我看来,这些批评缺乏专业知识和逻辑。

基金新增资金

占创业板交易量比例很小

一些人指责公募基金是近期推高创业板市场股价的元凶,使用的是新基金方面的数据。但是,他们缺乏严谨的统计和分析,只是笼统地使用了“新基金的总成立规模”这个看起来绝对值很大的数据来唬人。

新增的资金都投入创业板了吗?我们可以再深入一步分析:(1)以新基金在各个月份的成立情况为参照,为的是更好地看清楚市场情况;(2)同市场流行的做法一样,不考虑“新基金具备6个月建仓期”的规定,只是统一假定新基金都在成立之后的1个月内建仓;(3)把2014年12月份成立的新基金也纳入进来,是考虑到这些新增资金也都会很快地入市;(4)简单地按照基金分类、投资策略来剔除一些无关的基金类型,如:债券基金、货币基金、QDII、股票基金大类中的指数基金、混合基金大类中的保本基金、混合基金大类中使用绝对收益业绩比较基准的基金。因为后一类基金,基本上属于当下比较流行的打新基金,剔除指数基金,是因为这些基金采用被动策略进行投资,不会重点投资某些股票。

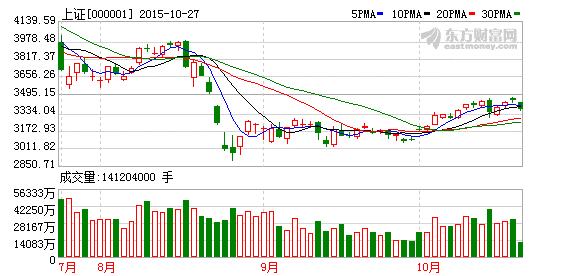

参看表一,从2014年12月至今年5月15日,新基金的成立规模总计为6994.44亿元,剔除无关基金之后,新基金的总成立规模为4488.23亿元,进一步细化考虑到每个月份的实际交易天数,新基金自2014年12月份以来的每日可入市的资金量大致可以测算出来——最多是2015年4月份,大致为每天97.91亿元;最少是1月份,平均每天只有13.93亿元;过去将近五个半月期间,平均每天为41.28亿元。(见表一)

对于上述公募基金新增资金的理论值可入市量,单看绝对值,的确是非常大,但如果参照市场实际成交情况来看,得出的结论就不同。

参看表三,这些理论上的新增可入市资金量,占创业板市场每个交易日平均成交金额的比例从未超出过10%,在过去将近5个半月期间,最高值为4月份的8.32%,最低值为1月份的3.10%。如此低占比的新增资金入市总量,就算全部进入创业板,对该板块的影响应该不会很大。

非机构新增资金

才是推高创业板的主力

表二统计的是外部新增资金在过去5个月里的总体表现情况。表中第三列用了一个参数:平均每户入市资金规模,为50万元。这个数据的使用,参考了相关媒体5月15日《A股账户数超2亿,约五成参与交易》一文中的相关数据,持股市值应该是大于50万元的,而且,既然大了,本文假定,新增账户的平均规模应该不低于50万元,并为活跃账户,仓位较高。

还是参看表二,在扣除了新基金的增量资金之后,近五个月份里,平均每月可入市的新资金总规模为2.24万亿元,其中2015年2月份由于春节的因素影响,仅有5143.78亿元的新增资金,而在最为疯狂的4月份,可以入市的新资金总量高达6.25万亿元,这个数额的新增资金总量,是同期公募基金可入市额总量的30.38倍。到底谁对股市行情的影响力大,应该不必赘述了。此为一。

再看表三,把场外新增资金与创业板市场的成交情况做了细致的比较,可以很清晰地看到,扣除新基金之后的场外日均可入市新资金平均总规模是同期创业板市场日均成交金额的1.3倍,这就是说,场外的新增资金如果全面去买创业板市场的股票,同期的成交量根本不足以“应付”这些新增资金的需求,最为突出的是4月份,场外市场每天的新增资金量,足以同期的创业板市场买两回还有余量。到底哪部分资金对创业板市场的飙升行情的影响更大,答案应该很清楚了。此为二。

综合两个数据,我们还有一个新的发现:其实散户并没有都去买创业板市场的股票,同理,新基金的钱也应该都没有集中去购买创业板股票。这两大类资金,到底有多少比例投入到了创业板市场,我们无法给出确切的答案,但两相对比可以看出,场外资金入市的规模非常大,要远超基金。

问题又来了:大家一定要买创业板股票吗?为什么不买呢?从公募基金的角度来看,根据季报所披露的前10大重仓股情况,大家可以发现,基金对于创业板的投资取得了巨大的成功。公募基金的投资,是全市场密切关注的对象。而对于其他各类资产管理机构的投资细节,广大普通投资者难以获得整体信息。而公募基金有严格的法定信息披露要求,整体运作公开透明。大家一定都知道,在每个季度公募基金按照规定披露完了季度报告之后,公募基金在前一个季度里的剔除、增持、整体持有了哪些股票,通通一目了然。而知名基金经理的持仓情况,也早已被广大投资者研究得不亦乐乎,不排除带来很高的学习效应,就如近年来的“泽熙概念股”、“王亚伟概念股”一样,往往一公布就迎来追随的资金。

总之,一方面,场外投资者所看到的都是基金的重仓股;另一方面,场外资金的体量巨大且有学习效应,哪怕是稍微动用一点点,也可以很轻松地超过公募基金的可用资金量,最终的结果,就是把公募基金的重仓股股价推上了新高。剖析至此,结论已经很明显:公募基金难以把创业板推上高位,外部新增资金才可能是推高创业板市场的主力。

因此单纯从公募新增数据就推断基金公司买卖创业板股票为坐庄,无疑让基金背上推高创业板股价的”黑锅”。

相关文章

- 王群航:公募基金背了推高创业板股价的黑锅

- 基金市场周报:IPO发行密集,市场调整中主动偏股型基金业绩占优

- 分级基金数据日报:大盘相对平稳,局部热点活跃

- 场内基金周报:短期或震荡为主,推荐地产消费+国企改革分级组合

- 好买:丁蟹今日出巢 港股跌幅超2%

- 基金产品精选:改善组合结构,应对市场震荡

- 基金定期报告-H股分级上市:买到就是赚到

- 前海开源基金邱杰:清洁能源行业处于爆发起点

- 分级A专题系列(3):分级A有顶有底,配置正当时

- ETP周报:大盘依旧强劲,小盘分级配对转换价值浮现

- 董希淼:降息之后再谈资产配置

- 私募基金周报:上周各类型产品均跑赢沪深300指数,跑输创业板指

- 全球资金流向周报:中国基金流入继续回升,欧洲债券基金风波不断

- 分级基金数据日报:A股险守4300

- 基金:短期可能存在回调风险 青睐低估值蓝筹

- 场内基金周报:A股ETF净申购34亿份,成长风格无一净申购

- 供需关系影响A类份额的投资机会

- 众禄:年报基金持股的五大特点

- “50朋友圈”交易策略之二:50ETF与50指数成分股套利机会挖掘

- 上投摩根:牛市后半程 投资要把握好大方向

随机图文

-

2021年第三季度宝盈优势产业混合A基金持仓了哪些股票?基金重点买入哪些股票?(2021年第二季度)

2021年第三季度宝盈优势产业混合A基金持仓了哪些股票?基金重点买入哪些股票?以下是南方财富网为您整理的12月16日宝盈优势产业混合A基金持 -

2021年第一季度上投摩根智选30混合基金持仓了哪些股票和债券?2021年第四季度基金行业怎么配置?

2021年第一季度上投摩根智选30混合基金持仓了哪些股票和债券?2021年第四季度基金行业怎么配置?南方财富网为您整理的上投摩根智选30混合 -

明星量化基金为什么今年以来跌得比较多?

本文首发于微信公众号:包子君。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。去年很多量化基金业绩爆表,今年... -

2021年第三季度添富行业整合混合基金行业怎么配置?2021年第二季度有什么重大卖出?

2021年第三季度添富行业整合混合基金行业怎么配置?2021年第二季度有什么重大卖出?南方财富网为您整理的添富行业整合混合基金2021年第二 -

南方基金蔡望鹏:四季度看好PPP、快递及券商板块

南方基金专栏2016年的投资进入最后一季,如何看待四季度行情成为广大投资者关心的话题。南方积配(160105)、南方中国梦基金经理蔡望鹏在近 -

沪指重挫失守3400点 妖股集体杀跌

周二两市低开低走,证监会重罚股票操纵者的利空仍在延续,海欣食品、特力A等妖股继续跌停,题材股熄火。截至发稿,沪指跌逾2%失守3400点,创业 -

大成基金刘旭:从不赚认知以外的钱

2014年末-2015年中,牛市行情火热开启,投资者们纷纷入场,随之而来的是大量公募基金产品新发,基金市场行情水涨船高。这一年,也是新一代的 -

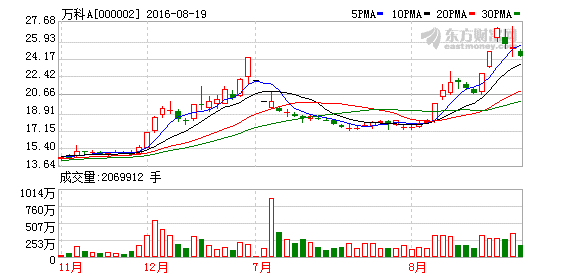

8月26日王石将再赴华润香港总部 王石已经与华润从统一战线走向了对立面

王石8月26日将再赴华润总部,目前不清楚王石是否会再次拜会傅育宁。澎湃获悉,万科董事长王石将于8月26日上午出现在华润香港总部。8月16日,