您的位置:首页 >深度报道 > 深度报道

金鹰基金杨刚:市场观察重点回归基本面验证 关注中报业绩景气方向

![]() 2022-08-03 18:30:07

来源:中国基金报

2022-08-03 18:30:07

来源:中国基金报

简介:回顾7月全球主要股指表现,欧美及亚太地区股市均有所回暖,A股和港股出现调整。伴随原油等大宗商品价格的持续回落,欧美央行落地激进加息,欧美经济

原标题:金鹰基金杨刚:市场观察重点回归基本面验证 关注中报业绩景气方向

回顾7月全球主要股指表现,欧美及亚太地区股市均有所回暖,A股和港股出现调整。伴随原油等大宗商品价格的持续回落,欧美央行落地激进加息,欧美经济衰退预期抬升,“衰退式宽松”预期下,前期调整较多的欧美市场边际回暖。而A股受房地产行业景气度持续下行、国内疫情再现多地发散等因素的影响,结束了前期连续两个多月的反弹,步入震荡调整。

展望8月,金鹰基金首席经济学家杨刚表示,政治局会议定调偏稳,政策面更多关注前期政策落实,经济复苏斜率下修,后续市场对经济信心的恢复有待基本面提振,恢复或需待时日。A股在7月期间已进入平淡期,当前市场分歧较大。进入8月,疫后修复与前期稳增长政策效果落地产生一定的叠加效应,后续市场观察重点将回归到基本面验证上,包括企业中长期信贷、地产需求等方面。

与此同时,杨刚认为,上市公司进入中报业绩披露窗口,A股对盈利端预期差将更敏锐。海外更多关注欧美经济衰退压力,以及欧美央行的相机抉择,若存在较大变化,外围“衰退式”宽松预期升温,对国内货币政策空间相对友好,市场风格或将继续偏向成长,不过外围通胀仍存在变数,有待观察。总体而言,金鹰基金建议在8月可重点关注中报业绩景气方向,但在外围流动性预期未发生显著变化之前,估值天花板不宜看得过高。

后续,金鹰基金杨刚建议重点关注以下因素,预计这些方面都可能对接下来的A股市场共识产生新的预期引导,从而在边际变化或将对A股市场产生新的重要影响:

1)进入8月,A股上市公司迎来密集发布中报业绩的时间窗口;

2)7月政治局会议指出“集中推出一批‘绿灯’投资案例”,“压实地方政府责任,保交楼、稳民生”,可关注平台经济、地产停贷等产业新变化;

3)7月政治局会议指出“支持地方政府用足用好专项债务限额”,观察8月常务会,验证余额限额内增加今年新增专项债发行的可能性;

4)8月底的Jackson Hole会议,在此次“央行年会”上,全球央行首脑或将给出关于货币政策方面的前瞻指引。

关注行业上,金鹰基金建议继续维持均衡,国内经济复苏预期偏弱,海外衰退式宽松预期增强,成长相对或占优,消费仍须重视:

1)科技:在估值合理前提下,结合中报业绩,继续优先关注景气度靠前的科技行业(新能源/军工),此外可关注科技赛道中同样受益于下游需求恢复的细分品种(汽车半导体/互联网平台/广告/IT软件)。

2)消费:虽然动态清零基调不变,但现有的常态化、精准化防疫模式已经建立,相关政策持续优化,统筹防疫和经济发展的未来演进方向未变,持续关注疫后复苏主线(酒店/餐饮/免税/航空机场),及受益于经济复苏的可选消费方向(白酒/汽车)。

3)稳增长:稳定地产市场依然是政策层重点考量,地产、银行等稳增长主线依然值得关注,此外后续“因城施策”用足用好,地产销售有望在政策支持下稳中向好,加之“保交楼”利于施工/竣工,由此地产链后周期品种或依然受益(消费建材/家居/厨电)。

风险提示:

本资料所引用的观点、分析及预测仅为个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,相关指数、行业等的过往表现不代表未来表现,也不代表本公司旗下基金的业绩表现,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示基金的未来表现。投资有风险,投资需谨慎。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。

相关文章

- 金鹰基金杨刚:市场观察重点回归基本面验证 关注中报业绩景气方向

- 限制披露主体 人身保险管理持续完善

- 上半年全国消协组织受理投诉解决率81.52%

- 银保监会拟修订企业集团财务公司管理办法

- 年内A股并购重组活跃 产业资本成主力军

- 消费者认可度较高 地理标志农产品为啥“香”

- 理财代销突破“围墙” 银行纷纷打造理财超市

- 富临运业为聚焦主业拟转让绵阳商行6.545%股权 近五年“落袋”投资收益超2.76亿元

- 推动保费收入转正 增额终身寿险仍待规范

- 上半年财险公司短期健康险保费增速领涨 运营成本高效益不理想

- 公募FOF管理规模逾2200亿 业绩收益企稳回升

- 促消费政策提振家电产业

- 逆回购操作延续地量 流动性保持合理充裕

- 股东高管齐上阵 多家银行迎来密集增持

- 央行:加大对企业的信贷支持

- 网红商品“十字棍”能让人远离弯腰驼背吗?

- 空客飞机全生命周期服务项目在成都动工

- 2022年中国国际服务贸易交易会将于今年8月底9月初在北京举行

- 特定养老储蓄来了!四大行五地11月启动试点 三种产品类型 利率高于五年期定存挂牌利率

- 三巨头赚走行业九成利润 财险公司陷入“越小越难”泥淖

随机图文

-

2021年第二季度海富通欣益混合A有什么重大买入?基金基本费率是多少?

2021年第二季度海富通欣益混合A有什么重大买入?基金基本费率是多少?南方财富网为您整理的海富通欣益混合A基金2021年第二季度重大买入详情 -

2021年第二季度浙商中证500指数增强A有什么重大买入?2021年第三季度基金资产怎么配置?

浙商中证500指数增强A基金怎么样?2021年第二季度有什么重大买入?南方财富网为您整理的浙商中证500指数增强A基金2021年第二季度重大 -

全国首创!崂山区工程质量安全综合保险全面启动

4月8日上午,由崂山区住房和城乡建设局主办的崂山区住宅工程质量安全综合保险(简称“质安保”)签约仪式暨培训交流会,在崂山区融创东方悦... -

招商中国机遇股票该基金赚钱吗?基金主要卖出哪些股票?(2021年第二季度)

招商中国机遇股票该基金赚钱吗?基金主要卖出哪些股票?以下是南方财富网为您整理的2021年第二季度招商中国机遇股票基金主要买出详情,供大... -

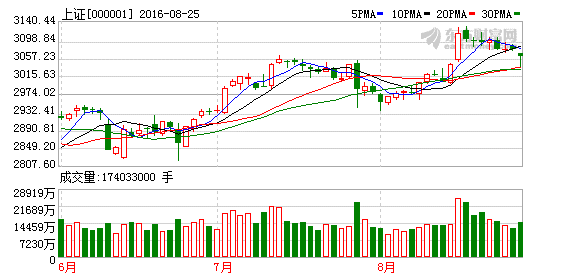

中金预测6000亿万能险将撤出A股 市场人气低迷沪指小幅收跌

【中金预测6000亿万能险将撤出A股 市场人气低迷沪指小幅收跌】在冲击年线遇阻后,沪指近期连续调整,今日大幅低开后全日都维持低位震荡态势,最 -

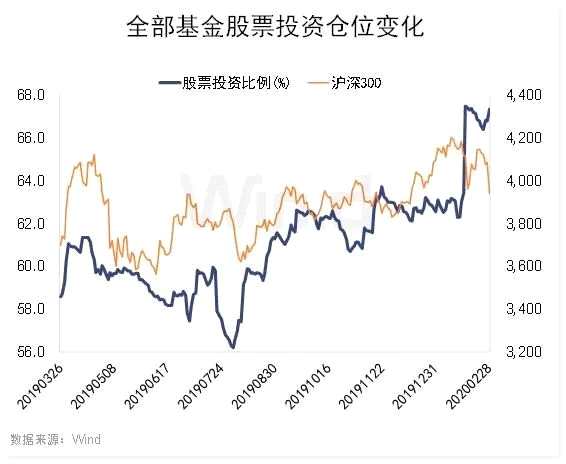

公募基金逆势增仓,年内调研聚焦五行业

受国内外各种突发事件影响,今年全球股市剧烈震荡,A股波动较上年明显加大。不过,公募基金股票配置比例稳步上升,在全部3388只持有股票的基金中 -

李超:公募基金已成养老金投资管理主力军

点击查看养老金持股名单(数据来源:互联网)中国证券投资基金业协会养老金专业委员会在京成立9月6日,中国证券投资基金业协会养老金专业委员... -

24.41万亿!公募基金规模创新高,广发、易方达、汇添富为年内新发基金“三巨头”

财联社(深圳,记者 周晓雅)经历了9月的回落后,公募基金规模再次突破24万亿关口,创下新高。11月23日傍晚,中基协公布的最新数据显示,截至