您的位置:首页 >深度报道 > 深度报道

债市进入“纠结”期 二季度债基警惕信用风险爆发

![]() 2016-04-11 08:58:01

来源:采编

2016-04-11 08:58:01

来源:采编

简介:【债市进入“纠结”期 二季度债基警惕信用风险爆发】2015年下半年以来,“股弱债强”让债券型基金不仅成为资金的“避风港”,更是凭借亮眼的业绩

【债市进入“纠结”期 二季度债基警惕信用风险爆发】2015年下半年以来,“股弱债强”让债券型基金不仅成为资金的“避风港”,更是凭借亮眼的业绩成为市场的“聚宝盆”。受此影响,债券型基金尤其是完全投资债券市场的纯债基金,成为投资者关注的焦点。(国际金融报)2015年下半年以来,“股弱债强”让债券型基金不仅成为资金的“避风港”,更是凭借亮眼的业绩成为市场的“聚宝盆”。受此影响,债券型基金尤其是完全投资债券市场的纯债基金,成为投资者关注的焦点。

然而,债券违约风波接连而至,如何应对持有的债券违约也成为摆在基金公司面前的难题。债基在经历连续两年的牛市后,在2016年遭遇到了巨大挑战。

3月份以来,债市进入了平稳期,收益率波动下降。月底短端利率受制于资金面的紧张有所调整,但幅度不大。债基二季度是否会转向?成为由盛转衰的关键。市场认为,长端受到经济转好势头的冲击,但并未出现较大的调整。在当前时点下,债券短期上涨动力有限,不排除小幅调整可能。但全年仍然看好其配置价值。

展望后市,业内人士建议,虽然3月A股市场走出了一波漂亮的反弹行情,但是投资者风险偏好很难在短期内有大幅度提升,债市依然是投资首选。从投资策略来看,众禄研究中心表示,央行货币政策稳健略偏宽松基调未变,市场资金利率下行趋势和流动性宽松格局将会得到维持,流动性充裕有助于债券市场慢牛格局延续,债券基金仍具备良好的配置价值。

一季度债基表现不俗

一季度货币市场维持宽松局面,市场利率不断下行,债券市场总体表现不俗,纯债基金普遍获得正收益。根据统计,近180只纯债基金一季度平均收益为1%,除少数基金之外绝大多数纯债基金都获得了正收益,其中有11只基金季度收益率超过2%。招商双债增强和东方添益分别取得3.54%和3.47%的收益率,在纯债基金中位居前两位。

今年以来,债券基金收益明显高于股票基金和混合基金。据银河数据统计,截至3月25日,债券基金今年以来平均净值增长率超出股票基金15.31%,超出混合型基金10.90%。但市场上各债券型基金收益悬殊,净值增长率差异最高达到30%,投资者需要根据业绩持续性、基金经理投资管理能力来挑选债基。

债市进入“纠结”期

多位业内人员在谈及第二季度债市时,肯定了宏观经济确实出现了回暖,称PMI继续回升,同时,高炉开工率、发电集团耗煤量、汽车销售量等高频数据都出现回升,表明实体需求短期确有好转迹象。但是,短期改善并不代表经济增长动力的增强,经济下行压力依然较大。

首先,从短期因素看,PMI重回扩张区间在一定程度上受到季节因素的影响。其次,从微观层面看,企业生产经营仍存在不少困难,根据各方调研情况及数据反映企业资金紧张、市场需求不足和企业的劳动力成本上涨,同时,小型企业反映资金紧张的状况还会有所加剧。此外,从宏观层面看,经济增长内生动力仍然较弱,未来房地产销售的回落可能拖累房地产投资,盈利预期下降与产能过剩问题依旧制约制造业投资,财政资金约束可能制约基建投资,全球经济贸易增速放缓的背景下出口提升空间有限。

受严寒天气及春节因素的影响,食品价格上涨,再加上租房价格与大宗价格回升,推动CPI回升。但未来随着天气转暖后的蔬菜产量提升,预计蔬菜价格增速有望回落;大宗商品供需基本面没有发生重大转变。中长期通胀压力较为温和,未来有望回落,基本不存在高通胀的可能。

摩根士丹利华鑫基金固定收益投资部施同亮告诉记者,债市的行情处于基本面的“纠结”中,波动的空间大为降低。目前利率风险要小于信用风险。年报期过后评级下调潮将来袭,风险偏好有阶段性压力。信用风险偏好在未来有下降可能,信用利差面临一定压力。不过信用债市场主要矛盾仍然是资产端不能满足配置需求,信用利差阶段性波动、尤其是信用债内部分化会加剧,但利差扩大的空间也有限。

警惕信用风险爆发

近期多起违约事件发生对债市带来不小的影响。多位接受采访的债券基金经理表示,信用风险将是今年债市面临的最大考验,势必会加大对债券信用情况的研究,包括加大对企业进行现场走访调研的力度,而对于高评级、短久期个券的追逐几乎无可避免,收益下行是趋势。因此,债券基金尽力在做好传统投资的基础上,还将目光投向可转债,期望分享到权益市场复苏带来的超额收益。

对于近期债市违约事件的频发,2015年度开放式债券型金牛基金获得者、北信瑞丰稳定收益债基金经理王靖认为,市场主体对今年债市的信用风险问题形成较为一致的预期,今年可能比去年有更多类似的事件浮出水面。但是,违约不代表不兑付,近期发生短融违约的南京雨润、亚邦投资、淄博宏达均通过延期兑付的方式来解决,而目前暂时还未解决的个例也有各自较为特殊的原因,延期支付的概率比较大,所以在谨慎防范信用风险的基础上,不需对债市整体过于悲观。

但在基金公司层面,他表示各家公司对于债券信用风险的研究势必会投入更多的人力物力,对当前个券信用风险的甄别也会越来越谨慎。

下半年机会或更佳

万家基金固定收益部副总监唐俊杰在接受采访时表示,今年下半年整个债券市场的机会将比较有吸引力,特别是长久期债券。一方面基本面中长期下行趋势较为明显。另一方面,货币政策阶段性偏稳健,在庞大的货币供给之下,债券这种相对稳健的大类资产将成为资金追逐热点。

但就短期而言,投资策略还是以谨慎防守为主。他分析,信用债、利率债、可转债的阶段性机会特征并不明显。不仅信用债利差被压窄,宏观政策、基本面、供需层面等多角度也不能支撑长久期债券短期取得较高的投资回报。可转债供给较少,估值尚不具备较多的安全边际。还需要等权益市场进一步调整到位,增加供给后,估值回归到有弹性和安全边际的水平,投资机会才能出现。“目前组合主要以中短期的高等级信用债、部分中短期的资金利率债为主,可转债仓位较低。”唐俊杰直言。

建信基金公司的基金经理朱建华则表示,货币相对宽松局面仍将在较长时间内维持,所以2016年债市慢牛基础仍存,但适合缩短久期做防御型投资,等待市场出现合理时点抓住交易性投资机会。

朱建华认为,经过两年多牛市的演绎,债市目前走到相对“令人纠结”的阶段:首先,目前债市整体收益水平偏低,特别是从长端收益来看,已经处于历史上的相对低位,这也反映出市场对经济基本面存在一定担忧;其次,从短端来看,资金成本和利率下行到一个关键节点,导致收益率曲线平坦化;另外,信用息差相对偏窄。

“过去几年,行业比较常见的做法是拿信用债做杠杆,利用久期策略来调整组合收益,但2016年以来,信用息差尤其是高等级债的信用息差处于历史绝对的低位,导致市场对优质资产的竞相追逐,部分信用债和长端利率债出现倒挂现象,债市收益出现”天花板“现象,单纯通过杠杆策略和久期策略来提高整体的债券收益在2016年可能会变得相对困难。”朱建华说。

相关文章

- 债市进入“纠结”期 二季度债基警惕信用风险爆发

- 一季度4家公募规模腰斩 建信基金单季缩水837亿

- 四月公募投资总监调查报告:投资趋谨慎 超半数看平上证

- 基金经理持现增多 投行:股市“虚假繁荣”

- 固收规模骤减170亿元 华泰柏瑞基金险些掉队“千亿元俱乐部”

- 一线城市退出房价涨幅前十 周边房价集体爆发

- 公募高手2月埋伏暴赚 借多头造势悄然出货

- 私募基金募集办法出炉细化合格投资者标准

- 5只“国家队”基金首季亏173亿元 4只减仓战后市

- 追风和避险两不误 基金一季度持股“稳且美”

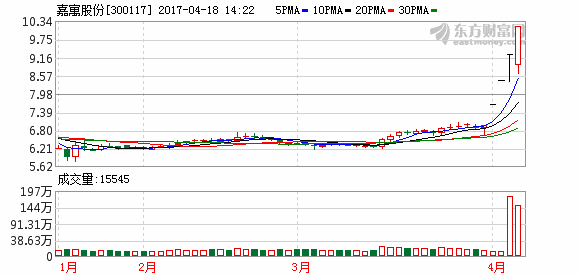

- 博脱星摘帽 公募社保等机构布局脱胎换骨型ST股

- 股权激励显神威 两大咖前后脚加盟前海开源基金

- 国务院三子落盘供给侧改革 推动制造业与互联网深度融合

- 天天基金日报(04月15日)

- 4只“中小创”股跻身基金净买规模榜TOP10(名单)

- 一季度公募基金亏损3100亿元

- 隔夜外盘:欧美股市全线收跌 金价冲高回落结束六连阳

- 10大明星基金策略对垒:近三年赚超3倍者重仓出击

- 多伦科技网上申购中签号出炉 中签号码共有46512个

- 债市遭中铁物资黑天鹅袭击 一周取消发行达51只

随机图文

-

十大机构论市:六月震荡 关注真成长与“硬”主题

安信证券:有低位可以补仓1、早盘还是处于调整周期,这两天走成了明显的向下通道,目前要关注的是短线调整会如何发展;2、整体看一下,涨停... -

QFII六月调研忙 掘金路线图隐现(附股)

【QFII六月调研忙 掘金路线图隐现(附股)】随着A股6月15日再次冲击纳入MSCI指数,外资近期买入A股的力度明显加大。于是,QFII等海 -

基金经理:高估资产仍存消化压力 关注三大板块投资机会

高估资产仍存消化压力广发基金程琨过去几年市场的繁荣依赖于核心资产估值的膨胀。赛道投资其实在过去几年也十分流行,认为这是最好的投资方... -

市场风格转向、债基频现提前结募 权益类投资不香了?

受近期A股市场震荡波动影响,权益类基金净值再现下跌走势,新发方面延长募集期,甚至是募集失败的情况时有发生。由此,在投资者理财需求并... -

易方达张坤调仓路径曝光

备受关注的易方达张坤,所管的4只基金陆续披露了二季报。记者注意到,虽然整体调仓幅度不大,但在各只基金中,还是出现了一些变化,比如在... -

市场情绪企稳 跟着盘中活跃基金抢反弹

周一大盘再次出现跳空急跌,主要诱因并不是半岛形势紧张,还是管理层调控加码,一度跌破60天线和3200关口,午后国家队出手护盘,拉抬券商、银行 -

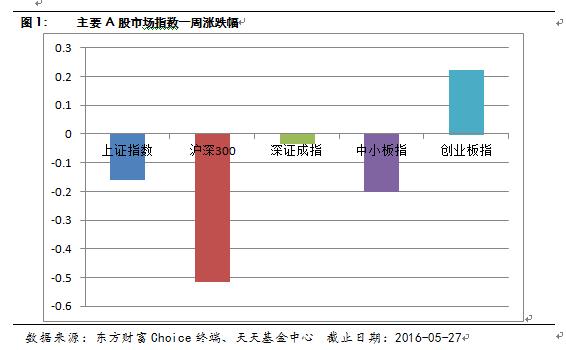

天天基金周报:大盘维持震荡 下半年有望出现吃饭行情(2016年5月29日)

每周重点提示:本周(5月23日-5月27日)沪指2800点震荡。截至27日,上证指数五日线已经走平,大盘围绕2800点震荡,但交易量持续萎缩 -

次新股成交量超越创业板 从海外市场寻找投资方向

本文首发于微信公众号:分级掌柜。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。昨天A股出现了一个神奇的现象...