您的位置:首页 >行业观察 > 行业观察

应对优质资产匮乏 债基发出“限购令”

![]() 2022-05-31 12:01:35

来源:中国证券报·中证网

2022-05-31 12:01:35

来源:中国证券报·中证网

简介:在不少权益基金放开限购、“开门迎客”的当下,大量债券基金却提高了申购门槛。Wind数据显示,5月以来,已有超百只债券基金对投资者开启了限购模

原标题:应对优质资产匮乏 债基发出“限购令”

在不少权益基金放开限购、“开门迎客”的当下,大量债券基金却提高了申购门槛。Wind数据显示,5月以来,已有超百只债券基金对投资者开启了限购模式,更有甚者将限购金额上限定为10元。

业内人士透露,近期部分绩优债券基金受到资金追捧,频频发布“限购令”的原因在于避免摊薄投资者收益,且能够更好应对债券市场的“资产荒”问题。

多只债券基金限购

近日,又有多家基金公司接连宣布暂停旗下债基的大额申购业务。Wind数据显示,截至5月30日,市场上已有1940只(A/C分开统计)基金处于暂停大额申购状态,其中债券基金(含偏债混合基金)共有1780只,占今年所有暂停大额申购基金总数的91.75%。

近1个月以来,已有超百只债券基金(A/C分开统计)先后宣布暂停大额限购或提高限购门槛,开启了“限购模式”。

就限购金额来看,今年以来1000万元、500万元、100万元、50万元、10万元等级均有出现。具体来看,近期限购的债券基金中,1万元、5万元级别限购较多。

其中,不乏“限购令”较为严格的,如南方旭元、南方亨元、南方聪元、南方华元等中长期纯债型基金宣布限购100元,而嘉实稳泽纯债、泰康润和两年定开、鹏华丰颐3只基金单日限购10元。

对于暂停大额申购的原因,多数债基公告表示,基金管理人为防止短期内大量资金快速涌入摊薄原持有人收益,保障基金平稳运作,而进行限购。

上海某中型基金公司内部人士向中国证券报记者透露,限额低至100元甚至10元,或说明该产品是公司的绩优产品,想要继续维持良好的回报表现,也可能是基金经理的主动选择,根据其自身的投资策略控制匹配的管理规模。此外,基金的机构投资者占比较高,防止摊薄收益,也是严格限购的重要原因之一。

“资产荒”随之而来

在今年股市调整、银行理财净值化转型的背景下,优质债基受到各类投资者追捧,中短久期信用债最受欢迎,“资产荒”现象愈演愈烈。

某基金公司市场部工作人员告诉中国证券报记者,“资产荒”背后,有环境影响,也有预期的扰动,本质是投资者负债久期缩短所致。短期较多资金涌入,也会增加产品的资产配置压力。“短债类产品因兼具流动性与收益性,成为资金理想的避风港。在结构性资产荒的背景下,市场对信用债的需求强劲。并且在中高等级收益率无法满足要求的情况下,投资端进行信用下沉的特征比较明显,下沉策略自然会被用得淋漓尽致。”

“需求端的拥挤是资产荒的关键,多数机构眼下依旧处于欠配状态。”某头部证券固定收益分析师说,“一级市场新发行债券的认购热度抬升,二级市场城投债和产业债的交易热度均处在近期高位,其中短久期城投债受追捧。”

招商证券报告表示,4月以来这一轮“资产荒”持续的时间及力度都已经超过去年“资产荒”的表现,之所以会出现如此大的差异,一方面有利率环境的影响,另一方面折射出投资者对后市波动的担忧。除了预期因素之外,投资者负债久期缩短可能是主要制约条件。

信用债和可转债性价比或提升

有债券基金经理表示,在“资产荒”与流动性宽松这两大前提条件未打破前,债市短期内大幅调整的风险并不大。现阶段短债的确定性通常要优于长债,在宽货币维持、宽信用逐渐落地的过程中,信用债和可转债的性价比或逐渐提升。

中欧基金认为,市场修正了对此前宽信用斜率的估计,在央行表态继续维持流动性充裕的基础上,10年期国债利率大幅下行。随着复工复产持续推进,从票据贴现量和政府债净融资来看,利率下行遇到颇多阻力。建议久期继续维持中性,杠杆在6月中旬之前尚可保持积极。

招商证券建议,短期内以防御为主,尤其是负债端不够稳定的账户。而负债端稳定的账户,建议留有一定仓位,择机配置国家级新区及地级市开发区城投债,这两个细分品种将是今年城投债收益增强的核心工具,期限宜控制在2年附近。

相关文章

- 应对优质资产匮乏 债基发出“限购令”

- 险资巨头加速布局公募基金 9家保险系公募基金合计管理规模超万亿元

- 相互保险锚定细分领域,信美人寿相互2021年保费同比增幅达93%

- 摸底逾30家基金公司备战ETF互联互通:增加供给 部分产品符合遴选要求

- 车企参与PE/VC热情高 打造上下游产业链朋友圈

- 哈尔滨银行发放首笔粮食收益权质押贷款 助力黑龙江农业高质量发展

- 部分银行停止自动理财业务,但基金类、存款类产品仍可签约

- 精品固收货架再添新品 嘉实同业存单基金5月30日发行

- 金融报道|年内百亿私募仅一成正收益“队列”再换血 备案稍缓,近20家百亿级私募自购

- 中融人寿地产投资“踩雷”2021年巨亏65亿,深陷“资不抵债”困境

- 港股科技股迎来转折点 逾45亿资金借道ETF进场

- 有钱难买商业险!冷藏车司机如何才能实现“保险自由”

- 快讯 | 泰康基金获批成立,保险系公募再添新成员

- 专访:中国经济增长为区域发展提供稳定支持——访世行东亚和太平洋地区首席经济学家马图

- 通讯:瑞典鸡蛋商的通胀噩梦

- 央企控股上市公司 提质重点任务明确

- 机手、主播、画家……“三农”变化之农民新职业

- 累计为银行处置2.79万笔贷款!不良贷款转让试点开局之年成绩单公布 参与试点机构和不良贷款范围有望进一步放开

- 兴业银行长沙分行创新模式支持科技型企业发展

- 快讯 | 李成东中国人寿资产管理有限公司监事任职资格获批

随机图文

-

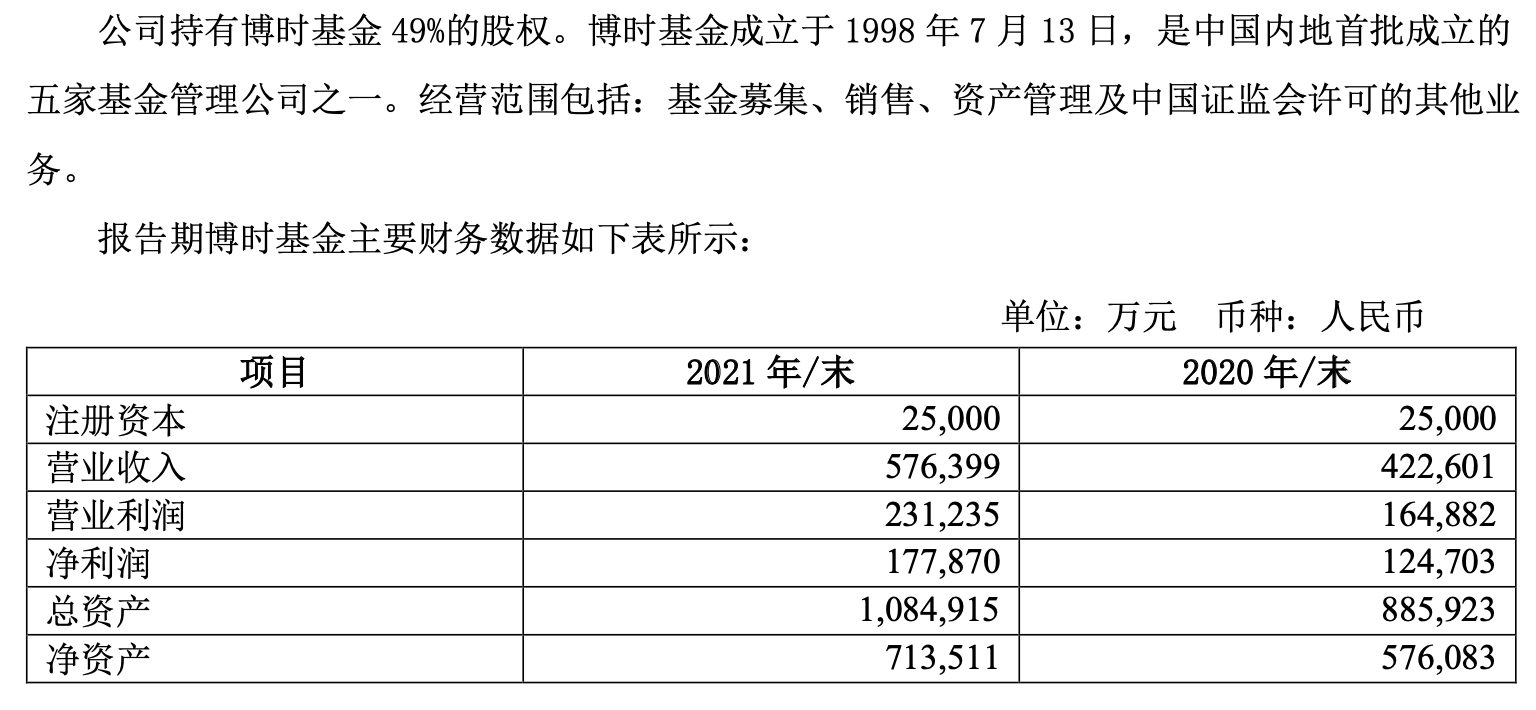

基金年报|博时基金2021年净利润17.79亿元 同比增长43%

随着上市公司年报陆续披露,其控股或参股的公募基金营收情况也得以曝光。3月27日晚间,招商证券(600999 SH)年报显示,报告期内,公司实 -

京东白条账单日是还款日吗(京东白条啥时候还款)

不到一个月的时间,一年一度的单身狂欢购物节就要到了。双十一(每年11月11日)各大商家都会对商品进行打折促销活动。面对商家的各种看似打... -

3月4日天弘中证医药100指数C近三月以来下降7.84%,该基金分红负债是什么情况?

3月4日天弘中证医药100指数C近三月以来下降7 84%,该基金分红负债是什么情况?以下是南方财富网为您整理的3月4日天弘中证医药100指数 -

看好行业前景 光伏企业强强联合扩张产能

光伏龙头通威股份与隆基股份近日联手宣布将深化战略合作,加码硅料产能扩张。 今年以来光伏企业开始走向强强联合的道路,基于各自资源优势... -

天弘基金周期策略“吃透”顺周期行情 提前捕获翻倍牛股长安汽车、北新建材

11月以来,受经济复苏带来的供需关系变化和价格提升,顺周期行业在A股市场上持续走强,有色、家电、汽车、石化等板块显着跑赢市场。受此带... -

指数基金快热快冷 有一只规模竟缩水80%

【指数基金快热快冷 有一只规模竟缩水80%】今年以来,各类新发指数基金层出不穷。根据天天基金网数据显示,截止12月7日,共成立指数基金113 -

2021年第二季度中银添利债券发起A基金主要卖出哪些股票?2021年第三季度持仓了哪些债券?

2021年第二季度中银添利债券发起A基金主要卖出哪些股票?2021年第三季度基金持仓了哪些债券?南方财富网为您整理的中银添利债券发起A基金债 -

时隔三年公募基金再度超配地产 255只基金放弃万科A“爱上”保利

公募基金终于实现了对房地产行业的超配!刚刚完成披露的基金三季报显示,公募基金在经过了连续12个季度对房地产行业(证监会行业分类,下同)...