您的位置:首页 >行业观察 > 行业观察

可转债“债性”渐成估值重点

![]() 2017-12-06 07:55:30

来源:互联网

2017-12-06 07:55:30

来源:互联网

简介:继时达转债之后,5日上市的宝信转债再演首日破发的场景:以破发开盘,全天的交易时间里,交易价格从未攀至发行价之上。这意味着,蜂拥“打新”可转债

继时达转债之后,5日上市的宝信转债再演首日破发的场景:以破发开盘,全天的交易时间里,交易价格从未攀至发行价之上。这意味着,蜂拥“打新”可转债的投资者们又一次全线被套。事实上,除了这两只上市首日便破发的可转债外,此前一度给出20%左右套利空间的可转债们,近日也纷纷加入了破发大军的阵营。一时间,中签率媲美新股的可转债“打新”杀机四伏,许多投资者开始回避其中的风险。业内人士表示,在A股市场近期结构性大调整的背景下,可转债的“股性”几乎丧失,“债性”渐渐成为估值的重点,这可能会在一段时间内压制部分转股价值极低的可转债表现。

“债性”压倒“股性”

可转债是一种同时兼顾“债性”和“股性”的投资品。一般情况下,投资者会更看重可转债的“股性”,即转股价和正股二级市场价格之间的价差,其中隐含的期权价值常常会体现在可转债的交易价格中。但如果“股性”降低或者丧失,作为一种债券的可转债,其“债性”就会逐渐突出。

上海某债基的基金经理向中国证券报记者表示,近期A股市场出现了较为极端的结构性调整,许多股票的短期跌幅惊人,这其中也包括了部分可转债的正股,这极大地打击了这些可转债的“股性”,让投资者转而寻求“债性”保护。而如果按照债券来估值,可转债较低的利率必然会导致其交易价格跌破面值,直至其收益率逐渐靠近市场利率。

可转债的“破发潮”骤然来袭,不仅让许多投资者陷入泥坑,也令投资可转债的机构面临尴尬。如银华转债B,12月4日,银华基金发布公告,截至12月1日,银华转债B级份额的基金份额净值为0.433元,到基金合同约定的不定期份额折算阈值0.450元以下,将以2017年12月4日为份额折算基准日办理不定期份额折算业务,这也是今年首只触发下折的可转债基金。

盲目“打新”渐退潮

受部分可转债“打新”后套利高达20%左右的影响,越来越多的投资者会参与到可转债的“打新”之中,导致可转债的中签率急转直下。不过,随着“破发潮”的来临,投资者们开始反思自己盲目“打新”。

某券商营业部负责人告诉记者,从客户咨询情况来看,许多客户并不了解可转债的投资属性,而舆论一度将可转债“打新”渲染成为无风险套利,引发了很多投资者盲目跟风。不过,随着新债上市首日就出现破发,前来咨询可转债“打新”的客户已经减少,逐渐回归理性投资。

业内人士则提醒,可转债是投资专业性更强的一个投资品种,此前的盲目“打新”其实是一种不理性的投资行为,市场用自己的法则教育了投资者,告诉他们,可转债投资同样需要专注于研究基本面,A股的“结构性”行情也会同样在可转债中上演。该人士表示,可转债还存在配售的机会,因此,持有正股的投资者,也要认真对待可转债的配售机会,评估配售与二级市场买入之间是否存在价差。

相关文章

- 可转债“债性”渐成估值重点

- 新规挤掉水分 千亿级规模基金公司减半

- 行业热捧封闭运作 爆款能否做成行货?

- 从四季报看银行股基金持仓 哪些银行股被基金重仓持有?

- 千亿元国家级混改基金有望上半年面世 “双向混合”大势所趋

- 新股收益下降 打新基金收益靠底仓

- 其他类私募:规模爆发增长难掩发展尴尬

- 基金看市:沿消费和高端制造布局

- 债基收益逐渐回暖 长久期利率债迎配置良机

- 四因素共振芯片概念屡上风口 五路资金持续涌入抢牛股

- 白酒股持续调整 基金依旧看好

- 首只比特币基金问世 数字代币闯入主流投资圈

- 年报预期激发银行股走强 多家机构称该板块是2018年标配

- 流动性新规影响发酵 部分场内货基暂停大额申购

- 收益有限 机构打新料趋理性

- 一月基金募资规模大增 数百亿增量资金投向引人关注

- 好发不好做 爆款基金业绩往往难如人意

- 影响你的钱袋子:资管新规下四大类理财产品的“命运变奏曲”

- 富荣基金为何开启“甩卖”模式?

- 两只业绩预增股迎公私募扎堆调研 京东方A一天接待51家机构

随机图文

-

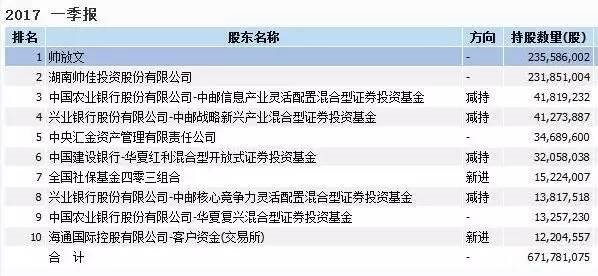

尔康制药被指涉嫌财务造假?公募汇金社保齐躺枪

导读:遍地是坑,机构也无奈啊。去年底遭质疑涉嫌海外作假的信威集团至今仍未复牌,如今机构们再度踩到遭质疑造假的地雷。一、尔康制药被指... -

沪深300指数基金那么多,怎么选?

晚上好呀。最近收到不少朋友的提问:沪深300基金那么多,怎么选?这就来和大家聊聊。01什么是沪深300指数?首先来介绍一下,什么是「沪深30 -

花呗怎么借钱出来(花呗风控怎么解除)

1、如何实现花呗风控:如何应对花呗风控,只能收款不能收款?您好,花呗风控的处理方法有以下几种:网购改善方法:有的朋友在使用花呗网购... -

权益基金首份四季报出炉:重仓茅台、平安等核心资产 机构与大户撤退规模骤降

1月16日,权益基金四季报开始陆续出炉。从目前率先披露季报的中航旗下几只基金来看,虽然仓位有所差别,但是前十大重仓股基本都是白马股。... -

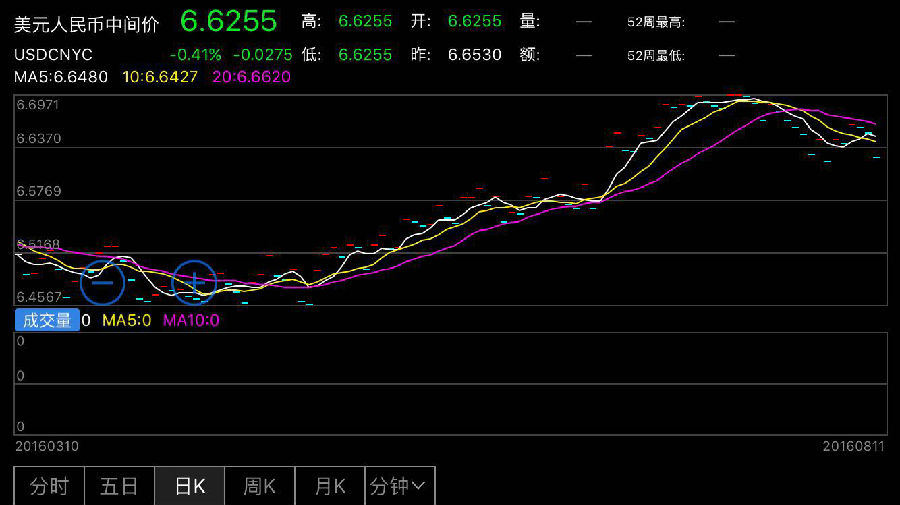

人民币中间价上调275点 为6月23日以来最大调升幅度

人民币中间价上调275点,为6月23日以来最大调升幅度,美元对人民币报6 6255元。人民币中间价走势图人民币汇率行情人民币中间价上调275 -

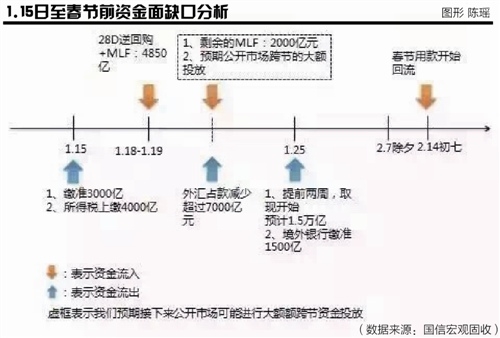

银行间隔夜利率飙至5% 钱骤紧交易员“跪求”资金

【银行间隔夜利率飙至5% 钱骤紧交易员“跪求”资金】“这两天资金很紧张,今天是极致。”1月20日晚间,一位银行交易员对21世纪经济报道记者如 -

去年最大网红如今却面临清盘 油气QDII还玩得转吗?

本文首发于微信公众号:理财不二牛。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。6月初上交所、深交所相继发... -

诺德基金:成也债券,败也债券!风险平价何去何从

在大类资产配置策略中,风险平价策略通过让投资组合中每一种资产的风险暴露都相等,来实现投资组合风险结构的优化。风险平价策略被很多机构...