您的位置:首页 >行业观察 > 行业观察

中国证券投资基金业协会会长洪磊:构建政府引导基金长期投资机制

![]() 2017-06-19 05:56:59

来源:互联网

2017-06-19 05:56:59

来源:互联网

简介:证券时报记者 张国锋 李明珠中国证券投资基金业协会会长洪磊近日在出席2017(第十九届)中国风险投资论坛时呼吁,基金行业税收应回到税收中性原

证券时报记者 张国锋 李明珠

中国证券投资基金业协会会长洪磊近日在出席2017(第十九届)中国风险投资论坛时呼吁,基金行业税收应回到税收中性原则,对基金财产的税收安排不能扭曲投资者和管理人的正常投资行为。

基金行业税收

应回归税收中性原则

2016年12月21日,财政部、国家税务总局联合印发了《关于明确金融、房地产开发、教育辅助服务等增值税政策的通知》(140号文),对资管产品纳税作出相关规定。此后,财政部、国家税务总局又下发文件表示,2017年7月1日(含)以后,资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人,按照现行规定缴纳增值税。随着7月1日的临近,资管产品“营改增”也引发了基金行业的广泛关注。

洪磊表示,落实《基金法》关于基金财产的税收原则,应以“税收中性”保障基金组织架构的创新活力。基金作为一种投资工具,通过架构设计可以实现有限责任与无限责任的结合与平衡,达到投资效率最高化、利益分配合理化的理想目标,为金融服务创新提供了可能性,有利于优化资本市场结构、提高实体经济融资效率。保持基金的税收中性是最有利于基金行业以及资本市场创新发展的政策选择,因此,境外市场一般不在管理主体层面征收基金财产的税收。

他指出,我国基金行业发展时间不长,资本市场尚不成熟,在现阶段仍需要大力发展基金工具,促进FOF等大类资产配置产品、产品以及创业投资基金的创新发展。对投资运作中的基金财产征税,会不可避免地出现重复征税问题,阻碍基金行业及资本市场的创新发展,不符合“大众创业、万众创新”的精神。

解决政府引导基金

现存问题

洪磊指出,对于中国风险投资行业自身而言,政府引导基金可以丰富业界生态层次、重塑行业结构版图,加快风险投资资本形成,推动风险投资向战略性新兴行业等重点领域纵深发展。但在实践中,部分政府引导基金存在的问题值得充分重视,例如违背“利益共享、风险共担”的风险投资原则,在资金端对不同出资者进行优先——劣后的结构化安排,对优先级保证收益,由劣后级享有超额收益并承担全部风险。

对于如何解决政府引导基金存在的问题,除了上述的税收中性原则外,洪磊还提出了三方面的解决之道。

第一,准确定位、灵活运用三类基金组织形式,构建政府引导基金长期投资机制。政府引导基金应当善用《基金法》赋予的三种组织形态,整合协调各方利益诉求,规范开展投资运作,处理好投资风险与投资回报在不同资金主体间的分配,建立良性激励机制。只有严格遵循《基金法》要求,恪守风险投资的本质,拒绝监管套利的“伪创新”,防范利益输送等道德风险,才能真正在未来创新发展的“无人区”建立并积累领先优势,发挥政府引导基金的引领作用和示范价值,在全社会营造容忍失败、鼓励创新的发展文化。

第二,完善行业自律管理,建立市场化博弈机制,助推政府引导基金规范发展。政府引导基金既有其特殊性,也有风险投资基金的共性。在政府引导基金子基金管理人的筛选、评价,以及基金的合规运作层面,执行行业既有的执业标准和行为准则,回归风险投资本源,有利于培育市场自我净化、自我更新的市场环境。行业自律规则与政府引导基金跨部门行政监管体系形成有效互补,可以助推政府引导基金规范发展。

第三,鼓励慈善捐赠,着力丰富风险资本形成路径。富裕阶层遗产捐赠、慈善捐赠是风险投资尤其是天使投资最重要的资金来源,应当通过税收激励鼓励捐赠资金形成风险资本。

相关文章

- 中国证券投资基金业协会会长洪磊:构建政府引导基金长期投资机制

- 在A股市场 量化交易到底处在什么位置

- 肖亚庆八次调研国企国资改革 国企公司制改革年底前基本完成

- 深圳成立基金销售专业委员会 价格战不受推崇

- 沪指收盘上扬逾1%深成指大涨近2% 行业板块全线飘红

- 浮动管理费机制难保收益 半数偏股混基跑输平均

- 6月“钱荒”会卷土重来吗?货币基金“或成最大赢家”

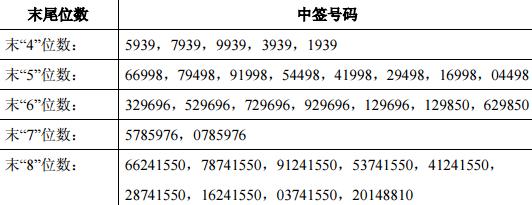

- 沪宁股份网上申购中签结果出炉 中签号码共有37890个

- 华商基金:坚持ESG理念 为投资者持续创造财富

- 公募基金参与港股通突然设限 内中有何玄机

- 前5月沪港深基金业绩霸屏 长盛沪港深稳居同类前列

- 货币市场利率全面攀升 货基收益水涨船高

- 算话征信受邀出席“2017科技金融发展论坛”

- 公募基金规模破9万亿元 风险意识更应放首位

- 监管新规多箭齐发 公募基金“游戏规则”全方位生变

- 分级B溢价率微升 新能车B涨幅居前

- 嘉实1个月理财再度出击 领衔三只理财基金狙击短端收益

- 新规发威 下半年迷你基金将迎清盘潮

- 大摩华鑫:A股纳入MSCI更多影响在中长期市场结构改善

- 基民控诉明星基金经理让他亏大了!这届“公奔私”有的产品接近清盘

随机图文

-

京东白条怎么借钱出来(京东白条套线扫码商家)

京东白条是京东授予我们的一种可以先消费后付款的金融产品,而且京东会根据我们平时的购物情况给予不同的白条额度以及还款账期,跟支付宝的... -

疫情下的华尔街大佬:有人割肉清仓 有人旗下基金年内获利27%

疫情之下,有公司乘势而上,也有巨头轰然倒塌。即使身经百战的华尔街投资大佬们也免不了栽跟头,他们必须擦亮双眼,在极度的市场动荡中寻找... -

公募基金最新代销格局曝光!招行仍居“权益销冠” 银行上榜数增加

公募基金代销机构最新保有规模浮出水面。11月10日,中国证券投资基金业协会披露数据显示,银行渠道仍牢牢占据公募基金代销“C位”,股混、非货币 -

吉华集团、江丰电子、菲林格尔网上申购中签结果出炉

摘要 【兑奖了】吉华集团网上申购中签结果出炉,中签号码共有90000个。 -

中国恒大再度大涨总市值首次超万科 许家印成地产首富

摘要 中国恒大涨近14%,据福布斯实时富豪榜,许家印身价超王健林成地产首富。中国恒大总市值历史上首次超越万科。 -

又一批基金经理调仓曝光:中盐化工新进中庚基金丘栋荣前十重仓,招商银行成东吴基金两产品新宠

(记者周晓雅)继中银基金后,第二批公募一季报来袭。中庚基金旗下的4只基金、东方阿尔法基金、东吴基金旗下多只基金今日发布2021年一季报。总体 -

暴增100%,上市公司疯狂投资私募基金!业绩大涨,这家上市企业投资的私募参投公司纷纷上市

今年以来,A股市场继续延续去年来的结构性牛市行情,也使得上市公司对私募基金的投资到了疯狂的地步。比如【展鹏科技(603488)、股吧】(60 -

静中有动 打通“微循环”——“世界工厂”东莞抓抗疫保生产一线见闻

新华社广州3月26日电 题:静中有动 打通“微循环”——“世界工厂”东莞抓抗疫保生产一线见闻新华社记者车晓蕙、黄浩苑“我们一天都没停产!如果