您的位置:首页 >投资创新 > 投资创新

3月上市险企保费榜:九大险企前三月总保费增长3.67%,寿险延续分化,财险增幅略降

![]() 2022-04-27 11:30:11

来源:每日经济新闻

2022-04-27 11:30:11

来源:每日经济新闻

简介:每经记者 涂颖浩每经编辑 廖丹保费数据是保险股估值最重要的指标之一,是保险股股价走势领先指标。近期,九家上市险企(含上市公司旗下保险公司,下

原标题:3月上市险企保费榜:九大险企前三月总保费增长3.67%,寿险延续分化,财险增幅略降

每经记者 涂颖浩每经编辑 廖丹

保费数据是保险股估值最重要的指标之一,是保险股股价走势领先指标。近期,九家上市险企(含上市公司旗下保险公司,下同)2022年1-3月保费收入均已出炉。2022年1-3月,九家上市险企或旗下保险公司合计实现保费收入11057.83亿元,同比微增3.67%。

2022年3月,11家人身险公司合计实现保费收入1869.90亿元,同比增长2.64%,环比上升59.09%。具体而言,3月寿险总保费同比延续分化态势,开源证券研究报告指出,中国平安同比持续承压,中国人寿、中国太保同比增长预计受规模型产品以及银保渠道带动。考虑到转型持续推进、人力规模处于低位、局部地区疫情反弹以及需求释放趋缓,预计新单价值同比压力较大,2022年1季度各家险企新单价值同比或在-20%至-40%区间。

3月,6家财险公司合计实现保费收入1126.94亿元,同比增长9.74%,环比增长82.22%。除大地保险外,上市财险公司3月份保费均同比正增长,太平财险、众安在线、太保财险、人保财险、平安财险分别实现保费收入25.33亿元、16.06亿元、183.28亿元、603.81亿元、254.87亿元,同比增长14.67%、14.47%、10.88%、10.16%、9.19%。

截至3月末,九大上市险企市值为2.28万亿元,较2月末下降1574.45亿元,仅众安在线、中国太平两家市值小幅反弹。一位不具名券商分析人士对《每日经济新闻》记者表示:“三月行业整体销售同比在低基数之下是有一定改善的,但是后期疫情影响加大,对局部地区的销售造成了不小的冲击。叠加最近上市险企要逐步披露一季报,一季度在负债和利润方面的压力也比较大,所以估值的修复可能还需要一定的时间。”

上市险企保费总览 九大险企1-3月总保费同比增长3.67%

2022年1-3月,九家上市险企或旗下保险公司合计实现保费收入11057.83亿元,同比微增3.67%,1-2月该数据为同比增长3.11%。

从具体公司看,2022年1-3月,国华人寿保费同比增长47.42%,排名总榜第一;中国人保同比增长14.24%,保费增速排名第二;众安在线同比增长10.25%,排名第三。中国太平、中国人寿两家1-3月保费仍为负增长,不过保费降幅均较1-2月份有所缩减。其中,中国人寿实现保费3150亿元,同比下降2.75%;中国太平实现保费657.59亿元,同比下降1.63%。

1-3月人身险排行榜 国华人寿同比增长47.42%

11家人身险公司包括7家寿险公司(中国人寿、平安人寿、人保寿险、太保寿险、新华保险、太平人寿、国华人寿),2家健康险公司(平安健康险、人保健康险)、2家养老险公司(平安养老险、太平养老险)。2022年1-3月,11家人身险公司合计实现保费收入约8067.69亿元,实现小幅增长1.04%。

具体分析上述11家人身险公司数据,2022年1-3月11家人身险公司保费增长分化。国华人寿以47.42%的保费增速排名第一;平安健康险以22.47%的保费增速排名第二,此外,人保健康险保费同比增长19.17%,排名第三。平安养老险保费同比下降14.3%,在该榜单中继续垫底。

从几家大型人身险公司来看,1-3月保费增长明显分化。人保寿险、太保寿险、新华保险分别实现保费收入597.50亿元、994.50亿元、648.90亿元,分别同比增长17.94%、4.23%、2.36%。平安寿险、中国人寿、太平人寿分别实现保费收入1626.14亿元、3150亿元、561.74亿元,分别同比下降2.27%、2.75%、3.15%。

3月人身险排行榜

人保健康险同比增长56.15%

2022年3月,11家人身险公司合计实现保费收入1869.90亿元,同比增长2.64%;与2月份保费相比,3月保费环比上升59.09%,2022年2月份,11家人身险公司合计实现保费收入1175.38亿元。

具体来看,人身险公司3月保费增长分化。人保健康险实现保费63.82亿元,同比大增56.15%;国华人寿实现保费31.31亿元,同比增长21.37%;太保寿险实现保费255.62亿元,同比增长10.09%。太平养老险、平安健康险、中国人寿、太平人寿单月保费分别为6.80亿元、10亿元、738亿元、147.25亿元,分别同比增长7.61%、7.17%、5.58%、1.31%。

此外,平安寿险、新华保险、平安养老险3月保费分别为338.27亿元、185.06亿元、30.11亿元,同比下降4.71%、4.12%、1.35%。人保寿险实现保费63.66亿元,同比下降24.58%,在该榜单中垫底。

开源证券在研报中指出,3月寿险总保费同比延续分化态势,中国人寿单月同比改善8.7pct,中国平安同比持续承压,中国太保延续同比高增,中国人保、新华保险同比分别下降17pct、15.3pct,中国人寿、中国太保同比增长预计受规模型产品以及银保渠道带动。考虑到转型持续推进、人力规模处于低位、局部地区疫情反弹以及需求释放趋缓,预计新单价值同比压力较大,2022年1季度各家险企新单价值同比或在-20%至-40%区间。中国人保寿险及健康险板块3月新单保费40.8亿元,同比增长74.9%,主要系人保健康趸交业务带动,3月贡献趸交新单13.1亿元,同比增长4953.9%,但受人保寿险续期保费同比-41.9%拖累,中国人保人身险总保费同比下降17.0pct至+1.8%。

从环比数据来看,由于2月份行业保费水平较低,多家人身险公司3月保费环比大增。平安养老险3月保费增长209.62%,太平人寿、中国人寿环比增长119.92%、117.06%。仅人保寿险、国华人寿环比保费下降,降幅分别为5.90%、10.53%。

浙商证券在最近发布的研报中指出,国寿、平安3月增速环比均有所改善,在3月考核月,预计险企结合增额终身寿险产品运作,实现单月业务的边际改善。

1-3月财险排行榜 合计保费同比增长11.51%

纳入榜单中的6家财险公司包括平安财险、人保财险、太保产险、太平财险、众安在线、大地保险。2022年1-3月,6家财险公司合计实现保费收入2990.14亿元,同比增长11.51%,上市财险公司合计保费保持两位数正增长。1-2月该数据为同比增长12.61%。

具体而言,2022年1-3月,太保财险、人保财险、平安财险“老三家”分别实现保费收入492.82亿元、1521.39亿元、730.18亿元,同比增长13.84%、12.24%%、10.34%,在该榜单中排名前三位,龙头公司竞争优势明显。众安在线、太平财险、大地保险分别实现保费收入49.59亿元、71.14亿元、125.02亿元,分别同比增长10.25%、5.55%、5.13%。

3月财险排行榜 人保财险环比增长92.75%

2022年3月,6家财险公司合计实现保费收入1126.94亿元,同比增长9.74%;2022年2月份,6家财险公司合计实现保费收入618.44亿元,由于行业2月保费水平较低,3月保费环比增长82.22%。

从具体公司看,除大地保险外,上市财险公司3月份保费全部同比正增长。2022年3月,太平财险、众安在线、太保财险、人保财险、平安财险分别实现保费收入25.33亿元、16.06亿元、183.28亿元、603.81亿元、254.87亿元,同比增长14.67%、14.47%、10.88%、10.16%、9.19%。仅大地保险同比下降0.73%,3月保费为43.59亿元。

东吴证券在研报中表示,自2021年10月以来,人保财险单月车险保费同比增速月均保持两位数,但2022年3月受全国各地疫情散发冲击,新车签单保费和转续保推迟,公司车险单月保费同比增速下滑至+4.6%。平安财险2022年一季度车险、非车和意健险保费累计分别同比增长10.4%、2.1%和38.5%。各地疫情散发降低车险出险频率,2022年下半年大灾冲击下车险费率走硬趋势有望延续。预计2022年一季度的上市险企车险承保盈利同比仍将改善,疫情反复对非车承保业绩的拖累有待观察,但不改整体承保利润改善趋势。

从环比数据来看,六家上市财险公司环比保费均上升,人保财险、太保财险、平安财险保费环比分别上升92.75%、84.33%、72.86%,财险“老三家”环比涨幅靠前。

保险股3月市值环比变动 市值减少1574.45亿元

二级市场上,3月保险股市值缩水,九大公司市值较2月末下降1574.45亿元,截至3月末,保险股合计市值为2.28万亿元。具体而言,仅众安在线、中国太平两家市值小幅反弹,其余七家上市险企市值均下降。

东吴证券报告指出,3月以来全国各地疫情散发,但在极低同期基数和队伍规模边际企稳作用下,3月单月新单有底部企稳改善迹象:国寿加大十年期储蓄型业务激励政策,延续开门红政策,单月保费同比增速较2月由负转正;太保寿险重启银保业务部门,预计2022年一季度银保新单贡献接近半壁江山。

平安证券近日发布研报表示,从负债端来看,目前主要上市险企人力、新单、NBV仍未出现明显改善,寿险转型仍在磨底阶段,负债端拐点未至、右侧布局机遇尚等风起。目前行业估值和机构持仓均处于历史底部,预计战略明确、改革坚定的险企将率先迎来改善,具备长期配置价值;同时建议关注市场情绪回暖带来的板块β行情。

(制图:邹利;实习生宋钦章对本文亦有贡献)

相关文章

- 3月上市险企保费榜:九大险企前三月总保费增长3.67%,寿险延续分化,财险增幅略降

- 快讯|宁波银行:2022年一季度归母净利润57.2亿元,同比增长20.8%

- 跌破2900点,12家知名公私募紧急解盘!杨东出手,超1亿“抄底”

- 银保监会发布人身险产品供给情况通报 数十家险企因产品创新受到肯定

- 银行大额存单利率下调仍被疯抢 低风险产品才是储户“真爱”

- 快讯 | 平安银行:一季度实现净利润128.50亿元,同比增长26.8%

- 银保监会通报人身险产品供给情况:老人、儿童、新市民、带病群体保障再扩容

- 助力企业登陆资本市场 北京银行全周期“陪伴式”金融服务支持专精特新企业发展壮大

- 快讯|华兴银行:2021年净利润同比增长40.43%至31.29亿元 不良贷款率上升0.13个百分点

- 信美人寿称未来几年最大挑战是利率下行 中小险企投资收益达5%才能赢亏平衡

- 公募一季报扫描,非货规模增长超百亿,财通资管领跑

- 推进个人养老金制度建设 险企发力供给银行代销占优

- “保险 + 养老”新趋势: 一站式居家养老服务受欢迎

- 银保监会:继续加大老年人、儿童、新市民等人群风险保障力度

- 新市民、老年人……老百姓的保险保障再扩容,总有一款适合你!

- 快讯 | 银保监会发布关于理性投保五注意的风险提示

- 哈尔滨银行南岗支行抗击疫情不停歇 暖心服务不断档

- 快讯 | 一季度银行理财市场累计为投资者创造收益2058亿

- 一季度金融对实体经济支持力度加大

- “双减”后教育行业首次交出年度成绩单 转型共识之下专家建议企业“二次创业”

随机图文

-

多家头部上市房企年报难产 家家都有一本难念的经

没有哪一年如同2022年的春天,在年报密集披露期,上市房企年报却如此难产。截至4月21日,距离A股上市公司2021年年报披露收官期还有9天时 -

杨德龙:做一个聪明的投资者需要做到这五个方面

12月30日周四沪深两市震荡上行。中药板块则继续维持了震荡调整的态势,由于近期中药表现比较突出,很多中药龙头股出现了连续上攻,甚至接近... -

中基协:8家私募被注销登记资格,一家曾参与“空中巴士”骗局

见习记者 周悬今日,中基协的官微上发布注销异常经营私募基金管理人登记的公告, 8家私募机构“榜上有名”。这些机构涉案非法吸收公众存... -

QDII基金“冰与火之歌”

与A股市场震荡分化格局不同的是,今年以来,海外市场处于普涨格局,让境内QDII基金的投资者欣喜不已。年初至今,QDII基金的收益在各个区间的 -

公募基金规模创历史新高

公募基金规模上升的动力来自于货币基金,其5月单月的规模增长超4500亿元。不过,随着货币基金存量规模的扩大,监管部门也制定了相关政策,防范可 -

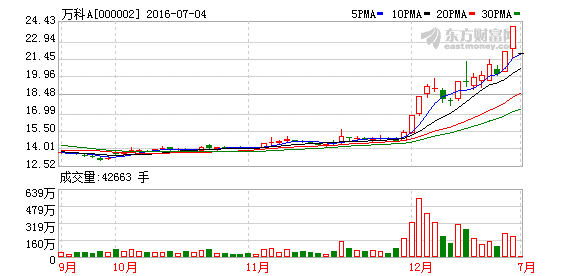

资金借道基金博弈万科A 房地产B等分级大涨

【资金借道基金博弈万科A 房地产B等分级大涨】备受瞩目的万科A昨日复牌,股价毫无悬念地跌停,截至收盘,跌停板上依然有777 7万手卖单,受巨 -

汇添富沪深300基本面增强指数C基金怎么样?基金主要买入哪些股票?(2021年第二季度)

汇添富沪深300基本面增强指数C基金怎么样?基金主要买入哪些股票?(2021年第二季度)南方财富网为您整理的汇添富沪深300基本面增强指数C -

火炬电子“蒙面”账户细节曝光 私募否认“一致行动人”

【火炬电子“蒙面”账户细节曝光 私募否认“一致行动人”】在上交所的连番问询下,上市公司火炬电子终于将跨越两家信托公司的4个账户的真...

站长推荐

中国贸促会多措并举助力稳外贸稳投资

中国贸促会多措并举助力稳外贸稳投资

猜你喜欢

- 快讯|河北银行:2021年实现归母净利润20.71亿元,同比增长22.13%

- 抗“疫”险免费领!多家保险机构推出免费赠险活动,消费者领取要注意什么

- 8家公募基金公司上报 首批碳中和ETF产品

- 掘金消费升级新机遇 金鹰品质消费混合基金今起发行

- 整体降仓!新能源基金大跌后,基金经理最新研判来了

- 和泰人寿2021年亏损1.2亿元 保险业务收入首次负增长

- 快讯|招商银行:2022年一季度实现归母净利润360.22亿元,同比增长12.52%

- 广东一季度原保险收入2020.86亿元 同比增长3.26%

- 快讯|宁波通商银行:2021年实现净利润9.64亿元,同比增长25.85%

- 公募基金:养老FOF积累管理经验 加快布局养老产品线