您的位置:首页 >深度报道 > 深度报道

新市民、老年人……老百姓的保险保障再扩容,总有一款适合你!

![]() 2022-04-26 18:30:05

来源:上海证券报

2022-04-26 18:30:05

来源:上海证券报

简介:老百姓的保险篮子里有了更丰富的产品!上海证券报记者独家获悉,银保监会25日向各人身险公司下发了《中国银保监会人身险部关于进一步丰富人身保险产

原标题:新市民、老年人……老百姓的保险保障再扩容,总有一款适合你!

老百姓的保险篮子里有了更丰富的产品!

上海证券报记者独家获悉,银保监会25日向各人身险公司下发了《中国银保监会人身险部关于进一步丰富人身保险产品供给情况的通报》。

2021年10月,银保监会发布了《中国银保监会办公厅关于进一步丰富人身保险产品供给的指导意见》(下称《意见》)。上述通报是对各人身险公司落实《意见》情况的披露,并提出了下一步的监管要求。

通报指出,自《意见》印发以来,各人身保险公司加大老年人、儿童、新市民等群体保障力度,进一步满足人民群众养老、健康保障需求。

上海对外经贸大学金融管理学院教授、保险系主任郭振华表示,总体上看,人们在疾病、护理和养老等方面面临比较大的保障缺口,保险公司可通过细分市场的挖掘,丰富人身险产品供给,进一步满足各类群体的多样化保障需求。

对于下一步工作要求,通报要求,各人身保险公司要继续加大老年人、儿童、新市民等人群风险保障力度,不断完善产品开发体制机制,增强企业活力和产品创新动力,提升保险业服务实体经济质量和效果。

新市民:针对性产品和服务都来了

随着我国工业化、城镇化和农业现代化进程的深入推进,因创业就业、子女上学、投靠子女等原因来到城镇常住、未获得当地户籍或获得当地户籍不满三年的各类群体,包括但不限于进城务工人员、新就业大中专毕业生等,目前约有三亿人,他们被称为新市民。

如何提高新市民金融服务的可得性和便利性,是当前社会关注的热门话题。

根据通报,在积极承保新市民群体方面,保险公司一是聚焦保障水平偏低、职业风险较为突出的新市民群体推出保险产品,二是针对新市民特点提供产品服务。

在意外险方面,中国人寿的部分意外保险产品主要承保从事建筑施工、工程管理和小微服务行业的新市民群体;在养老险方面,人保寿险的某专属商业养老保险产品与某网约车龙头企业共同开展“司机专属商业养老保险计划”,截至2022年一季度末,服务网约车司机1.5万人;在理赔服务方面,阳光人寿提供的“全国通赔”服务,让新市民客户在全国任何地方出险,均可直接通过电话、互联网或全国任一公司柜面办理理赔申请,无需再回家乡或承保地办理。

清华大学五道口金融学院中国保险与养老金研究中心研究总监朱俊生表示,新市民的保障需求具有两个特点,一是参加社会保障不足带来一定的基础保障缺口,二是意外、医疗需求以及潜在的养老需求较高,但缴费能力有限。

以意外险为例,朱俊生建议,货车司机、外卖小哥等群体的意外伤害发生率比较高,保险公司可借助物联网等科技手段来做好这些群体的防灾减损,帮助他们进行风险管理,以降低意外发生率,从而尽可能地降低保费水平。

老年人:养老和健康两手抓

随着老龄化程度的加深,老年人的保险保障需求越发突出,如何保障好银发群体是摆在保险业面前的一道难题。

郭振华表示,其实老年人对保险的需求是最旺的,一方面随着年龄增大,老人身体可能进入慢性疾病、甚至护理状态,对健康保险的需求很大;另一方面,随着进入退休阶段,老年人会感受到对养老金的真实需要,对养老保障的需求提升。

在养老保障方面,通报显示,各保险公司围绕多元化养老需求,创新发展各类投保简单、交费灵活、收益稳健的养老保险产品。

一是积极开发具备长期养老功能的专属养老保险产品。截至2022年一季度末,6家试点保险公司创新开发的专属养老保险产品累计承保保单13.6万件,新产业、新业态从业人员投保超过1.44万人。

二是探索可支持长期化、年金化、定制化领取的保险产品和服务;三是积极参与养老服务体系发展;四是进一步提高产品投保年龄,《意见》印发以来,各公司新备案的养老保险产品投保年龄上限已出现放宽趋势。

朱俊生表示,养老保险产品期限长,有助于对抗人们可能存在的短视与急功近利风险,推动短期储蓄转化为长期养老资产,帮助消费者做长期养老储备,优化家庭金融资产期限结构。

“养老保险产品的预定利率为复利,在长生命周期内可发挥复利效应,利用时间价值获取被动收入与长期增值,促进养老财富积累。同时,养老保险可通过多账户的产品组合满足消费者不同风险偏好需求。”朱俊生表示。

在健康保障方面,根据通报,保险公司一方面加快开发老年人特定疾病保险。例如建信人寿、恒安标准人寿在普通重疾险产品基础上增加严重原发性帕金森病、阿尔茨海默病等老年特定疾病保障。

另一方面,保险公司适当放宽投保条件,对有既往症和慢性病的老年人群给予合理保障。例如华贵人寿的某定期寿险产品,可以支持已患糖尿病、高血压、乙肝、甲状腺癌、乳腺原位癌等多种疾病的人群在互联网线上直接购买;合众人寿的某医疗保险产品覆盖非标体高年龄段群体,对有慢性病的老年人给予合理保障。

郭振华表示,由于出险概率高、缺乏经验数据等原因,老年人购买一般的健康险产品会面临较高的保费支出。保险公司可在逐步理清老年人各类疾病的风险规律的基础上,开发承保特定风险的保险产品,通过细分市场挖掘尽量实现风险可控,从而降低保费价格,实现产品的普惠性。

破解医疗支出难题 这些保险产品花式创新

随着重大疾病发生率的提升、医疗开支的加大,人们对健康保险的需求也在增加。

通报要求,各公司持续加大健康保险产品供给,扩大商业健康保险责任覆盖面。

一是做好与基本医保的衔接补充。例如利安人寿的一款手术医疗意外保险产品,结合最新疾病诊疗手段,扩大了产品保障的手术及并发症范围,增大医院各科室手术的覆盖面。

二是将保险产品报销范围扩展至医保目录外。例如友邦人寿的部分医疗保险产品,被保险人可报销部分癌症靶向药物、免疫药物、CAR-T疗法药品与特定器械费用。

三是加快商业长期护理保险发展。例如平安人寿的某长期护理保险产品,简化护理保险金给付标准,对约定的意外或重疾导致的失能失智提供护理金保障。

四是提高儿童保险保障水平。例如人保健康、信美人寿的某互联网专属费率可调型少儿医疗险及某互联网少儿重疾险产品,保费负担较轻、保障范围较广。

五是探索开发区域性人身保险产品。例如太平人寿、太平养老、汇丰人寿、中意人寿、中信保诚人寿等根据大湾区人群特点、保障需求,积极开发配套的专人身保险产品,截至2022年一季度末,大湾区重疾险累计承保20.28万人次,保额722.06亿元,跨境医疗保险累计承保1.27万人次,保额1246.94亿元。

朱俊生认为,保险公司可通过健康保险构建“医+药+险”健康生态圈,促进以治病为中心向以健康为中心转变,建立差异化的健康管理的服务体系。

一方面,面向健康群体提供健康生活服务,比如健康体检、健康咨询、健康促进和疾病预防,通过生活方式的改善促进健康水平的提升。另一方面,对已患病群体进行慢病管理、就医服务和康复护理等,控制疾病发展,提升治疗效果,缩短病程,促进康复和稳定生活质量。

相关文章

- 新市民、老年人……老百姓的保险保障再扩容,总有一款适合你!

- 快讯 | 银保监会发布关于理性投保五注意的风险提示

- 哈尔滨银行南岗支行抗击疫情不停歇 暖心服务不断档

- 快讯 | 一季度银行理财市场累计为投资者创造收益2058亿

- 一季度金融对实体经济支持力度加大

- “双减”后教育行业首次交出年度成绩单 转型共识之下专家建议企业“二次创业”

- 这届年轻人不爱换手机,怎么破?

- 预制菜联盟成立 “小弱散”的预制菜能否做成“万亿蛋糕”

- 市场震荡引发规模缩水 年内51只基金清盘

- 收益缩水热情降温 基金打新追求“有效入围”

- 部分银行下调“特色存款”利率 20万存3年收益利息将缩水600元

- 这一类权益基金持续霸榜2022公募业绩,年内最高涨超40%,现在上车还来得及吗?

- 广发银行再为“云上广交会”注入强劲动力

- 慧择发布国内首款高端自行车车损保险

- 高学历人才涌入,保险行业开启人力“大洗牌”!

- 雪球资管林庆云: 当前建议多资产配置,低波均衡的FOF产品能满足更多投资者

- 快讯|河北银行:2021年实现归母净利润20.71亿元,同比增长22.13%

- 抗“疫”险免费领!多家保险机构推出免费赠险活动,消费者领取要注意什么

- 8家公募基金公司上报 首批碳中和ETF产品

- 掘金消费升级新机遇 金鹰品质消费混合基金今起发行

随机图文

-

基民“嗨了”!指数跌了200点 这些基金却大赚40%以上!

虽然今年以来沪指、沪深300指数有所下跌,但在A股市场明显的结构性行情中,主动权益类基金的超额收益明显。数据显示,今年以来3千多只主动权益类 -

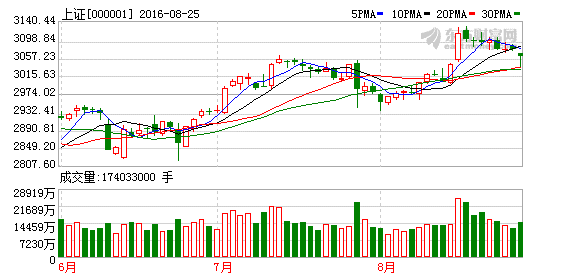

中金预测6000亿万能险将撤出A股 市场人气低迷沪指小幅收跌

【中金预测6000亿万能险将撤出A股 市场人气低迷沪指小幅收跌】在冲击年线遇阻后,沪指近期连续调整,今日大幅低开后全日都维持低位震荡态势,最 -

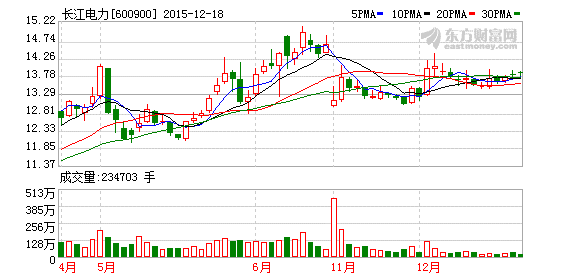

长江电力超千亿元重组:重阳系豪掷32亿潜伏三年

【长江电力超千亿元重组:私募大佬旗下重阳系豪掷32亿元潜伏三年】今年,国企改革如火如荼。其中,提高资产证券化率是国企改革的主题之一。... -

12月31日长信金葵纯债一年定开债券A基金怎么样?2020年公司股票型基金规模16.12亿元

12月31日长信金葵纯债一年定开债券A基金怎么样?2020年公司基金总规模1041 47亿元,以下是南方财富网为您整理的12月31日长信金葵 -

工银医疗保健股票基金什么时候能赎回?2020年基金所属公司管理规模有哪些?

工银医疗保健股票基金什么时候能赎回?2020年基金所属公司管理规模有哪些?以下是南方财富网为您整理的工银医疗保健股票基金赎回详情,供大... -

2021年第二季度华泰柏瑞精选回报混合基金有什么重大买入?2021年第三季度持仓了哪些债券?

2021年第二季度华泰柏瑞精选回报混合基金有什么重大买入?2021年第三季度基金持仓了哪些债券?南方财富网为您整理的华泰柏瑞精选回报混合基金 -

国寿安保稳荣混合C该基金赚钱吗?2021年第二季度基金重点卖出哪些股票?

国寿安保稳荣混合C该基金赚钱吗?2021年第二季度基金重点卖出哪些股票?以下是南方财富网为您整理的2021年第二季度国寿安保稳荣混合C基金重 -

2021年第二季度鹏华创新成长混合A基金重点买入哪些股票?2021年第一季度持仓了哪些股票和债券?

2021年第二季度鹏华创新成长混合A基金重点买入哪些股票?2021年第一季度持仓了哪些股票和债券?南方财富网为您整理的鹏华创新成长混合A基金