您的位置:首页 >投资创新 > 投资创新

资管生态链重塑优化

![]() 2017-07-03 07:54:36

来源:互联网

2017-07-03 07:54:36

来源:互联网

简介:随着按3%的征收率缴纳增值税的简易计税方法确认,备受关注的资管产品征税问题的一只“靴子”落地。虽然有关税收的一些细节尚待明确,但资管产品的成

随着按3%的征收率缴纳增值税的简易计税方法确认,备受关注的资管产品征税问题的一只“靴子”落地。虽然有关税收的一些细节尚待明确,但资管产品的成本无疑会有所提升,这需要通过降低预期收益率或者提高资产端收益率来弥补。同时,资管产品设计复杂,创新度高,涉及细节繁复,不同的资管产品在征税的一些环节上不可避免会存在差异,在去杠杆、去通道的背景下,资管生态链将出现重塑优化的可能,这将对整个资管行业产生深远的影响。

6月30日,财政部、国税总局下发《关于资管产品增值税有关问题的通知》,虽然将资管产品征收增值税的实施时间再次推迟半年,但明确了资管产品管理人运营资管产品过程中发生的增值税应税行为,适用简易计税方法,即按照3%的征收率缴纳增值税,这基本符合市场预期,对资产管理人而言也是相对更为有利的。不过,受此影响,资管行业的整体成本无疑将有所上升。如券商估算,考虑免税资产的因素,银行理财实际增值税成本大约在8-9bp左右。

作为资产管理人,如果自己承担增加的税费,意味着管理成本大幅上升。因此,一定程度上会将成本转嫁给资管链条上的某个环节,或投资人,或融资方,或其他资产管理人。但管理者若将税费全部转嫁给投资者承担,同时无法通过提高资产端收益率来弥补,那么资管产品的吸引力必定会下降。因此,资产管理人有动力在不同类型资管产品税收的差异中寻找较优的选择,这也是通道业务和委外发展的重要动力。

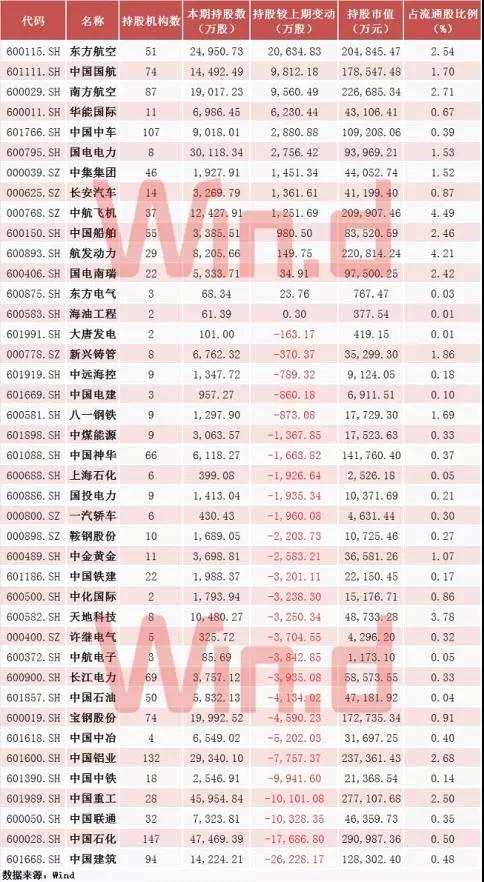

从固收投资来看,需要纳税的债券品种,与国债等免税品种的信用利差进一步扩大。如果不能通过其他手段弥补利差,免税或相对低税的资产和通道会受到追逐。如公募基金从证券市场中取得的收入暂不征收企业所得税,运用基金买卖股票、债券的转让收入免缴增值税。所以,在“营改增”之后,通过公募定向资管计划投资股债仍然具有想象空间。对委外业务来说,税收承担同样会增加受托人的成本。在穿透考核的要求之下,非保本型的委外同业需要对票息收入和交易转让价差缴纳增值税。此外,即使在不考虑嵌套的情况下,委外业务链条缴纳增值税的环节也将增加,成本会上升。从通道业务来看,有一些通道业务的通道费已降至万分之五到万分之八之间,如果按照5%的收益率来征收3%的增值税,加上增值税附加,那么通道业务的成本增加超过万分之十五(5%*3%),明显抬升了通道业务的成本。而且,一些通道业务是多层嵌套,同时存在多个资管产品的管理人,都需要按规定缴纳增值税,成本同样会提高。因此,资金在选择时,除了税率、可抵扣的幅度之外,还需要对成本覆盖、风险计提、专业程度等因素进行综合考量。

相关文章

- 资管生态链重塑优化

- 全国社保基金理事会王忠民:基金是改变供给侧结构的有效途径

- 净值暴涨频现 次新债基直面大额赎回

- 王者归来?量化基金一个月反弹近10% 这些反弹急先锋你买到了吗?

- 国家队基金跑赢大盘 下半年仍看好低估值蓝筹

- 亏损大户名单出炉 北信瑞丰旗下一基金腰斩

- 姜洋:督促证券基金等行业机构回归本源

- 上周机构调研47家公司 12家创业板公司在列

- 多家跃跃欲试 外资私募巨头跑步入场

- 国家队等三大主力投资路线图曝光:增配绩优成长 持有大金融消费

- 港股ETF一周缩水10% 投资性价比或下降

- 200万本金获利1773万 且看这只公募“硕鼠”如何现形

- iPhone 8上市倒计时 投资者可借道这些基金布局苹果概念股(附名单)

- 公募二季报:中国平安最受欢迎 基金经理更爱喝酒不爱吃药

- FOF大发展有待银保入场

- “吃药”行情助力医药主题基金 机构看好后市

- 公募管理费用同比上升逾一成

- 部分私募持续加仓A股

- 坚持价值投资 中信证券资管大集合交出亮丽中考业绩单

- 国联安基金高管换血已拉开序幕

随机图文

-

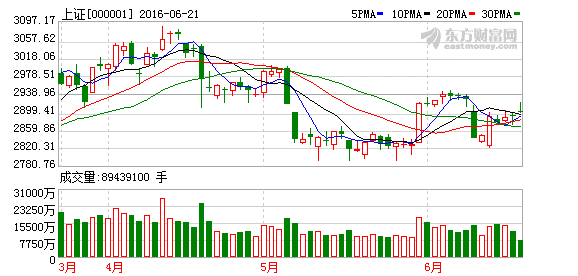

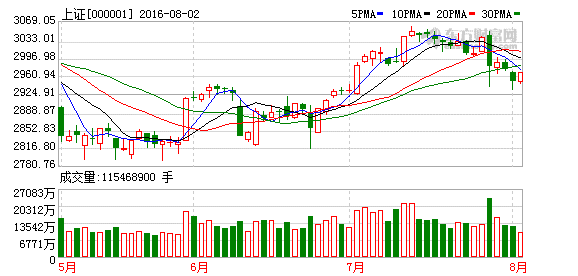

两市冲高后迅速回落 券商股盘中集体异动

两市冲高后回落,沪指上涨0 26%,创业板翻绿;券商股盘中集体异动。沪指早盘高开后维持震荡走势,临近10:00,券商股爆发带动指数上攻,随后 -

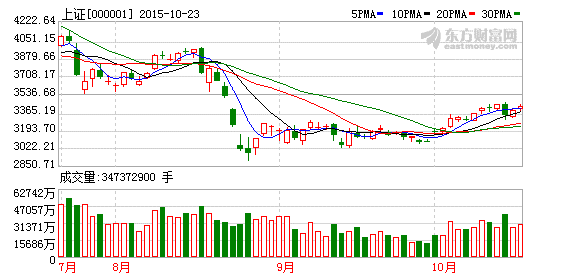

央行年内第三次双降 A股或将开启400点涨幅空间

【央行年内第三次双降 A股或将开启400点涨幅空间】目前,由于流动性环境变得有利,记者调查发现,大多数业内人士预计A股将继续反弹至3800点 -

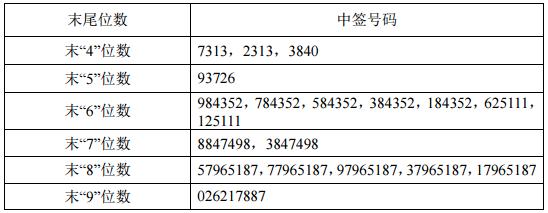

新泉股份、绝味食品、三雄极光网上申购中签结果出炉

摘要 【兑奖了】新泉股份网上申购中签结果出炉,中签号码共有35865个。 -

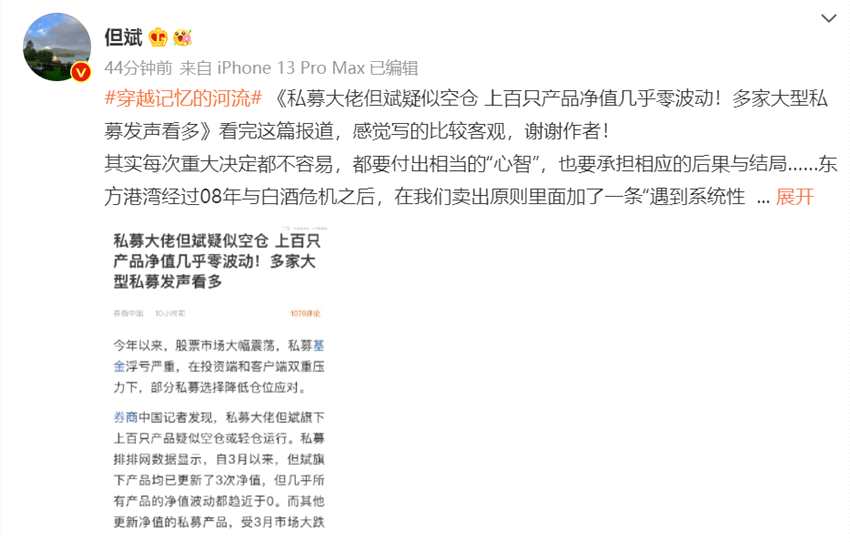

但斌旗下上百只产品疑似空仓?本人回应:每次重大决定都不容易,遇到系统性风险也会考虑卖出暂避

私募大佬、深圳东方港湾投资管理股份有限公司董事长但斌今日在新浪微博回应媒体报道“私募大佬但斌疑似空仓 上百只产品净值几乎零波动”。... -

九泰基金刘开运:用中长期视角看待投资,寻找符合自身理念的公司

作者丨雷达君编辑丨播种基审核丨投基君定向增发是上市公司融资方式的一种,是指上市公司向符合条件的少数特定投资者非公开发行股份的行为。... -

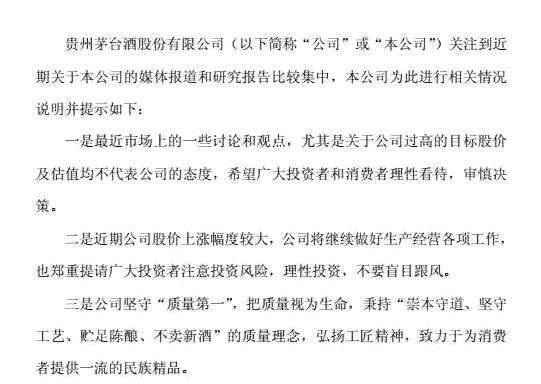

股市掘金:业绩连续3年、5年、10年增长名单曝光

收藏!今后炒股就看这些了(业绩连续3年、5年、10年增长名单曝光) 除了茅台等少数异类,A股的白马股啥时候好过?时报君今天统计的这些数据,或 -

沪指小幅收涨成交量创两个月新低 国企改革概念领涨

【收盘播报】沪指小幅上扬,沪市成交量创两个月新低,创业板终结四连阴。在连续下跌两个交易日后,沪指今日企稳回升,最终小幅收涨0 61%结束一天 -

“宁组合”投资领跑者 嘉实姚志鹏先锋产业“金手指”炼成记

随着公募基金二季报披露完毕,基金重仓股变化也浮出水面,宁德时代(300750,股吧)、隆基股份(601012,股吧)、阳光电源(300274