您的位置:首页 >财经评论 > 财经评论

基金看市:周期股的问题在于预期过高 看好银行股

![]() 2017-08-16 09:21:03

来源:互联网

2017-08-16 09:21:03

来源:互联网

简介:一开始是经济快速下行、盈利迅速收缩的预期被纠正,接着,伴随环保等政策高压带来的各种供给侧机会纷至沓来,连带各种产品价格花式攀升。周期品板块有

一开始是经济快速下行、盈利迅速收缩的预期被纠正,接着,伴随环保等政策高压带来的各种供给侧机会纷至沓来,连带各种产品价格花式攀升。周期品板块有了一轮极其亮眼的爆发,出现了两个月多涨两倍的龙头。对此,博时基金宏观策略部基金经理刘思甸认为,从预期和现实的差异看、以及从市场情绪的热度看,周期品板块短期或已处于高位,操作上更重要的是怎么卖而不是怎么买的问题。

看上去影响市场的因素很多,但一段时间市场只会考虑一件事情。现在市场考虑的事情可能是2017年的每股收益到底有多少。货币政策和监管预期在五六月或已完成纠偏,去年年末讨论多时的汇率对市场几无影响,海外央行加息也好、缩表也罢,亦未感觉到市场过于在意。但就是这个每股收益率,或可以搞出不大不小的泡沫来。

一二季度一些白马股涨到按2019年的市盈率看可能还有些便宜。漂亮50也好,漂亮150也好,在看到光鲜的历史的同时,也要看到在1973年到1980年,标普500中的漂亮50相对于其余个股在1966年以来的超额收益基本都已获利回吐,还要看到那段市场也是机构越来越占主导的市场,是越来越“理性”的市场。

刘思甸认同周期板块的价值,但具体到操作层面,需关注是不是会出现调整,调整多少。跳出周期品的领域,展望下半年的A股市场,刘思甸认为银行板块是值得重点关注的。

今年以来的银行股相对历史估值来说虽然已经涨幅很高,银行(中信)指数年初至今已上涨14.33%,以2012年以来估值状况看,多数银行都不能算特别便宜。问题也是在这里,因为这段时间的估值体系本身打进去的是很多负面预期,利率市场化、坏账等等。

利率市场化基本上已经结束,不应该继续成为压制估值的因素。更重要的因素是坏账,当前银行股普遍十多个点的净资产回报率对应一倍市净率,应该是还暗含相当高的坏账预期。坏账的另外一面,对应的是企业的高杠杆、低盈利水平,现在中国规模以上工业企业资产负债率是多年来的新低,盈利情况的好转此处更不用赘述,周期品板块的大涨也为基本面的好转做足了宣传,总的来看,下半年是银行估值中枢抬升比较容易发生的时间段。

看好医药和可转债配置价值

泓德基金邬传雁

邬传雁认为,在目前存量资金博弈格局下,一些行业和板块龙头公司的股票遭到非理性压制,他看好其中医药、金融服务、电子元器件等领域的配置机会。此外,在再融资新规之下,随着可转债发行量的增加,其配置机会也将凸显。

对于后期资产配置方向,中国仍处于经济转型期,周期行业依靠价格上涨提升业绩的空间有限;同时从估值角度看,今年以来A股“一九行情”持续,存量资金博弈的特点突出,一些行业和板块龙头公司的股票遭到非理性压制,在此背景下,一些优质龙头公司蕴含着更大的机会。

中国是世界最大的药品市场,国内医药行业的进口替代才刚刚开始,空间巨大。一些有远见的医药公司已经加大创新药的研发力度,同时民间资金也开始加大投资力度。此外,精神用药、麻醉用药等刚性特色药品生产公司以及医药流通领域的龙头公司,也具有长期投资价值。此外,从长远的角度看,金融服务业属于朝阳行业,其中一些具有先进经营管理理念的金融机构,凭借多元化的服务大大降低自身的周期属性,也具有很好的投资价值。最后,在经济转型背景下,符合未来经济转型发展方向的新型产业投资价值也会不断凸显,例如人工智能、新能源汽车等领域的上游产业电子元器件行业值得关注。

邬传雁认为,转债的配置价值将再次显现。由于发行量较少,过去一段时间可转债的估值较高。但再融资新规发布之后,可转债的发行量已经逐渐增多。预计下半年,可转债供给将快速增加,届时随着估值下降,配置机会将凸显。

(原标题:基金看市:周期股的问题在于预期过高 看好银行股)

相关文章

- 基金看市:周期股的问题在于预期过高 看好银行股

- 国企改革再迎风口 主题基金料分化

- 李超:建立养老金第三支柱刻不容缓

- 国家队悄然布局创业板 68只“创蓝筹”股藏三大机会

- 恒定混合策略优化组合配置

- 基金子公司9月新设1304只产品 创三季度新高!

- 基金年末排名战悄然打响!股基前五重仓股一览

- A股“大象”“独舞” 鼓掌的人少了 大批基金经理言必“风格转换”

- 四季度大金融强势 重仓基金最高涨幅超21%

- 重仓股阶段性回调 明星基金“平衡能力”迎大考

- 4只高送转概念股获4家以上券商力推 3位基金经理潜伏尚品宅配

- 港股ETF活跃度上升 东方红睿丰溢价6.99%

- 逾九成取得正收益 沪港深基金收益亮眼

- 转债市场降温 两只基金延长募集

- 央企重组或提速 600只基金布局

- 719块的茅台 基金经理终于觉得贵了

- 大宗交易回暖 机构挖掘潜在机会

- 万家基金李文宾:“成长性”决定高度 布局三大产业

- 年终排名战渐白热化 基金“突进派”对决“稳健派”

- 9个月暴增30000亿:这一类基金势不可挡 很多人都在买

随机图文

-

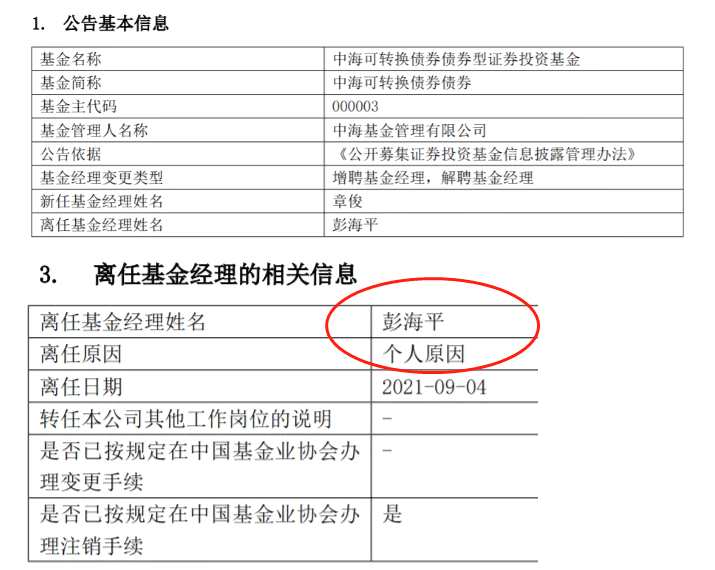

排名垫底基金经理“明天不上班”

投基Z世代,Z哥最实在。老子明天不上班,爽翻巴适的板;老子明天不上班,想咋懒我就咋懒。老子明天不上班;不用见客户装孙子。成都rapper谢帝 -

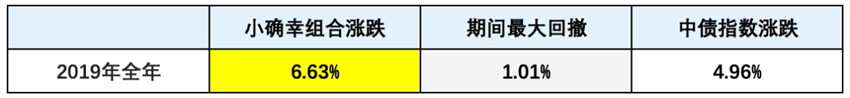

「小确幸计划」2019年成绩单:上涨6.63%,稳如固收

「小确幸计划」是基金豆推出的债券基金组合,采用“多因子债基筛选模型”,精选国内优质的债券基金搭配成组合,波动腼腆,稳如固收。2019小... -

私募发行热情走低,淡水泉、高毅等逆势频发新品

【行业数据】私募发新热情持续走低,产品发行也有二八分化,大型私募平均每月发1只新品,小私募平均4家发1只,其中淡水泉投资、高毅资产等知... -

追涨该追第几板?大数据说二连板之后追最好

【追涨该追第几板?大数据说二连板之后追最好】连续涨停往往是股票强势的表现,对于喜欢追涨的投资者来说,连续几个涨停板后买入获利的概率... -

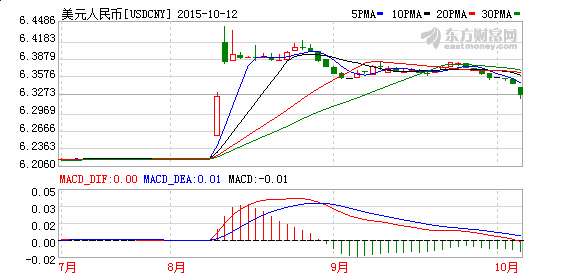

在岸人民币大涨逾250点 杠杆账户抛售触发止损盘

10月12日下午消息,今日午盘在岸人民币兑美元即期汇率一度涨破6 32关口,截止北京时间14:23,人民币兑美元汇率报6 3217,升值24 -

基金代销江湖:银行打折卖基金,指数型成热门,代销逻辑生变?

2020年年底掀起的公募基金热延续至今,据统计,今年前11个月依然有翻倍基金出现,最高收益超过了120%。“去年我是第一次买基金,却实现了近 -

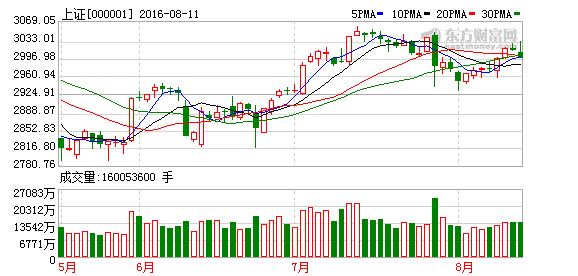

沪指冲高回落退守3000点 金融股奋力护盘

【收盘播报】沪指冲高回落,小幅收跌,退守3000点,金融股逆势上扬。沪指今日冲高回落,收盘小幅下挫,退守3000点大关。两市成交量依然低迷, -

躺赚行情!不足30天,已有基金大赚40%!政策利好不断,创业板成公募加仓方向

在家躺着赚钱,看来是真的,至少今年以来真如此。虽然许多基民所处的行业因疫情尚未复工,但部分公募基金经理已为不少基民赚了足足一年的收...