您的位置:首页 >投资创新 > 投资创新

陆向东:基金投资中如何避免上上下下“坐电梯”

![]() 2017-01-22 14:46:11

来源:互联网

2017-01-22 14:46:11

来源:互联网

简介:□陆向东近日有朋友对我诉苦说,按照你介绍的方法挑选了一只高铁产业主题基金。去年10月31日第一次买入,到去年11月29日净值就增长了12%,

□陆向东

近日有朋友对我诉苦说,按照你介绍的方法挑选了一只高铁产业主题基金。去年10月31日第一次买入,到去年11月29日净值就增长了12%,所以又在去年12月2日第二次买入。可谁知道第二天痛快就变成了痛苦,这只基金随着市场反复震荡下跌,由于第二次买入的资金量远超第一次,现在反盈为亏,这到底是怎么一回事呢?

事实表明,基民如果忽视对所买基金的及时止损(止盈),尤其是将牛市与震荡市这两种不同的市场状态混为一谈,把适用于牛市状态的止损(止盈)方法运用于震荡市,结果很可能事与愿违。

在牛市里由于在赚钱效应的诱惑下,场外资金源源不断地涌入,各类行业和品种轮番上涨。尽管期间市场也会有回调,但每一次回调之后,基金净值都会跟随股指一同创新高,所以在牛市时,对暂时性的浮动亏损应保持理性,甚至是极高的容忍度,只有当市场环境发生变化牛市出现逆转时,才实施止损(止盈)。震荡市则不然,只是存量资金分成多空两个阵营在博弈,因而即便是某些主流热点在资金追捧下上涨时,还会有另一部分股票在横盘,甚至下跌。一旦看多的买方力量衰竭,领涨的主流热点也会下跌。一旦看空的卖方力量衰竭,领跌的行业也会反弹。由此也决定了你必须针对震荡市制定相应的止损(止盈)法则,避免来来回回坐电梯。

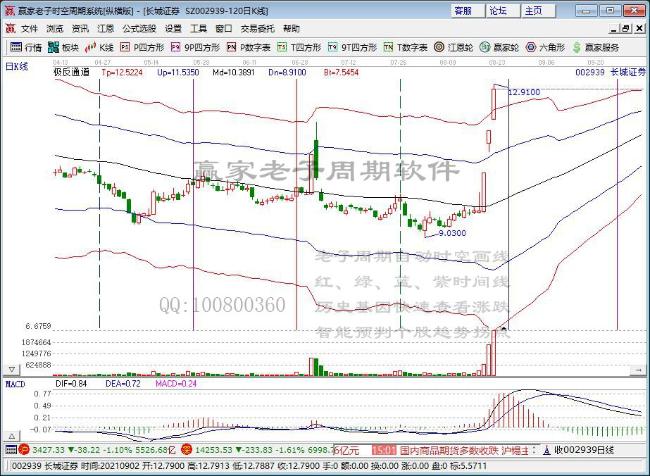

第一,面对利好消息市场并未出现应有的热烈反应,即大家所熟知的“该涨不涨看跌”,尤其是当整体成交金额没有相应放大,甚至股指表现为不涨反跌时,如2012年央行宣布自7月5日起一年期存贷款基准利率分别下调0.25个百分点,应属利好,但沪综指却以收跌1.17%相回应。此后一路震荡下跌,直到年底方见企稳,此期间仅沪综指的累计跌幅就达到11.45%。

第二,在经历了一轮快速大幅上涨后,股指连续多个交易日出现横盘震荡,同时还伴有表示冲高回落的长上影线时,如2015年11月4日至6日,金融行业指数仅三个交易日就累计上涨22.30%,此后连续39个交易日呈现横盘震荡,至2016年1月4日结束横盘,破位下跌,至同年2月29日,金融行业指数累计跌幅达到45.57%。

第三,买入基金并持有一段时间后仍不赚钱甚至出现亏钱,与此同时,另一些行业股票基金却正在稳步盈利,这表明你当初的选择是错误的,应该果断纠正。如金融地产指数自2013年2月5日起转为反复震荡盘跌。与此同时,重仓配置新兴产业和中小盘股的基金却一路逆势而上。截至当年6月底,重仓投资新兴产业和中小盘股的基金平均收益率超32%,重仓持有金融、地产、能源类股票的基金则平均亏损19%。

第四,在牛市里,为防止对市场趋势判断错误,通常可以先卖出一部分,一旦发现错误时,可以停止后续操作。而面对震荡市,则与牛市正相反,一旦决定执行止损(止盈)计划,则必须及时果断地全部卖出,不得分批分期留下尾巴,以免造成“小资金亏大钱”的恶果。这既是因为震荡市中出现的调整虽不及熊市恐怖,但仍具有极强的杀伤力,更是因为一旦你发现做空动能衰竭后,可以有资金从容回补。

第五,当发现自己的判断一再被市场证明是错误时必须暂停投基。

最后,所持有的基金目前的盈亏程度与是否执行止损(止盈)计划无关。只要你有充分理由确定应该实施止损(止盈),即便所持有的基金目前正处于亏损状态也必须按原计划卖出。

(:宋埃米 HT004)

相关文章

- 陆向东:基金投资中如何避免上上下下“坐电梯”

- 调整不改A股上行趋势 跟基金介入轮动热点

- 开年如何走?港股黄金大消费成基金看好方向

- 中小基金公司谋求突围弯道超车 背靠股东做大规模

- 债基经理修订操盘手册:缩久期降杠杆 期债渐成避风港

- “国家队”基金四季度均实现盈利

- 美国2016年对冲基金TOP 20出炉 最高赚了49亿美元!

- 2017上海国资改革划重点:2-3家上市 10家员工持股试点

- 中国12城市GDP跻身万亿俱乐部 每个城市都有亮点

- 每月2000 定投什么基金?

- 新股皮阿诺与至正股份网上申购中签结果出炉

- 保本基金变身避险策略基金 如何应对?

- 低风险偏好资金稳步入市 蓝筹基金投资价值凸显

- 二月权益龙抬头 鹏华多只偏股基金赚钱效应凸显

- 众禄月策略:维稳预期升温 市场良性上行

- 亲测京东金融APP 人性化设计 以“你”为中心

- 基金看好蓝筹行情 国企改革和“一带一路”机遇大

- 公募基金发行热度延续 去库存压力仍然较大

- 可转债基金有望转热 固收基金成新发 “大头”

- 沪指收盘小幅下挫 宝钢复牌大涨逾7%顺丰控股再度涨停

随机图文

-

互联网中概股大牛市 我们该买哪些基金?

微博发布了第一季度财报,业绩亮丽,股价随后大涨24%。昨日腾讯公布了一季报,然后看到数据后很多投资者感慨:腾讯这业务爆棚了啊,这么大... -

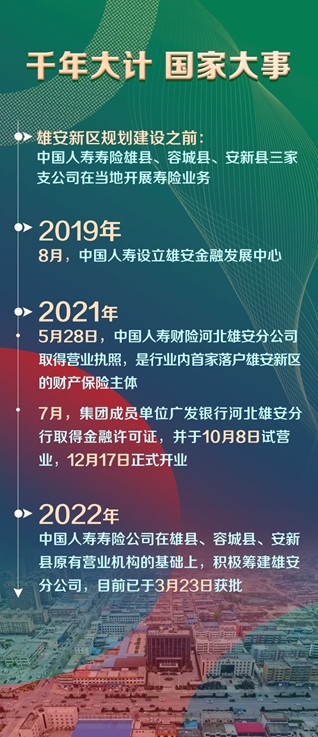

中国人寿服务雄安新区投资存量规模近280亿元

设立雄安新区,对承接北京非首都功能、探索人口密集地区优化开发模式、调整优化京津冀空间结构、培育推动高质量发展和建设现代化经济体系的... -

平安基金贾志:投资者自己可以多逆向思考 别人狂欢我冷静 别人吐槽我布局

投资研报【机构调仓】“业界良心”杨东、“民间股神”林园、“成长一哥”刘格菘、冯柳、葛卫东、葛贵兰等大佬最新调仓踪迹曝光(内附详细名... -

汇添富基金马翔最新持仓,重仓东方财富(汇添富成长精选混合型基金)

证星研究院1月24日汇添富基金旗下马翔管理的汇添富成长精选混合型基金公布年报。与上一季度相比,该基金前十大重仓股新增立讯精密,中国电... -

广发基金邱璟旻:两条主线捕捉优质企业成长机遇

2020年主动权益基金上半年业绩出炉,回报超60%的A股主动权益基金有37只,其中有31只属于医药健康、养老、生物等行业或主题类基金。仅有6 -

参控股基金为上市券商贡献大业绩!两券商贡献比重超30%,平均贡献度11%,公募业务有望重构券商整体估值

财联社(北京,记者高云)讯,券商参控股基金公司的业绩对券商的净利润贡献度,成为观察财富管理“成色”的重要指标之一。多家券商近日公布... -

北交所鸣锣开市,公募主题基金蓄势待发,三季度基金加仓精选层

11月15日,伴随着9点30分响起的钟声,北京证券交易所正式开门迎客。开市首日,共有81只股票交易,其中10只为新股,71只为精选层平移股票 -

年底薅羊毛 货币基金和银行理财谁更胜一筹?

一些基金公司正在利用货币基金冲刺年底规模,无独有偶,银行理财产品也如期出现翘尾。 临近年底,各方缺钱,正是薅羊毛好时机。货币基金PK...