您的位置:首页 >深度报道 > 深度报道

基金子公司普遍增资无望 业务恐大幅缩水

![]() 2016-07-28 08:29:19

来源:采编

2016-07-28 08:29:19

来源:采编

简介:【基金子公司普遍增资无望 业务恐大幅缩水】《基金管理公司特定客户资产管理子公司风险控制指标指引(征求意见稿)》面世已近3个月,尽管新规还未落

【基金子公司普遍增资无望 业务恐大幅缩水】《基金管理公司特定客户资产管理子公司风险控制指标指引(征求意见稿)》面世已近3个月,尽管新规还未落地,但各基金子公司已在谋求转型,据记者了解,由于很多公司难以获得股东增资,目前已经逐步缩减业务规模,而纷纷踏入的(ABS)领域人才抢夺激烈,预计业务收入远水救不了近火。(证券时报网)《基金管理公司特定客户资产管理子公司风险控制指标指引(征求意见稿)》面世已经近3个月了,尽管新规还未落地,但各基金子公司已在谋求转型,据记者了解,由于很多公司难以获得股东增资,目前已经逐步缩减业务规模,而纷纷踏入的(ABS)领域人才抢夺激烈,预计业务收入远水救不了近火。

增资难子公司业务恐大幅缩水

近年,基金子公司因其业务多样、灵活发展获得超速发展,子公司不仅涉足资管业务,还拓展到非上市股权、债券、收益权等领域,其中一些银行系基金子公司通道业务更是一日千里。在资本金要求方面,子公司比信托公司要求更低,一般来说,信托公司会扣减1%~3%左右的风险成本,而同样以通道业务为主的子公司却无此要求,这一度让子公司从信托公司处抢占了不少份额。

但5月17日出台的《征求意见稿》显示,未来对基金子公司的资本金监管将趋于严格,在风险资产计算上,一对一专户中非上市公司股权投资类计提0.5%,债权、收益权类业务若约定义务豁免条款计提0.15%,若未约定计提1%;其他一对一专户均计提1%,现金类不需要计提。另外,扣减后的基金子公司净资本需要达到以下4项指标:即净资本不得低于1亿元人民币;净资本不得低于各项风险资本之和的100%;净资本不得低于净资产的40%;净资产不得低于负债的20%。

对于众多基金子公司来说,想要维持原有的业务规模,势必需要大股东尽快增资。

记者了解到,在子公司征求意见稿下发当日,就有多家子公司召开会议,商讨未来发展方向,并向大股东要求增加资本金。

但沪上一家千亿规模的子公司总经理对记者表示,新规之下,以往业务难以发展,而股东方并不愿意注入更多资金。沪上一家中外合资基金公司内部人士也透露,原本外方股东对子公司业务发展就颇有意见,这次正好是一个整顿的良机,想要新注入资金,“门也没有”。

这样的现象早已被多家基金子公司预料到,净资本约束管理办法预计将成为子公司新规中最严苛的一条。

在这背后的风险也无处不在,“子公司不存在刚兑原则,即使有,现在子公司比母公司资管规模大上数倍甚至数十倍,一旦出事完全没有兜底能力”。上述基金子公司总经理透露。他指出,按照公司目前的千亿规模,短期内将难以再新增业务。据记者了解,已有多家基金子公司对外表示不再新接通道业务。

一家大型基金公司子公司人士透露,在明显无增资可能性的情况下,减缓扩张速度是短期应对净资本约束的唯一办法。

不过也有公司想出了一些缓兵之计。沪上一家中型基金公司人士告诉记者,原本子公司有几单通道业务正在洽谈中,正逢子公司征求意见稿出台,合作方不愿意放弃到手的业务,公司只好将相关业务调整至母公司专户部运作,“虽然母公司的要求更为严格,但是公司认为如果子公司的红利不再,那宁愿回到母公司两条腿走路”。

ABS人才战打响

也有不少子公司在谋求转型。ABS是他们公认的首选。

上述子公司总经理指出,无论从风险准备金还是从征求意见稿中转型主动管理的角度来看,ABS都是上上之选,这也是目前比较明确且可操作的方向。“但ABS并不容易上规模,短期子公司的发展规模将会出现大规模萎缩。”

然而ABS业务也是有一定的门槛。

据记者了解到,已有数家子公司大规模对外宣布招聘ABS专业人才,给出的薪酬较行业平均水平提高20%~25%,沪上一家小规模的子公司内部人士告诉记者,公司从未发展过ABS相关业务,目前公司上下均被要求学习相关业务知识,“但新成立的小组总监人选仍空缺,目前ABS业务人才非常难找。”

上述基金子公司人士也透露,虽然公司早已多次试水ABS业务,但目前内部人员架构也依然未成型,“原本子公司只是把ABS业务当做一次创新,别说普及了,我相信半数以上子公司都未曾操作过相关业务流程”。

看来,想要立马转型ABS也并不容易,除了相关人才水涨船高外,子公司本身在ABS领域就是新手,想要尽快地熟悉业务模式,仅靠短期的冲刺很难弥补原有业务的流失。与此同时,有不少几年前从信托流出的人才又再度回流信托业。

相关文章

- 基金子公司普遍增资无望 业务恐大幅缩水

- 下周546家公司公布中报 近90近预计中期净利润增幅翻倍

- 银行理财新规重挫A股 医药消费主题基金抗跌

- 钢铁业再现惊天重组传闻 行政区划等多重难题几成“天堑”

- 苏州南京同日颁新政 二线热点楼市调控升级

- 103只股基大幅跑偏基准 业绩与基准哪个不靠谱?

- 大盘股江苏银行今日上市!两大亮点能“护驾”否?

- 开通在即 基金公司超50只产品“押宝”深港通

- 股基二季度调仓点评:前十佳股基选择“资源消费”的逻辑

- 金融去杠杆!刘士余就职以来监管政策调整最全梳理

- 沪指冲高回落退守3000点 金融股奋力护盘

- 七成公募投资总监看平沪指 主动减仓比例增加

- 港交所:深港通技术准备已就绪 机构预测今年第三季度推出

- 债市风险再推风口浪尖:违约规模近两年半涨逾20倍

- 前海开源内部隐现分歧:仓位分化 次新基金未快速建仓

- 沪指小幅收涨成交量创两个月新低 国企改革概念领涨

- 外管局否认QDII额度遭冻结 900亿美元额度已基本发完

- 风控新规带来净资本压力 券商资管通道业务或将大幅收缩

- 权重股萎靡沪指震荡收跌 万科A股连拉三个涨停板

- 方正富邦独木难支 股混类基金谁执牛耳?

随机图文

-

他们正在强势崛起! 偏股基金经理赚钱能力50强

摘要 【他们正在强势崛起! 偏股基金经理赚钱能力50强】针对基金经理和基金管理人的表现 -

国庆19城现限购奇观 房价会不会跌(附市场解读)

这个国庆能让全国团结起来打压的只有楼市,不久的将来大家会抱怨卖房难?经历了千股涨停千股跌停千股停牌千股横盘,我们可能又双叒叕要看到... -

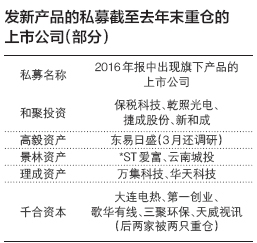

10家大型私募3月抢发26只新品 投研老大合伙人亲自出马

摘要 最近,记者听说私募大佬3月份都在忙着发产品。同时,记者又看到一份知名第三方的统计 -

刘辉:理财子公司与优秀私募机构在多个领域有较大合作空间

8月30日,【招商银行(600036)、股吧】行长助理刘辉在由主办、国信证券独家冠名的“资管新时代私募再出发——国信证券杯·2019金牛私募 -

公募首募一年盘点:委外助银行系基金“拼爹”

委外资金的大幅涌入,使得债券型基金发行规模大增,而背景越强的基金公司,发行规模则越具优势《投资者报》记者 罗雪峰尽管A股在2016年是全球下 -

布局三大黄金赛道 梁皓新基华商远见价值6月11日即将结募

A股市场震荡拉升,业内人士普遍持续看好市场中期向上趋势,建议提高风险偏好,注重行业成长性。在华商基金权益投资副总监、“成长舵手”梁... -

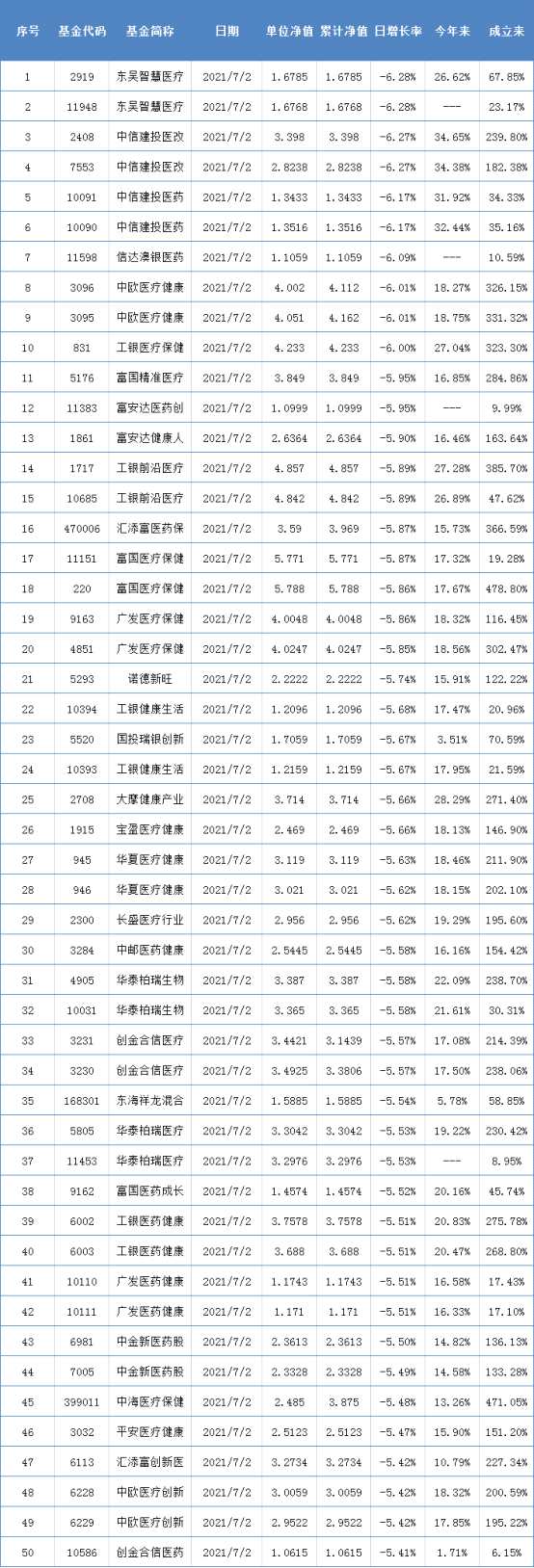

两市表现最差的50只基金(7月2日)

Top1:东吴智慧医疗量化混合A(002919) 跌幅6 28% 净值:1 6785据悉,该基金的基金经理为赵梅玲,资产规模为0 44亿 -

A股震荡加剧,优质固收+性价比凸显 天弘宁弘混合基金即将发行

今年以来,市场一直处于震荡行情,板块之间的轮动有点让人应接不暇。Wind数据显示,截至9月29日,今年以来主动股票型基金(剔除今年以来成立的