您的位置:首页 >深度报道 > 深度报道

200%杠杆的诱惑 一文看懂定期开放债基魅力

![]() 2016-05-30 08:31:30

来源:采编

2016-05-30 08:31:30

来源:采编

简介:【200%杠杆的诱惑 一文看懂定期开放债基魅力】股市波动、债市震荡的2016年,基金市场最为惹眼的便是保本基金和定期开放债券基金。保本基金已

【200%杠杆的诱惑 一文看懂定期开放债基魅力】股市波动、债市震荡的2016年,基金市场最为惹眼的便是保本基金和定期开放债券基金。保本基金已经深入人心,但是定期开放债券基金是什么?本期中国基金报理财工作室就专门谈谈这一类特色纯债基金。(中国基金报)股市波动、债市震荡的2016年,基金市场最为惹眼的便是保本基金和定期开放债券基金。保本基金已经深入人心,但是定期开放债券基金是什么?本期中国基金报理财工作室就专门谈谈这一类特色纯债基金。(点此查看债券基金)

定期开放债券基金,是对纯粹开放式基金和封闭式基金的创新,采取了封闭运作和定期开放相结合的模式,顾名思义,便是在特定的时间段才能购买和赎回的债券基金。数据显示,目前这类基金市场上已经超过200只(各类型分开算),是热卖品种。

目前这类基金迎来一个绝对利好——根据相关规定,在8月1日之后,普通债券基金杠杆率不得超过140%,而封闭运作的定期开放债基则可以拥有更大“杠杆空间”——达到200%,对于他们的债券运作来说自由度更大。

更值得注意的是,定期开放债券基金从过去业绩来看,相对普通债券基金拥有优势。投资者最好选择周期较长、基金经理优秀的品种。中长期看,在经济下行周期和货币宽松的环境下,债券市场牛市格局仍在,债券类资产仍具有较大吸引力。

200%高杠杆或显优势

市场上的债券类基金,有随时可以申购赎回的开放式债券基金,也有分级债券基金,也存在定期开放债基,采用封闭运作与定期开放相结合的方式,在特定时间段才能申购赎回的产品。目前这个阶段上,定期开放债券基金存在三大优势:

第一便是杠杆率高。根据2014年颁布的《公开募集证券投资基金运作管理办法》规定,封闭运作基金的杠杆率(基金总资产与基金净资产之比)不得超过200%;开放式基金的杠杆率不得超过140%,此项规定将于今年8月起正式实施。

深圳一位债券基金经理就直言,未来有封闭期的定期开放式基金更具优势。以定期开放债券基金为例,当债市向好时,大部分债券型基金都是通过加大杠杆来获取超额收益的,更高的杠杆率有利于基金提高收益的进攻性。

第二,除了杠杆率高之外,定期开放债券基拥有独特魅力。相对开放式债券基金,这类基金封闭期不受申购赎回干扰,对基金经理相对来说自由度较大,可以配置部分流动性较低但票息收益高的债券,采用更高的杠杆或较长的久期以获得更高的收益。

而相比普通的封闭式债基,定期开放债基提高了产品的流动性,目前市场上定期开放债基的封闭周期一般在1至3年,也有短至6个月或采用季度受限开放模式,可满足不同类型投资者的需求。

第三大优势则是定期开放债券基金多数是纯债基金,重点投资于债券资产的比例不低于基金资产的80%,不主动参与股票、权证投资,有些也不参与可转债交易。这就意味着这类基金远离二级市场波动,相对来说避险作用更佳。数据显示,目前市场上共有定期开放债券基金206只(各类型分开算),还有多只开放式债券基金即将成立。

震荡市业绩优势明显

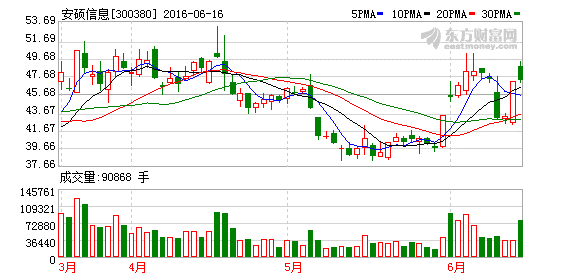

其实从过去定期开放债券基金和普通债券基金业绩对比来看,震荡市下,定期开放债券基金业绩优势较为明显。

2016年债券市场出现震荡,尤其是信用债风险事件频出之后,但债券基金整体业绩表现较好。数据显示,截至2016年5月28日,今年以来,全部可比206只(各类型分开算)定期开放债券基金平均业绩达到0.3536%,而同期其他债券基金整体则出现了亏损,亏损幅度达到1.061%。

具体来看,今年债券基金前20名中,定期开放债券基金占据了8席。其中表现较好的是,新华安享惠金A、新华安享惠金C,今年以来收益率达到4.054%、4.0036%,此外长信富安纯债一年A、博时安丰18 个月、长信富安纯债一年C、长信纯债一年A表现也不错,收益率分别达到3.131%、2.97%、2.96%、2.89%。

同样在2013年债券市场震荡过程中,定期开放债券基金表现更好。2013年全年17只定期开放式债券基金获得1.04%的收益,而同期323只其他债券基金获得0.149%的收益,显示出这类债券基金在债券市场波动中的“避震”作用。

不过在债券走牛的2015年,定期开放债券基金和其他债券基金全年业绩分别为9.89%、10.26%,表现略微弱于其他债券基金。其中不少债券基金重配可转债收益颇丰,导致“纯债型”的定期开放债券基金业绩一般。

若将时间拉长,自2013年1月1日以来,在经历了两年债券大牛市和债券震荡之后,17只定期开放债券基金获得28.361%的收益,差不多每年收益率在8%左右。

前述基金经理就表示,资产荒之下,债券类资产相对来说性价比更好,债券大概率仍会维持牛市态势,具有更大杠杆空间的定期开放债基优势也会更加凸显出来,不过重点需要做的是防范风险的基础上做好“杠杆套利”。

封闭期长点为佳

和一般开放性基金不同,定开型债基是在特定时间段内,才能够自由赎回或者购买,而在其他时间是不允许买卖的。因此,投资者首先要注意资金使用效率。

如何看一只开放式债券基金的开放日期?一般从基金全称中就可以知道,比如某某18个月定开债券基金,每隔18个月开放一次;而某某一年定开债券基金 ,就是一年开放一次,目前这两类产品是主流。

据中国基金报记者统计,从封闭期看,市场上的定开债基封闭期为半年到3年不等。近期基金封闭期有延长之势,18个月品种明显增多。据深圳一位基金经理表示,此前定期开放债券基金多为1年封闭期,但近期从银行渠道了解到,不少机构认为1年期时间偏短,操作难度大,他们更偏爱时间较长的品种。

“债券市场也有牛熊波动,可能周期较短的品种,从产品成立、开户、逐渐完成建仓都需要花费两三月时间,而运作不多久,封闭期就结束了,又要准备好一定流动性去应对申购赎回,因此更建议选择运作周期偏长的品种。”据深圳一位业内人士表示。

需要指出的是,虽然封闭式债基相对于开放式基金的管理更容易,但投资定开债基要考虑流动性因素,最好使用“短期内不急用的资金”,尤其是资金使用周期和定期开放债券基金运作周期相匹配最适宜。

此外,需要指出的是,有些定期开放的债券基金可以在交易所上市交易,投资者可在二级市场内实现T+1的交易。这类债券基金值得关注,因为这一运作方式不但确保基金规模相对稳定,与组合更为匹配的久期,而且能保持较高的资金周转效率。

中长期债市有机会

“若选择定期开放的纯债基金,筛选的第一位是看市场行情,第二位才是选择基金经理。”一位纯债债券基金经理如此表示。

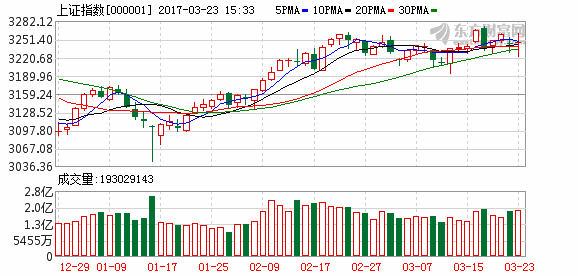

究竟经历了2014年和2015年两年债券牛市,目前还有机会么?其实答案是中长期机遇好,短期市场或仍现波动,这似乎成为目前的主流观点。

据广州一位债券基金经理表示,债市自4月以来加速调整,多重风险因子集中释放,虽然近期有反弹,但市场情绪谨慎,预计未来一段时间债券市场仍会维持窄幅震荡走势。预计未来债券市场会进入一个平衡震荡期,收益率维持中等幅度的震荡。但从长期层面看,经济是否企稳还尚待观察,股市、大宗商品等资产目前价格并不便宜,债券资产则有相对优势。

“中期来看,经济增速仍将有所下行,债券市场仍存在机会。但是近期主要投资于高等级信用债券和利率债,重点放在把握债市的交易性投资机会上,今年重点是防范风险。”北京一位债券基金经理表示。

而深圳一位债券基金经理拿过往数据对比表示,中国上一次经济结构调整是1998年时,货币政策自1996年开始放松,到1999年刺激进入尾声,随后存贷款基准利率在低位持续了3年之久,直到2003年,房地产业改革和加入WTO,令经济找到了新的可持续动力后,货币政策才开始转向。我们这一轮货币刺激是2011年开始,目前10年期国债已到2002年以来低点,进一步下行空间相对有限,预计未来低利率会维持相当长一段时间,债券资产整体回报率会低于前两年,但仍会成为当前宏观环境下的较优资产类别。从资产配置角度看,债券品种仍有相对优势,具备中长期配置价值,因此纯债基金仍有吸引力。

选风控能力强的基金经理

在今年债券市场波动、信用风险频发的大背景下,投资定期开放式债券基金核心是要选择风险控制能力强的基金经理。

选择定期开放债券基金需要注意两点,第一最好选择固定收益类领域投资能力较强的基金公司。“可以看看债券类产品数量和各类型债券基金的收益,最好选择数量不仅多且长期业绩较好的公司进行投资。”深圳一位分析人士说,尤其是可以看机构投资者占比,对于规模较大、且机构持有人占比较高的公司的值得关注。

“规模其实是实力的证明,往往机构选择基金管理人会经过非常复杂的尽职调查,对基金经理的风格、基金公司规模等都有要求,因此中长期固定收益类规模较大的公司值得关注。”另一位业内人士也如此表示。

第二,今年信用风险加大,而信用风险控制能力的好坏成为今年债券基金业绩的重要区分,因此投资者重点是要筛选基金经理的信用风险控制能力,最好选择过往经验中有信用分析从业经验的基金经理。

业绩是投资能力最好的试金石,最好通过长期业绩来筛选,选择业绩较好的品种。尤其值得注意的是,近期市场出现波动,发现有债券基金踩雷的公司品种需要暂时规避。

此外,无论是买卖啥,都需要注意费用,投资定期开放债券基金也是如此。据悉,目前定开债基有两种收费方式,一种为传统的固定收费法,一般都要收取0.2%~0.8%的管理费,且这种是主流。另一种是最近两年创新的模式——浮动收费法,目前有些定期开放式债券基金实施缓增式阶梯收费方式。投资者需要注意,且实施浮动收费制,实现基金管理者与投资者的利益捆绑,有一定吸引力。

定期开放的封闭债基近几年越来越受市场欢迎,主要是产品少受资金进出干扰,而且可以放更大的杠杆。从今年债基表现来看,定开产品的收益率明显更胜一筹。近年也有公司将封闭时间缩短到半年,但渠道建议应该选择封闭时间偏长的品种。

相关文章

- 200%杠杆的诱惑 一文看懂定期开放债基魅力

- 央企加速清理僵尸类资产

- 6月20日热门主题基金及龙头股分析

- 国务院再促民间投资 将进一步放开机场电信油气领域

- 影视行业二八定律输多赢少 私募跟投对冲风险

- 外媒:中国金融改革超预期 不要打赌怀疑中国央行

- 英国退欧 中国经济所受影响不大

- 3.8%约定收益的分级A竟吸引54亿元巨资申购!

- 人民币中间价跌破6.63 创2010年来新低

- 天天基金周报:沪指先抑后扬 资金扎堆热门题材

- 股指大幅震荡 基金仓位下降

- 上海瞄准全球金融中心前列 2016陆家嘴论坛今天开幕

- 高位发行酿悲剧 新基金成“绞肉机”

- 5月资本市场表现黯淡 IPO发审趋向“紧”中求稳

- 中融基金频发新品 无惧业绩不佳延长募集等因素

- 职业年金携数百亿入市?人社部官员称可投资金很少!

- 公募基金上半年分红超800亿 权益类产品力度突出

- 美国国债收益率创三年新低 全球债市上涨

- 题材板块再崛起 高仓位基金受益

- 英国脱欧对A股影响有限 基金经理推荐高分红个股

随机图文

-

TMT最受调研机构追捧 谁最受欢迎?(名单)

原标题:必看!TMT“最核心”主线迎机构密集调研文丨齐永超巴菲特曾说,如果你真的想进行价值投资,就必须注重去实地调查;只有在得到定性... -

银行抢食基金代销市场 东方财富遭唱空

数据来源:Wind 王蕊 制表 陈锦兴 制图 证券时报记者 王蕊在一片唱多声中,瑞银证券持续高举“卖出东方财富(300059,股吧)”的大 -

抄底?10余家基金大举自购旗下产品,多数设锁定期

中新经纬1月27日电 开年以来,A股市场持续走低,沪指年内累计跌幅达6 75%,深成指跌9 82%,创业板指跌12 52%。面对市场此般走势 -

创金合信基金陈建军:消费升级和国产替代是消费投资的两大主线

3月底以来,包括医药、新能源车、消费等行业实现了较大反弹,特别是近期食品饮料板块表现强劲。对此,创金合信消费主题基金经理陈建军分析... -

100万亿大洗牌 20条核心干货:大资管统一监管时代了

原标题:100万亿大洗牌!20条核心干货看透:大资管统一监管时代来了(全文)季豹银行、基金、券商、保险、信托等行业喊了多年的大资管监管时代要 -

沪指强势震荡收盘小幅上扬 B股指数重挫近2%

摘要 【收盘播报】沪指强势震荡,收盘微幅上扬,B股指数重挫近2%。沪指今日延续震荡态势,午后一度跳水跌破30日均线 -

华夏基金2021年上半年净利润超10亿 同比增40.22%

2021年上市公司半年报陆续披露,部分控股参股的公募基金上半年经营情况也随之浮出水面。中信证券2021年半年度报告披露,截至报告期末,华夏基 -

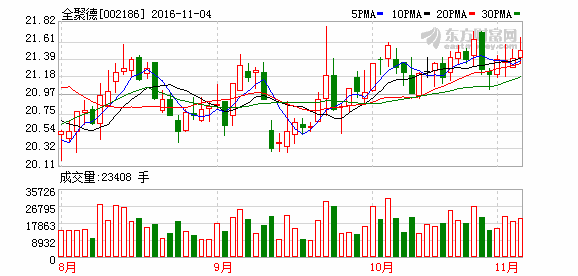

全聚德“真相”被刷屏 东吴与德邦基金三季度结伴“吃烤鸭”

【全聚德“真相”被刷屏 东吴与德邦基金三季度结伴“吃烤鸭”】11月4日,某微信公众号违规文章的处理说明刷爆记者朋友圈,而缘由则是该微...