您的位置:首页 >深度报道 > 深度报道

场内余额宝:银华日利的投资价值及应用策略解释

![]() 2015-08-31 18:38:58

来源:巨灵信息

2015-08-31 18:38:58

来源:巨灵信息

简介:目前这种行情为参与分级B提供了良机,本周分级B绝大部分品种都出现不错的涨幅,让投资者获取较高的反弹收益。在经历了前段时间的下折潮的重创之后,

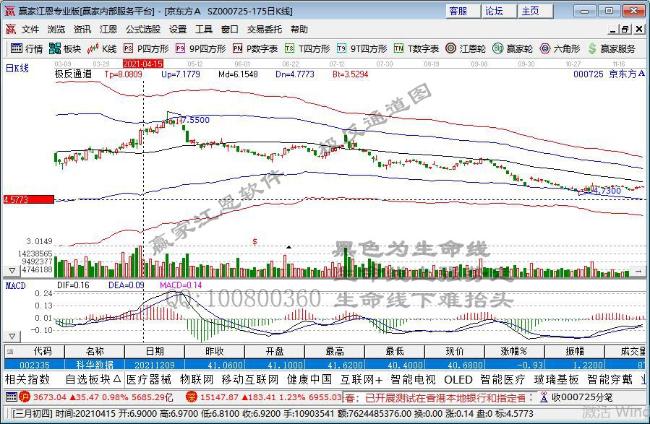

目前这种行情为参与分级B提供了良机,本周分级B绝大部分品种都出现不错的涨幅,让投资者获取较高的反弹收益。在经历了前段时间的下折潮的重创之后,分级基金的人气逐步恢复,重新受到投资者追捧,成为参与行情的重要工具。

分级B整体表现方面,超过半数以上的分级B活跃系数大于1,表明杠杆效应充分体现。另外,涨幅较大的基金理论价格杠杆水平也较高,说明市场的风险偏好在增加。

截至周五,股票型分级基金场内总份额为2137亿份,比上周略有增加,大体持平。近4周来,分级B场内份额一直保持2000多亿份的总规模水平。个基方面,绝对多数分级B出现份额增长,23只基金份额增长幅度在10%以上。无论份额增长还是缩减,幅度排名靠前的基金因总份额较少,因此对分级B整体份额影响不大。“大基金”中,只有场内总份额高达380亿的(150210)国企改B份额增加了13.64%,份额缩减幅度大的品种都是总份额很小的“迷你基金”。

我们重点推荐的分级A继续综合考虑隐含收益率、下折距离、折价率维度。从下折距离角度,建议重点推荐(150301)证券股A,下折母基金需跌5.87%,但隐含收益率却高达6.3%,超过平均水平,值得推荐。我们推荐的理由是估值合理,有较高的安全垫,缺点是折价率过低,只有4.7%。但折价率高的品种配置价值未必大,如果没有下折,再高的折价率也没有意义。我们推荐该基金的理由在于不但可在下折时获取一定的收益,从长期看也有配置价值。

目前折价率高的品种主要集中在以下品种:1、QDII分级;2、无下折保护品种;3、银行等波动小、累计涨幅小的标的。因此,上述品种出现下折的概率很低,折价率目前并不是我们重点逻辑。但如果看淡中期,作为中期行情的对冲工具,(502007)国企改A是值得关注的,该基金标的波动大,距离下折为的距离,但其折价率13.44%。缺点是该基金隐含收益率较低,只有5.79%。该基金可作为中期避险工具,而长期配置价值较差。从这个角度考虑,钢铁A也值得考虑,其隐含收益率为,折价率为,距离下折的跌幅为。因此,钢铁A跟易方达国企改A各有优缺点和侧重点,前者的优势为有长期配置价值,而后者的下折收益较大。中国银河证券股份有限公司

相关文章

- 场内余额宝:银华日利的投资价值及应用策略解释

- 国泰基金周伟锋:市场必将回归理性

- 理财产品周报:流动性危机解除公募基金策略迎变

- 分级基金周报:分级B满血复活

- 华泰证券2015年8月私募基金评级:中睿合银投资管理有限公司旗下产品业绩...

- 交易型基金周报:节前维持仓位控制,分级折价有所收窄

- 国泰基金黄焱:“十三五”看好新能源汽车

- 分级基金动态点评:B份额杠杆率持续下降

- 私募:10月不冷清 把握结构性投资机会

- 分级基金动态点评:B份额溢价率涨跌分化

- 交易型基金周报:不喜不悲控制仓位,左侧配置关注封基

- 基金:公募三季度巨亏超6000亿 新发基金回暖

- 基金周报:基金调研偏向新兴成长行业

- 公募基金周报:监管层降杠杆,偏股型基金承压

- 南方基金史博:股市回报逐渐呈现吸引力

- 宝盈基金段鹏程:四大动力助医疗健康企业发展

- 穗富投资:4只产品回撤超40%

- 华夏未来巩怀志:选股要有灵魂 做纯粹的投资人

- 分级基金投资策略:IPO临近,关注分级基金短期回调

- 分级基金动态点评:中小盘B份额溢价率下降

随机图文

-

2021年第二季度金鹰鑫瑞混合A基金有什么重大买入?该基金经理业绩如何?

金鹰鑫瑞混合A基金经理业绩如何?2021年第二季度有什么重大买入?以下是南方财富网为您整理的12月8日金鹰鑫瑞混合A基金经理业绩详情,供大家 -

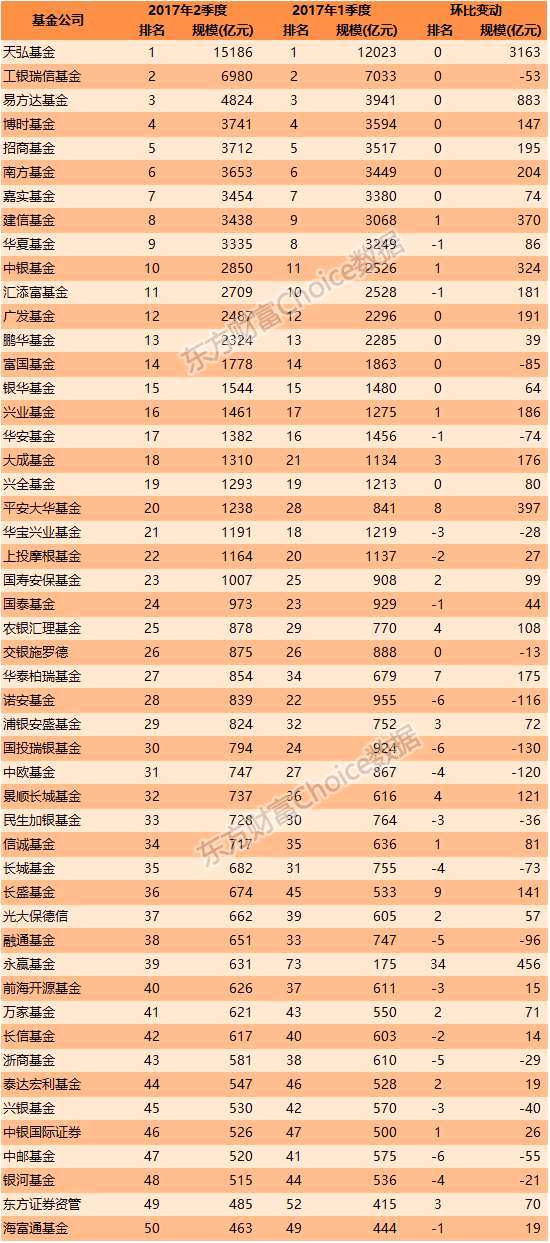

2017年半年度公募基金规模排名抢先报(更新中)

摘要 【2017年半年度公募基金规模排名全揭秘】2017年7月1日,除少部分基金未公布最新数据,百大公募基金公司规 -

长城久祥混合该基金赚钱吗?基金主要买入哪些股票?(2021年第二季度)

长城久祥混合该基金赚钱吗?基金主要买入哪些股票?以下是南方财富网为您整理的2021年第二季度长城久祥混合基金重大买入详情,供大家参考。... -

谁说新规之后逆回购再无飙涨?19%收益率让你怀疑人生(附最新操作攻略)

1、5月31日国债一天期逆回购涨破天际最夸张的是上交所国债逆回购利率GC001最高拉升至19%深交所国债逆回购利率R001拉升至13%。微博 -

白条怎么套出来(白条怎么套出来方法最佳呢)

最近金融小编在研究大家白条都是怎么套出来的,白条怎么套出来自己用,发现最靠谱套出来的是通过京东取现和POS机,现在的PO机支持白条套出来。最 -

资管巨头突然注销外资私募管理人,咋回事?

作者: 吴君在进军中国市场做私募业务五年后,近期全球资管巨头富达国际突然注销了其在上海的WOFE富达利泰投资管理(上海)有限公司的私募基金管 -

建信食品饮料行业股票基金2021年第三季度表现如何?基金怎么样?(12月6日)

建信食品饮料行业股票基金2021年第三季度表现如何?基金怎么样?以下是南方财富网为您整理的截至12月6日建信食品饮料行业股票市场详情,供大家 -

招商安瑞进取债券基金什么时候能赎回?基金主要买入哪些股票?(2021年第二季度)

招商安瑞进取债券基金什么时候能赎回?基金主要买入哪些股票?以下是南方财富网为您整理的2021年第二季度招商安瑞进取债券基金重大买入详情...