您的位置:首页 >财经评论 > 财经评论

中庚基金发布2021年半年报 丘栋荣下半年关注四个方向

![]() 2021-08-18 15:22:19

来源:中国网财经

2021-08-18 15:22:19

来源:中国网财经

简介:中庚基金今日发布旗下基金2021年半年报,中庚基金明星基金经理丘栋荣下半年仍看好权益资产。而下半年配置主要关注偏成长行业或公司、广义制造业中

中庚基金今日发布旗下基金2021年半年报,中庚基金明星基金经理丘栋荣下半年仍看好权益资产。而下半年配置主要关注偏成长行业或公司、广义制造业中的细分行业龙头、传统低估值价值股和低绝对价格、低转股溢价率、低隐含波动率的低估值转债等四个方向。

对于上半年和二季度市场,丘栋荣在半年报中写道:2021年上半年,经济基本面见顶后逐步走弱,经济韧性主要来自于房地产和出口的贡献,而企业盈利有大幅修复。我们认为2021年企业盈利在不断兑现,市场驱动力由盈利主导,能提升估值的领域来自于政策有支撑的高景气赛道。A股市场呈现出指数层面波澜不惊、但市场分化显着的特征。市场呈现结构性行情与风格差异的演变,如春节前的“茅指数”和二季度的“宁组合指数”表现突出,如春节前的大盘成长一骑绝尘和二季度的小盘成长风格强势回归,如盈利推动的周期行业涨幅显着和受损及政策压制行业的表现惨淡。债券市场方面,在上半年紧信用和中性偏宽的货币环境下,债券整体窄幅震荡,10年国债半年末收于3.08%,相比年初仅小幅下行。可转债整体表现比债券好但弱于权益指数,二季度低估值转债表现上佳。

丘栋荣认为,上市公司整体盈利大幅度修复,中证800股权风险溢价从去年年末的-0.65倍标准差回升至-0.21倍标准差。基于股权风险溢价的资产配置策略,本基金一季度大幅度降低股票资产配置比例,并提升低估值可转债的配置比例,以降低整个组合的风险。二季度股权风险溢价修复至中性水平,可转债上行不弱于股票,叠加权益资产结构性机会显露,本基金降低可转债配置比例,逐步提升股票配置比例。股票配置方面,本基金持续优化组合,一方面,偏向低估值和基本面风险较低行业的暴露,包括化工、医药、电力设备、机械、有色金属等;另一方面,增持不仅中短期业绩受益经济复苏、同时长期成长性也被市场明显低估的个股,主要是化工、电子等行业部分低估值高成长标的。

至于下半年市场走向和配置方向,丘栋荣认为,疫情困扰、降准信号和弱高频数据表明经济有隐忧,不稳固不均衡,经济基本面回归常态仍需时日,政策定调中性偏宽的货币政策和逐步发力的财政政策,有望支撑经济平稳,降准后10年国债利率已下行破2.9%,再纳入股票的高增盈利,股权风险溢价将回升至较优位置,资产配置上相比债券寡淡的回报水平,仍看好权益资产。但我们认为市场核心矛盾仍是结构性高估和低估并存,分化在大盘股、成长股、核心资产等内部,以中证800为例,里面大盘成长类的公司估值持续处于非常昂贵的水平(历史90%分位以上);而有些公司则处于历史30%分位以下,非常便宜。这里面隐含了风险,也有我们所关注的机会,我们希望把握权益类资产的结构性机会来获得低风险的高预期回报。

丘栋荣认为,用低估值价值投资的逻辑来总结,我们自下而上积极把握基本面风险小、估值便宜、 具备较好持续成长性的公司构建投资组合。本基金重点配置的投资方向来自四个方面: 中庚价值灵动灵活配置混合型证券投资基金 2021 年中期报告第 12 页,共 74 页 1、偏成长行业或公司,分布在电子、军工、机械、新材料、科创次新股等板块或行业中,主要是低估值小盘成长股,这类公司有长期持续的高成长性,估值相对合理且有机会挖掘出超预期股票;2、广义制造业中的细分行业龙头,基本面受益需求稳定增长、 供给持续收缩、同时估值便宜,比如化工、轻工、金属加工、机械加工等细分行业,可以挖掘出真正的低估值小盘价值股;3、传统低估值价值股,比如金融、地产、周期、 公用事业、环保等,这类公司估值极低、风险释放时间较长,性价比非常高;4、低绝对价格、低转股溢价率、低隐含波动率的低估值转债。

相关文章

- 中庚基金发布2021年半年报 丘栋荣下半年关注四个方向

- 金鹰基金:7月出口维持韧性 延续资本品出口强劲格局

- 上银基金2021年上半年净利润0.71亿元

- 平安基金首席投资官李化松:中国消费升级的大趋势才刚刚开始

- 年内超400位新基金经理上岗 基金掘金“小而美”公司喜忧参半

- 上投摩根基金:消费行业在大幅回撤后往往是长线布局时机

- 消费主题基金业绩分化 基金经理看好新兴消费

- 又一轮限购!绩优“迷你基”也限购是另有隐情?由面临清盘,到限制申购,又是何神转折?

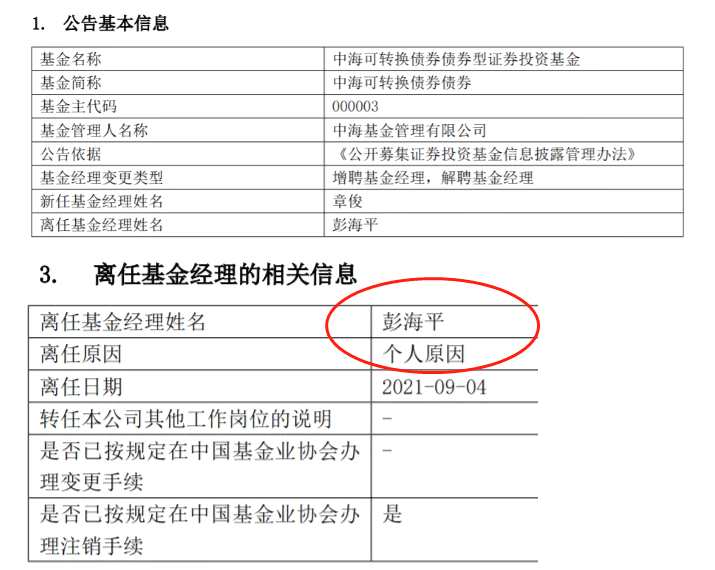

- "挂名"再现江湖!迷你基金增聘明星基金经理是"行规"?这类公募也在抄作业…

- 参控股基金为上市券商贡献大业绩!两券商贡献比重超30%,平均贡献度11%,公募业务有望重构券商整体估值

- 跑赢上证指数!社保基金去年投资收益率15.84%

- 葛兰、谢治宇、傅鹏博、焦巍:又一波隐形重仓股名单来了 翔宇医疗、纳微科技、巨星科技等在列

- 多家基金公司上半年利润大增!"10亿俱乐部"成头部新门槛?

- 十一年磨一剑,刘格菘匠心严选的三年之约

- 扭亏为盈!城投鹏基2021年半年度净利15.82万元

- 农银汇理黄晓鹏:货币市场利率下行逐渐企稳

- 盐湖提锂赚钱效应凸显!暴利之下众多基金上演“文不对题”

- 权益大司诚意之作 富国匠心精选12个月持有期(主代码:012477)盛大发行中

- 医药板块回调明显 相关主题基金集体下跌

- 为何看好电池行业?广发基金罗国庆:基于两点原因 2025年成关键

随机图文

-

基金投顾上线40天,中信证券签约资产50亿,这门“更慢的生意”正考验券业定力,多家券商谈生意经

财联社(深圳,记者 吴昊)财富管理转型的每一次前行都引人关注,而作为转型催化剂的基金投顾,却在近期遭遇不少争议,尤其是几家试点银行先... -

京东白条根本不上征信?白条逾期4天上征信了

随着消费贷的出现,一些年轻人喜欢“先消费后还款”的生活方式,最终导致自己欠下大量的负债,因为经济周转上的问题,导致自己在平台上的贷... -

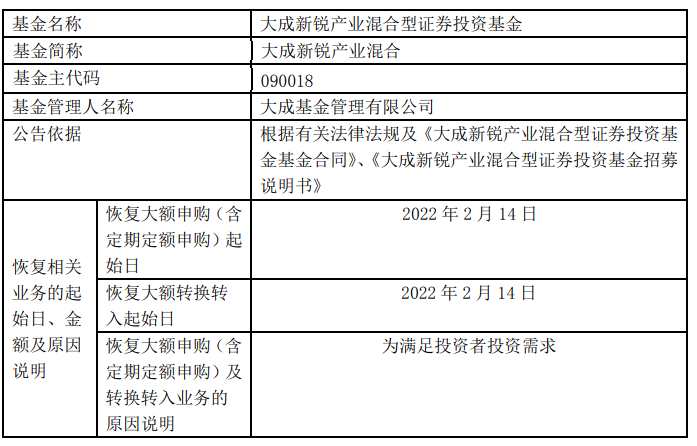

明星基金经理喊你买买买!多只网红基金放开申购额度

继张坤、朱少醒等明星基金经理调高旗下产品的申购限额之后,记者注意到,又有多只明星基金经理管理的产品,放开大额申购,比如韩创管理的大... -

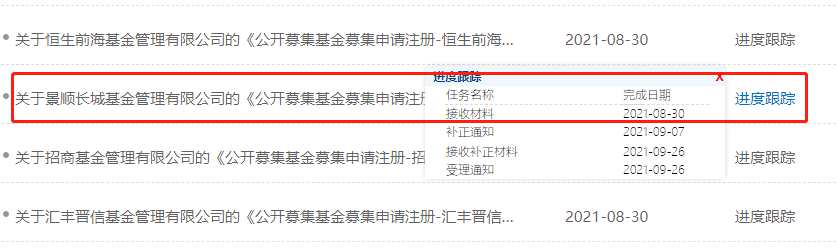

首只公募专精特新基金获批,投资范围及仓位限制备受关注,或与北交所定开基金差异化运行

首批公募专精特新基金上报产品已有4只,分别为南方、景顺长城、招商、博时基金公司申报。记者从渠道方面了解到,10月26日,景顺长城专精特新量化 -

盐湖提锂赚钱效应凸显!暴利之下众多基金上演“文不对题”

盐湖提锂备受资本关注,众多基金纷纷转向配置。撰文 楚风出品 每日财报新能源资产作为国家发展的新动脉,自2020年起就受到资本市场追捧。锂资 -

为什么今年市场出现大幅的下跌?格雷资产张可兴:估值过高是主要原因

9月7日,2021新浪财经基金嘉年华线上举行,主题为“拥抱基金大时代,赋能财富增值路”。本次会议共计9月7日、8日、9日三天,超100位大咖 -

金融报道|走红的“固收+”基金:迈过千只大关、如何穿越牛熊?

2021年公募基金三季报已于上周发布完毕,受A股市场持续震荡影响,相比今年二季度大赚8700亿元,公募基金整体亏损超2000亿元。从产品来看 -

排名垫底基金经理“明天不上班”

投基Z世代,Z哥最实在。老子明天不上班,爽翻巴适的板;老子明天不上班,想咋懒我就咋懒。老子明天不上班;不用见客户装孙子。成都rapper谢帝