您的位置:首页 >财经评论 > 财经评论

南京银行代销基金风波警示: 充分风险揭示与投资者教育刻不容缓

![]() 2015-12-24 17:21:57

来源:采编

2015-12-24 17:21:57

来源:采编

简介:【南京银行代销基金风波警示: 充分风险揭示与投资者教育刻不容缓】南京银行代销 “鑫元定开”基金风波目前还在处理中。南京银行相关人士向21世纪

【南京银行代销基金风波警示: 充分风险揭示与投资者教育刻不容缓】南京银行代销 “鑫元定开”基金风波目前还在处理中。南京银行相关人士向21世纪经济报道记者发了一份《关于鑫元定开基金有关问题的回复》的函件。南京银行代销 “鑫元定开”基金风波目前还在处理中。南京银行相关人士向21世纪经济报道记者发了一份《关于鑫元定开基金有关问题的回复》的函件。

函件称,南京银行采取积极应对措施,一是敦促鑫元基金公司做好产品净值管理工作,二是加强投资者关怀,为有理财需求的投资者提供了一定收益的理财产品。

此前银行业有出现员工飞单事件,但银行代销基金出现风波还比较少见,因此此次风波也再次为行业敲响警钟,加强对理财产品销售充分风险揭示、加强投资者教育刻不容缓。

据记者了解,双方就此风波还在处理过程中,投资者相对一致的说法是,南京银行提供的一种解决方案是,让他们购买相同数额(上次购买鑫元定开基金)的一年期理财产品,预期年化收益率为10%。

不过,也有一些投资者已经赎回鑫元半年定开基金,一些投资者对该处理方案也还存在分歧。目前他们还在沟通过程中。

风波分歧之一是关于该产品销售是否充分揭示风险,一些投资者认为银行客户经理在推荐鑫元定开基金时,口头承诺保本,最低也有6%的收益,而且没有告知部分资金投入股市;南京银行则表示,其在代销基金时已经进行了风险提示,客户也签收了相关文件。

上海金融与法律研究院研究员聂日明告诉21世纪经济报道记者,需要判断这是银行客户经理的个人行为还是职务行为。如果是职务行为,那么银行则有一定的责任。而判断是否职务行为需要了解员工销售理财产品的保本承诺是否经过银行或上级行授权,是否在授权范围内。理财保本是违反现行监管政策的,本着“谁主张,谁举证”的原则,投资者需要拿出证据证明员工确实在误导投资者。这恐怕也很困难,因为投资者已经签收了风险提示等相关文件,表明他应该知晓产品的风险,就算银行职员误导其投资,他在签署文件时也应该明白真实情况。相关文件的签署,意味着他通过法律途径解决也不一定能维护自己的权益。

此外需要值得关注的是,发行与代销的区别、基金与银行理财产品的区别。

一些分析认为,理财产品的发行方,是指成立、运作理财产品的机构,银行理财产品,特指由银行自主发行、管理、运作和兑付的理财产品。目前监管层已经要求各家银行成立专门的理财业务专营部门,对自己所发行的银行理财产品进行统一管理和投资运作。

而基金产品的代销方,则是指销售基金产品的机构,可以理解为基金产品的零售商,它与产品的投资管理和最终收益实现通常没有直接关系,但是应当负有筛选基金产品和将所代理产品向投资者充分揭示风险的义务。

不过此事也再次向市场发出了警示,牛市容易掩盖投资的谨慎,金融机构销售理财产品充分揭示风险,投资者自身加强学习,为自己投资负责,两者刻不容缓。一位银行资管人士认为, 而更深层次的行业反思是,银行销售理财产品,无论是代销还是自己的理财产品,投资者往往容易将其打上银行品牌标签,行业刚性兑付压力其实非常大。因此整个银行理财市场无论是在产品销售还是内部扩张,长远看,更需要稳健慎重。

此次风波的分歧之二是鑫元定开基金的亏损原因,部分投资者也存在争议,“即使部分资金投入股市,也不至于导致本金亏损15%左右”。

对此,南京银行解释:“鑫元基金旗下一年定期开放债券型基金于2015年4月进行了持续营销,半年定期开放债券型基金于2015年6月进行持续营销,两只基金持续营销结束之后,中国股票市场发生前所未遇的大规模调整,受到基础市场的影响,一年定开债券基金的净值、半年定开债基净值随之出现回撤。虽然与股票型、混合型基金相比,鑫元定开基金回撤幅度较小,但是由于有一定的股票和转债资产仓位,因此无法回避股市发生的系统性风险。”

记者查阅了鑫元定开基金的报告,以鑫元半年定期开放A债券型基金为例,其半年度报告显示,股票占基金总资产的比例为19.24%,可转债占基金资产净值比例为8.4%。

“投资有些激进,对于这类产品,股票一般占比20%,总体亏了15%,相当于股票部分都快亏光了。”南京某银行资管部高管向21世纪经济报道记者坦言,需要银行充分揭示风险。

但一位拥有银行工作经验的基金公司相关负责人也表示,可能亏损这么多,而且发生在股灾期间,也属正常。但股市波动超出了预期,使得投资者落差比较大。

相关文章

- 南京银行代销基金风波警示: 充分风险揭示与投资者教育刻不容缓

- 回归本原 货基新规剑指安全与流动性

- 万科控制权大战前途未卜 基金率先调整估值

- 环保业高景气度延续 土壤治理及监测领域多看点

- 今年新发基金超前两年总和 “奔私”潮下基金经理是否够用

- 地方政府鼓励提前退休 部分国企退休前后收入倒挂

- 部分基金清仓万科A:看不懂了 股价已经透支

- 天天基金周报:年末需谨慎 弱势震荡格局或延续

- 最高检抗诉股市最大老鼠仓案宣判 马乐终审结果逆转

- 公募大佬闭门会热议创新:互联网+成关键词

- 国联安信用债基96%资产遭赎回 打响3800亿发起式基金清盘第一枪

- 天天基金日报(12月21日)

- 休整尾声布局春季行情 知名私募高仓位运行

- 熔断机制来了 分级基金玩法得改

- 证监会回应市场大跌 称正在研究相关规定应对减持潮

- 隔夜外盘:美股收涨欧股大涨近3% 原油强势反弹2.9%

- 66%期货私募11月份业绩收正

- 业绩压力大股价高 国企改革股屡遭机构抛售(名单)

- 中港基金互认正式破冰 首批南下基金在港开售

- 买股基一年不赚6%就白搭 坚定持有能大概率赚钱

随机图文

-

上半年23家基金公司规模缩水超百亿 易方达成“缩水王”规模达千亿

当一些基金公司坐享规模增长之时,却有更多的基金公司遭遇规模缩水的尴尬境地,真可谓几家欢喜几家愁。据天相顾投最新公布的数据显示,2016年 -

京东白条(京东白条是什么意思)

第一、在京东商城选择想要购买的商品,加入购物车京东白条主要是在京东体系内的线上商城使用,在京东体系内的线上平台购买商品时可以使用京... -

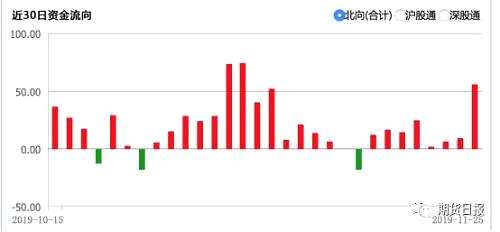

重大利好!MSCI纳A最大扩容今日生效,数千亿资金蓄势待发,金融衍生品策略也将更丰富

今日收盘后,MSCI今年对A股的最后一次扩容将生效,MSCI纳A三步完成。 至此,MSCI已经以20%的纳入因子将几百只A股大盘股、中盘股纳 -

杨德龙:人弃我取是逆向投资重要投资策略

7月22日,周四沪深两市部分股票呈现向上走势。从4月份开始,我建议大家积极配置调整到位的光伏和新能源汽车龙头股,截止目前三个月的时间,... -

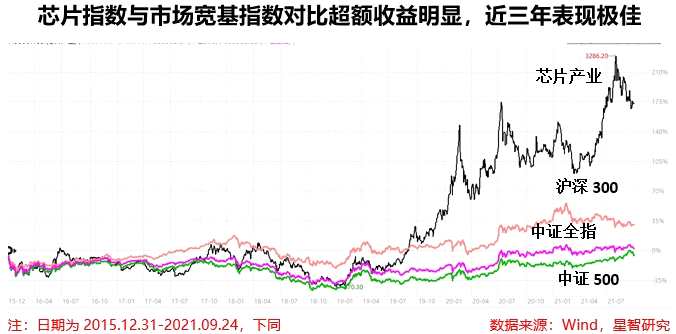

芯片基金如何选:被动优于主动,场内优于场外

一芯片行业近期和历史的表现如何?长期来看,指数净值稳健增长,收益表现良好。相比于沪深300、中证全指、中证500等市场宽基指数有明显的超额收 -

美元回落 人无贬基不是玩笑

本文首发于微信公众号:包子君。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。今天先吹个牛:在16年12月3日的《20 -

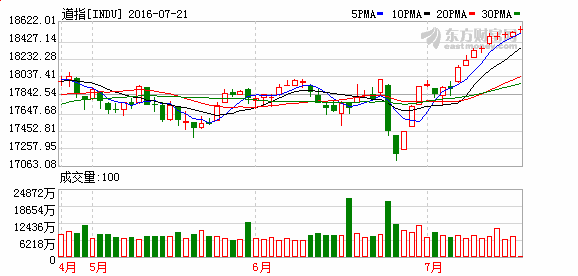

隔夜外盘:道指连续第七个交易日创新高 金价创约三周新低

【隔夜外盘】道指连续第七个交易日创新高,金价创约三周新低。点击查看>>>全球股市行情 金价行情 原油行情 美元行情 英镑行情互联网21日讯, -

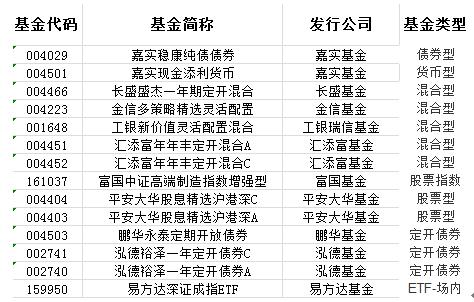

本周新发基金投资指南(3月27日)

相较于上周(3月20日-3月24日)26只新发基金而言,本周(3月27日-3月31只)有14只,环比下降了46 15%。将各基金分类型来细扒