您的位置:首页 >行业观察 > 行业观察

珠江人寿回应被列入负面观察名单:深感意外 经营稳健

![]() 2022-04-21 11:30:46

来源:中国经济网

2022-04-21 11:30:46

来源:中国经济网

简介:中国经济网北京4月20日讯 近日,联合资信评估股份有限公司(以下简称“联合资信”)发布对珠江人寿保险股份有限公司(以下简称“珠江人寿”)季度

原标题:珠江人寿回应被列入负面观察名单:深感意外 经营稳健

中国经济网北京4月20日讯 近日,联合资信评估股份有限公司(以下简称“联合资信”)发布对珠江人寿保险股份有限公司(以下简称“珠江人寿”)季度跟踪评级公告。联合资信评估股份有限公司确定维持珠江人寿保险股份有限公司主体长期信用等级为AA-,“19珠江人寿01”“19珠江人寿02”“19珠江人寿03”与“20珠江人寿01”信用等级为A+,列入负面观察名单。

对此,珠江人寿相关人士对中国经济网记者表示,公司认为投资端的暂时性市场波动并不能改变公司长期向好的趋势,公司经营稳健,业务基本面良好,评级报告对公司面临的暂时性波动过于悲观,对积极转变的趋势关注不足,公司对信用评级展望下调的初评结果深感意外。

另据记者了解,就在联合资信披露评级公告的前一天,中债资信评估有限责任公司也披露了对珠江人寿2019年及2020年资本补充债券2022年1季度定期跟踪评级信息公告。中债资信评估有限责任公司认为,珠江人寿整体信用质量未发生重大变化,维持公司的主体信用等级为A,评级展望为稳定,维持“19珠江人寿01”、“19珠江人寿02”、“19珠江人寿03”利息、“20珠江人寿01”信用等级为A-。

2021年净亏损0.70亿元

2021年,珠江人寿持续推动保障型业务与中长期储蓄型业务发展,分红寿险业务发展较快,保险业务收入明显增长;2021年,珠江人寿实现原保险保费收入130.92亿元,较上年度增长79.60%,市场占有率为0.39%。

盈利能力方面,分红寿险业务的较快发展使得珠江人寿提取寿险责任准备金规模同比明显增长,母公司口径利润同比由正转负;2021年,珠江人寿母公司口径利润总额为-1.72亿元;净亏损0.70亿元。

珠江人寿成立于2012年9月26日,是由广东珠江投资控股集团有限公司、广州金融控股集团有限公司、广东韩建投资有限公司、广东新南方集团有限公司、衡阳合创房地产开发有限公司、广东珠光集团有限公司和广东粤财信托有限公司等7家股东共同投资的综合性寿险公司,注册资本金67亿元人民币。珠江人寿总部位于广东省广州市,是目前唯一的一家总部设在广州的综合性寿险公司。

数据显示,珠江人寿开业第三年2015年即实现首次盈利,2016年净利润达6.16亿元,未分配利润扭亏为盈达到587万元,此后该公司一直处于盈利状态。2015年-2020年该公司净利润分别为4230.43万元、5.38亿元、2.87亿元、1.03亿元、3.74亿元、3.43亿元。

上述人士对记者表示,2021年净利润亏损主要原因是公司投资收益短期内受投资市场波动影响有所下降,以及公司业务结构转型,期缴占比提升,费用有所增加。公司2021年虽然出现轻微亏损,但截至2021年末未分配利润达8.08亿元。

该人士看好珠江人寿未来业绩。他认为,目前市场已充分释放了风险,有望企稳回升,未来情况也将逐步改善。总体上,虽然目前财务报表盈利数据不佳,但盈利前景仍然可期,基本面未变。

截至2021年末,珠江人寿注册资本为67.00亿元,母公司口径所有者权益规模为45.02亿元,较上年末下滑38.80%;实际资本为84.73亿元,较上年末下滑25.76%,其中核心一级资本42.36亿元,较上年末下滑38.80%;核心偿付能力充足率52.02%,综合偿付能力充足率104.04%。

部分投资资产逾期

受投资收益影响,珠江人寿2021年业绩下滑。2021年末,该公司年化后的财务收益率为5.57%,2020年同期为6.29%。

上述人士称,公司投资收益出现了一定程度的下降,主要是两方面原因:一是投资市场波动影响收益;二是根据偿付能力和资产负债管理的要求,公司致力于配置稳健型资产,因此逐步增加了固收类资产的配置比例,拉长资产端久期,优化资产负债匹配。虽然宏观经济形势导致短期内出现了投资收益率的下滑,但长期来看,公司投资的项目和资产收益情况正常、运营情况良好,收益可持续性高,有稳定的资金流入,长期投资收益稳健。

截至2021年末,珠江人寿投资资产总额为851.55亿元,其中不动产类投资、流动性资产、信托计划、权益类资产以及固定收益类资产占投资资产总额的比重分别为26.00%、20.07%、19.80%、18.94%与15.20%;逾期投资资产规模为30.94亿元,涉及行业主要为房地产,减值准备余额合计3.00亿元;其中3笔逾期投资资产本息合计27.94亿元,五级分类为关注类,均未计提减值,根据珠江人寿提供资料显示,由于抵押物评估价值大于相关债权总额,故未计提减值。

联合资信披露,珠江人寿不动产投资与涉及房地产行业的基金、信托计划等投资资产的规模相对较大,部分与房地产行业相关的信托计划发生逾期,存在一定风险敞口;通过全面风险排查,珠江人寿于2021年四季度发现股权基金所投资的一笔房地产行业项目存在逾期情况,规模为3.50亿元。

2021年,珠江人寿实现母公司口径投资收益41.04亿元,较上年度增长4.66%。

对资产配置结构,上述人士对中国经济网记者表示公司资产配置结构总体合理。他指出,公司资产类别较为均衡地分布在流动性资产、固收类资产、权益类资产、不动产类资产和其他金融资产中。流动性资产占比20.07%,流动资金充裕,出现资产流动性困境的风险非常低;固收类资产占比逐步提升至15.20%,投资收益稳健,资金使用效率高。非标资产的配置比例相对均衡,且占比逐步下降,资产配置结构逐步优化。

关联交易相关指标超出监管要求上限

联合资信认为,关联交易方面,2021年,珠江人寿未新增向关联方的投资,但受监管关联方交易统计口径调整和新增关联方名录的影响,珠江人寿关联交易统计余额大幅增长。截至2021年末,珠江人寿对关联方的投资余额为273.00亿元,较上年末增长108.62%,对关联方的投资余额超过珠江人寿上一年度末总资产的30%与上一年度末净资产二者中金额较低者,不符合监管对该比例的要求;对关联方投资涉及的行业主要包括商务服务业与房地产业,相关资产的五级分类均为正常类,但部分关联方投资发生逾期。

截至2021年末,珠江人寿已收回关联方长期占用资金6.79亿元,未收回部分的余额为20.65亿元。

就公司关联交易,上述人士表示,公司关联交易主要是成立初期2013至2014年进行的投资,鉴于早期公司投资能力、风险控制能力有待提升,且当时保险行业的投资收益率较低,为控制投资风险,股东方用投资回报较高的优质的项目来反哺公司,所投资项目均具备较好的区位或行业优势,具备真实商业背景和合理交易对价,这是公司实现开业三年盈利的重要因素。在此期间,原保监会执行《保险公司关联交易管理暂行办法》,对关联交易的定义、管理和监管进行规定,要求保险公司按照会计准则等规定披露关联交易及报原保监会备案,公司涉及关联交易的投资均符合投资决策程序并按监管规定的披露内容、方式和时间及时披露,符合监管要求。自2015年以来,公司也在逐步化解历史存量关联投资问题,累计退出了关联投资近30亿元,并未新增关联投资,但由于受到监管关联方交易统计口径调整和新增关联方名录的影响,关联交易统计结果出现较大变化。未来公司将通过不断扩大资产规模,积极拓展外部项目,引进战略投资者补充资本金,择机赎回前期关联投资等方式,逐步降低关联投资比重。

上述人士称,对于关联方占用保险资金的问题,公司已加大催收力度,安排部分项目回笼资金,通过规模较大项目的收入分配压降关联交易余额。

相关文章

- 珠江人寿回应被列入负面观察名单:深感意外 经营稳健

- 券商系公募业绩“揭榜”,方正富邦基金、中信建投基金利润“贡献度”不足1%

- 守廉政知敬畏 强意识促发展 马上消费开展管理人员廉政谈话

- 广东银行业一季度成绩单:制造业贷款逼近2万亿 处置不良资产超200亿元

- 基金赚钱遭大额赎回 散户“投基”或是反向指标

- 引才火正旺 海归选择多——关注人才服务新动向

- 特斯拉上海超级工厂推动100多家供应商协同复工

- 2060家公司去年获超千亿元政府红包

- 谷雨至 百谷生 春播春管进入关键期

- 万科、云南白药等公司月内大手笔回购

- 换大房子?多地公积金贷款买二套房,首付低至三成

- 卡还在,店没了?预付式消费频爆雷如何破解?

- 平安人寿联合中债估值中心发布ESG整合策略信用债指数

- 行业观|年内“固收+”遇冷:募集延期、失败层出不穷 19只跌超20%

- 广发基金投顾服务在广发证券“易淘金”APP上线

- 央行、外汇局出台23条政策举措 助力疫情防控和经济发展

- 港股主题ETF份额持续缩水 互联网ETF最“吸金”

- 快讯 | 海峡保险宁德分公司两宗违法被罚,因编制虚假财务资料等

- 原保监会副主席周延礼:需要加大第三支柱养老保险财税政策支持力度

- 寿险承压!新业务价值大幅下滑 个险代理人缩水过百万

随机图文

-

中银顺泽回报一年持有期混合A买的人多吗?2021年第二季度基金主要卖出哪些股票?

中银顺泽回报一年持有期混合A买的人多吗?2021年第二季度基金主要卖出哪些股票?以下是南方财富网为您整理的12月23日中银顺泽回报一年持有期 -

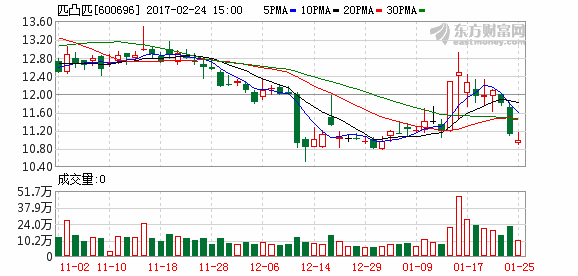

证监会拟对鲜言操纵匹凸匹股价行为罚没34.70亿元

摘要 【证监会决定对鲜言操纵多伦股份(匹凸匹)股价行为罚没34 70亿元】证监会新闻发 -

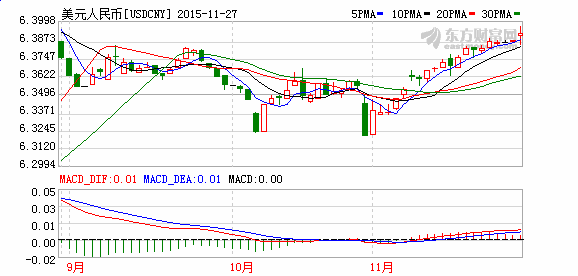

人民币加入SDR悬念今揭晓 境外投资消费有望更便利

【人民币加入SDR悬念今揭晓 境外投资消费有望更便利】今日,国际货币基金组织(IMF)就将对人民币纳入特别提款权(SDR)货币篮子进行投票。 -

宝盈医疗健康沪港深股票基金什么时候能赎回?2021年第四季度基金行业怎么配置?

宝盈医疗健康沪港深股票基金什么时候能赎回?2021年第四季度基金行业怎么配置?以下是南方财富网为您整理的宝盈医疗健康沪港深股票基金赎回... -

互联网B再度临近下折 一文详解其中各类风险

本文首发于微信公众号:分级掌柜。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。本指望在融到168亿元、进入千... -

中银添利债券发起A基金什么时候能赎回?基金主要卖出哪些股票?(2021年第二季度)

中银添利债券发起A基金什么时候能赎回?基金主要卖出哪些股票?以下是南方财富网为您整理的2021年第二季度中银添利债券发起A基金主要卖出详情, -

诺安基金又跌上热搜 业内人士:买基金需匹配自身承受能力

要问网红基金谁最当红,那答案非“诺安”莫属。10月23日,流量担当诺安成长再一次登上热搜。与之一同登榜的还有“基金”、“股市”,被网友... -

隔夜外盘:美联储加息美元创13年新高 美股应声收跌金价承压

【隔夜外盘:美联储加息美元创13年新高 美股应声收跌金价承压】互联网15日讯,周三欧美股市全线收跌,美联储宣布加息25个基点,美股结束此前的

站长推荐

中国贸促会多措并举助力稳外贸稳投资

中国贸促会多措并举助力稳外贸稳投资

猜你喜欢

- 降准预期提信心 基金经理热议后市方向

- 快讯 | 银保监会:近期对保险保障基金管理办法进行了修订,修改完善后将适时发布

- 唐山银行变更第一大股东 三位转让股东均来自同一家公司

- 湖北消费金融首次成被执行人,去年下半年净利润环比下滑16.47%,截至去年9月资产负债率达86%

- 快讯|杭州银行:2021年实现归母净利润92.61亿元,同比增长29.77%

- 快讯|央行决定于2022年4月25日下调金融机构存款准备金率0.25个百分点

- 快讯 | 银保监会:银行业保险业风险总体可控,陆续补齐农业保险等监管制度短板

- 折叠屏手机市场增长快

- 北交所开市5个月表现符合预期 合格投资者新增超90万户

- 暖风频吹 深圳楼市短期能否恢复仍需观察